금 가격에 대한 요란한 기대감…밋밋한 금 수익률

한국은행, 금 매입 안 하는 게 오히려 이득? 왜?

금 대신 비트코인 매입한 엘살바도르…중국 이길까?

[서울=뉴스핌] 한태봉 전문기자 = '금'은 수 천년 간 인류의 화폐 역할을 해 왔다. 이런 이유로 우리는 금을 영원한 화폐처럼 인식하는 경향이 있다. 과거에는 '금'을 대체할 수 있는 대체제가 전혀 없었다. 금의 독점 시대였다.

하지만 지금은 '디지털 금'으로 불리는 '비트코인'이 등장한 시대다. 미래에는 금과 비트코인 중 어떤 자산을 보유하는 게 장기적으로 더 유리할까? 먼저 금의 역사를 살펴보자.

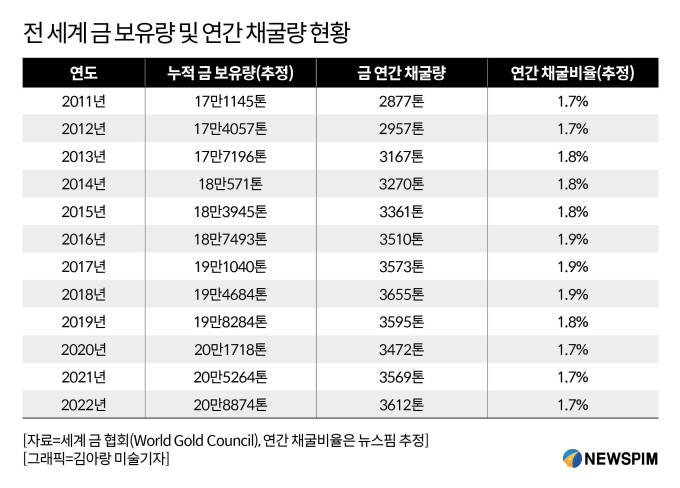

◆ 전 세계에는 도대체 금이 얼마나 많은 걸까?

전 세계에서 유통중인 금의 총량은 도대체 얼마나 될까? '세계 금 협회(World Gold Council)'의 추정에 따르면 전 세계에는 약 210,000톤의 금이 존재한다. 그렇다면 시가총액은 얼마나 될까? 단번에 계산해 내기는 어렵다. 시장에서 금 가격을 표기할 때는 1온스당 달러 가격으로 표기하기 때문이다.

온스? 한국에서는 상당히 낯선 단위다. 게다가 금을 거래할 때는 일반적인 '온스' 단위가 아니라 '트로이온스(troy ounce)' 단위를 쓴다. 1트로이온스는 31.1034768그램이다. 그래서 1톤(ton)을 '트로이온스'로 다시 변환해 보면 32,150.75트로이온스가 된다.

2023년 9월말 기준 1트로이온스 당 국제 금 가격은 1,870달러다. 여기까지 확인했다면 전 세계 금의 시가총액을 계산해 볼 수 있다. 그럼 이제 산식을 만들어보자.

▣ 금 시가총액 계산 산식

금 210,000톤 * 32,150.75트로이온스 * 1,870달러 = 약 12.6조 달러 (1경5,100조원)

[자료 : 세계 금 협회(World Gold Council), 뉴스핌 추정, 최근 5년 평균환율 1,200원 적용]

금의 시가총액은 약 12.6조 달러로 추정할 수 있다. 이를 최근 5년 평균환율인 1,200원으로 원화 환산해보면 대략 1경5,100조원으로 계산된다. 드디어 궁금증이 해소됐다. 그런데 선뜻 감이 오지 않는다. 금 시가총액 1경5,100조원은 얼마나 큰 돈일까?

세계 1등 주식인 애플의 시가총액(2023년9월말)이 약 3,300조원(2조7,000억달러)이다. 금의 시가총액은 애플 시가총액의 4.5배 수준인 셈이다. 생각보다는 크지 않은 느낌이다. 이렇게 어렵게 금의 시가총액을 구하고 나니 또 다른 궁금증이 생긴다. '금'의 총량은 앞으로 절대 늘어나지 않는 걸까?

◆ 전 세계에서 1년간 금은 얼마나 채굴될까?

앞에서 금의 총량을 약 210,000톤으로 추정했다. 그런데 '금'은 더 이상 만들 수 없는 상품일까? 그건 아니다. '금'은 매년 전 세계 주요 금광에서 꾸준히 채굴되고 있다. 금의 연간 채굴량은 평균 3,500만톤 수준이다. 그래서 금의 총량은 매년 평균 1.8%씩 늘어나고 있다.

|

연간 1.8% 밖에 채굴되지 않으니 금의 추가적인 공급량은 매우 제한적이다. 그래서 금은 옛날부터 가장 귀한 광물로 대접받았다. 만약 과거처럼 금을 가지고 있는 만큼만 화폐를 발행하던 금본위제가 유지됐다면 어땠을까? 지금처럼 화폐 남발의 부작용으로 발생하는 심각한 인플레이션이 많이 억제됐을 것이다.

그런데 금이 아직도 화폐 역할을 하는 게 맞을까? 엄밀히 말하자면 50년 전인 1971년에 미국이 금태환을 거부한 이후 금과 화폐를 이어주던 금본위제는 완전히 붕괴됐다. 그렇다고 금과 화폐의 관계가 완전히 끊어진 건 아니다. 각 중앙은행들이 가지고 있는 '금'은 여전히 '외환보유액'으로 인정받고 있다.

◆ 외환보유액으로 '미국 국채' 대신 '금'? 이자는?

금은 중앙은행 준비금의 중요한 구성요소다. 금은 중앙은행의 세 가지 주요 목표인 안전성, 유동성 및 수익성의 특성을 만족시킨다. 현재 각 국의 중앙은행은 필요에 따라 금의 보유수량을 적절히 조절하고 있다. 따라서 중앙은행은 거대한 금 보유자라 할 수 있다.

그렇다면 이제 효율성을 따져 볼 차례다. 각 국의 중앙은행이 달러 기반의 '미국 국채' 대신 금을 보유하는 건 정말 이득일까? '금'의 치명적인 단점은 이자가 없다는 사실이다. 물론 금 가격이 채권이자보다 폭등하면 모든 문제는 해결된다.

하지만 과거의 역사를 살펴보면 '금'의 수익률은 사람들의 일반적인 기대와 달리 밋밋한 수준이다. 특히 가장 큰 문제점은 생각보다 변동성이 크다는 점이다. 따라서 '코로나19' 이전까지 '금'은 각 국의 중앙은행들에게 비인기 상품이었다. 이자가 한 푼도 없으니 당연하다.

◆ 금 매집 시작한 각 국 중앙은행들…왜?

하지만 2020년에 '코로나19'와 경기침체로 미국이 미친듯이 달러를 풀어대기 시작했다. 이와 함께 '금'도 다시 주목받았다. 전 세계에서 채굴된 금의 총량 210,000톤에는 장식용 금, 공업용 금, 금괴 등이 모두 포함된 수치다. 그렇다면 각 국의 중앙은행들은 도대체 이 중에서 얼마만큼의 금을 가지고 있는 걸까?

세계 금 협회가 2023년9월에 발표한 자료에 따르면 전 세계 중앙은행이나 정부가 보유하고 있는 금의 합계수량은 약 35,665톤이다. 전체 채굴량(유통량) 약 210,000톤과 비교하면 6분의 1 수준이다. 재미있는 사실은 전 세계에서 가장 많은 금을 가지고 있다고 알려진 미국의 실제 보유량이다.

미국은 1971년의 닉슨 쇼크 당시 가지고 있던 8,133톤의 금 보유량을 50년 이상 변함없이 유지하고 있다. 전 세계 금 총량의 3.9%를 미국 정부가 가지고 있는 셈이다. 하지만 한 때 금본위제를 이끌었던 미국의 과거 위상을 생각해 보면 의외로 보유량이 적은 느낌이다.

뒤를 이어 독일, 이탈리아, 프랑스 등 유럽 중앙은행들도 다른 나라들에 비해 상대적으로 많은 양의 금을 보유하고 있다. 그런데 단순하게 미국과 유럽의 금 보유량이 높다고 해서 이 '금'들을 최근에 매수한 것으로 오해해서는 안 된다.

과거 금본위제 당시 보유하고 있던 금을 팔지 않고 그대로 갖고 있어서 많아 보일 뿐이다. 미국은 기축통화인 '달러화', 유럽은 기축통화나 다름없는 '유로화'를 쓰기 때문에 외환보유액 자체가 적다. 따라서 외환보유액 대비 금 보유량이 60% 이상으로 많아 보이는 착시 현상도 있다.

최근 금과 관련해 가장 눈에 띄는 움직임을 보이는 나라는 중국과 인도다. 특히 인도의 강력한 금 매집이 눈에 띈다. 인도는 지난 3년6개월간 중국과 맞먹는 무려 162톤의 금을 매집 해 왔다. 중국의 매집량은 165톤이다. 중국이 근소하게 더 많지만 기존 보유량 대비 증가율로 따져보면 인도의 압승이다.

'코로나19' 위기를 극복하기 위한 미국의 무차별 달러 살포는 각 나라 중앙은행들에게 상당한 경각심을 줬다. 이는 인도에게도 마찬가지였다. 인도는 2019년말 대비 3년 6개월간 162톤의 금을 추가해 635톤이었던 금 보유량이 784톤으로 늘었다. 증가율이 무려 25.6%다. 증가율만 따져보면 8.5%에 그친 중국은 물론 전체국가 중에서도 압도적인 1위다.

올해를 기점으로 인도는 중국 인구수를 넘어 세계 1위의 14억 인구대국이 된다. 인도는 변화된 위상에 걸 맞게 외환보유고를 달러 외에 금으로 다변화하려는 의지가 강하다. 이런 노력으로 외환보유고 대비 금 비중이 8.2%로 껑충 뛰었다.

◆ 중국 금 매집 이유는 위안화 패권? 갈 길 멀어

중국이 최근 들어 금을 집중 매수하는 이유는 뭘까? 미∙중 갈등으로 인한 반작용이다. 결국 달러화 의존도를 줄이기 위해서다. 중국 입장에서도 보유 외환의 다각화는 중요한 문제다. 특히 러시아-우크라이나 전쟁으로 단행된 러시아에 대한 '국제 은행간 통신협회(SWIFT·스위프트) 시스템' 차단은 중국에게 큰 충격을 줬다.

혹시 모를 대만과의 전쟁 발발 시 곤란해질 수 있는 문제다. 미국과 갈등 중인 중국 입장에서는 유사 시 미국의 제재로 미국 국채 현금화에 실패할 가능성을 걱정하는 모습이다. 이 경우 금을 더 많이 보유하는 게 합리적 선택이다. 대신 미 달러화 의존도를 줄이기 위해 미국 국채는 지속적으로 팔고 있다.

하지만 대규모로 금을 사들이고 있음에도 불구하고 아직 중국의 외환보유고 중 금 비중은 3.8%에 불과하다. 인도의 8.2%와 비교하면 절반에도 못 미친다. 따라서 중국이 앞으로 금을 더 살 가능성은 충분히 존재한다. 중국은 장기적으로 위안화를 기축통화로 만들고 싶은 욕심도 있다.

|

전 세계 외환 보유액 중 미국 달러화가 차지하는 비중은 2022년 기준 58.4%다. 그렇다면 중국 위안화가 차지하는 비중은 얼마일까? 2.7%에 불과하다. 달러화, 유로화, 엔화, 파운드화에 이은 5위권이다.

중국의 욕심보다는 증가속도가 느린 편이다. 또 갈수록 중국에 비 우호적인 국가들이 늘어나고 있다. 따라서 위안화 기축통화의 꿈이 실현될 날은 상당히 멀어 보인다. 어쩌면 그런 날은 영원히 안 올지도 모른다.

◆ 금에 관심 없던 일본이 금 매입하는 이유

과거 일본과 한국의 외환보유고 중 금 보유 비율은 2%에 불과했다. 두 나라는 금에 큰 비중을 두지 않아 왔다. 하지만 2020년의 코로나19 이후 일본의 변화된 행보가 눈에 띈다. 일본 중앙은행도 지난 3년6개월간 81톤의 금을 추가로 매입했다. 2019년말 대비 금 보유량 증가율이 10.6%다.

무시할 수 없는 증가율이다. 이에 따라 일본의 외환보유고 대비 금 비중은 과거 2%대에서 현재는 4.2%로 껑충 뛰었다. 미국 국채를 선호하던 일본 마저도 금 보유의 필요성을 느낀 셈이다. 하지만 여전히 중국이나 인도에 비하면 많이 부족한 상황이다.

그런데 과거에 일본과 한국은 왜 금에 관심이 없었던 걸까? 만약 금의 뒷받침 속에서만 화폐를 발행할 수 있는 금본위제가 유지됐더라면 일본과 한국도 금 보유량을 높이기 위해 안간힘을 썼을 것이다.

하지만 금과 달러와의 관계는 닉슨쇼크 이후 거의 끊어졌다. 따라서 이자가 없는 금 대신에 이자를 주는 좀 더 실리적인 미국 국채를 선택한 셈이다. 어차피 둘 다 외환보유고로 인정해 주니 효율성에 가치를 둔 선택이다.

◆ 한국은행이 금 안 사는 이유는?

한국은행이 금에 전혀 관심이 없었던 건 아니다. 한국은행은 2011년 이전만 해도 금 보유량이 14톤에 불과했다. 그런데 2011년과 2012년에 약 90톤의 금을 집중적으로 매입해 금 보유량이 104톤까지 증가했다. 문제는 이 당시는 금 가격이 상승세를 타던 시기라 결과적으로 상당히 비싸게 매입했다는 사실이다.

정확한 매입단가는 알려지지 않았지만 그 당시 금 가격은 1온스당 1,600달러를 상회하던 시기였다. 한국은행의 금 매입 이후 금 가격이 상당기간 조정을 받으면서 금 평가손실로 인해 한동안 애를 먹었었다.

이 때문에 한국은행은 국정감사 때 금 매수와 관련된 평가손실 문제로 국회의원들에게 질책을 받았었다. 그래서 2012년 이후로 다시는 금을 매입하지 않는다. 다행히 2020년 이후 금 가격이 회복세를 타면서 '금' 트라우마에서는 벗어나는 모습이다.

어쨌든 이런 이유로 한국은 전 세계 10위권의 높은 경제적 위상과 달리 금 보유량은 고작 36위를 기록 중이다. 그렇다면 다시 근본적인 질문으로 돌아가보자. '중앙은행'은 반드시 금을 보유해야 하는 걸까? '금'은 과연 미국 국채보다 높은 수익률을 줄 수 있을까?

금은 대중에게 안전자산이라고 알려진 것과 달리 변동성이 상당히 큰 자산이다. 한국은행이 다른 나라 중앙은행들에 비해 금에 관심이 없는 게 꼭 잘못됐다고 말하기는 어렵다. 그런데 각 국의 중앙은행들이 금을 매입하면 정말 금 가격이 오를까?

금 가격 상승에 약간의 영향은 있을 것이다. 하지만 전체 금 유통량(채굴량)이 210,000톤인데 비해 중앙은행이 매수하는 금의 규모는 연간 1,000톤에도 훨씬 못 미친다. 또 연간 채굴되는 3,500톤과 비교해 봐도 작은 편이다. 금본위제가 붕괴된 지금 세상에서 이 정도 매수량으로 극적인 대 상승을 만들어낼 수 있을까?

최근 10년간의 금 가격 누적 상승률은 미국 나스닥 지수 상승률보다 훨씬 더 저조했다. 게다가 지금은 미국 10년물 국채 금리가 연 4.8%인 고금리 시대다. 앞으로 10년간 금 수익률이 연간 4.8%를 넘긴다고는 그 누구도 확신할 수 없다. 따라서 금 대신 미국국채를 매수해 이자를 따박따박 받아내는 한국은행의 방식이 더 합리적일 수 있다.

◆ 국가나 중앙은행이 비트코인 사면 망할까?

일반적인 상식보다 너무 앞서 나가는 국가도 있다. 바로 엘살바도르다. 엘살바도르는 2021년 9월에 비트코인과 달러를 병행해 법정화폐로 채택해 버렸다. 이에 국제통화기금(IMF)은 "재정 안정성에 큰 리스크가 있다"며 엘살바도르의 결정을 취소하라고 강력히 권고하기도 했다.

문제는 엘살바도르의 비트코인 매수 시점이다. 상대적으로 비트코인 가격이 높았던 2021년 하반기에 집중매수가 진행된 건 아쉬운 부분이다. 2022년에 비트코인은 무려 -67% 대폭락했다. 따라서 비트코인을 매수한 엘살바도르는 지옥 같은 시간을 보내야 했다.

하지만 올해 들어 분위기가 급변했다. 2023년초부터 9월말까지 9개월간 금 수익률은 고작 3%에 불과했다. 반면 같은 기간 비트코인의 수익률은 65% 급등했다. 그럼에도 여전히 엘살바도르의 평가손실은 막대하다.

엘살바도르의 비트코인 투자 손익을 실시간으로 보여주는 웹사이트인 '나이브트래커(nayibtracker)'에 따르면 2023년9월말 기준 엘살바도르가 보유하고 있는 비트코인은 약 3,000개다.

1개당 평균 매수금액은 약 40,770달러로 현재가격인 27,000달러를 대입하면 -33%의 손실을 기록 중이다. 총 매수금액은 약 1,470억원(1억2,280만달러)이며 평가손실금액은 약 -485억원(4,045만달러)에 달한다. 하지만 수많은 전문가들이 엘살바도르가 결국 망할 거라 전망했지만 아직까지는 잘 버티고 있다.

엘살바도르의 비트코인 매수는 과연 실패한 결정일까? 이는 비트코인의 4번째 반감기인 2024년 4월이 지나봐야 더 명확히 드러날 것으로 보인다. 정상적으로 금을 집중 매수한 중국, 인도, 일본 같은 선진국과 금 대신 비트코인을 과감히 매수한 엘살바도르 중 과연 어떤 나라가 더 현명한 선택을 한 걸까?

역사적으로 4번째 반감기를 맞이하는 2024년에 엘살바도르의 비트코인 평가손실이 과연 플러스로 바뀔지가 관전 포인트다. 지난 3번의 반감기 때 비트코인은 늘 좋은 퍼포먼스를 보여왔다. 이번 4번째 반감기에도 과연 비트코인의 가격 상승은 반복될까? 그 결과가 주목된다.

⑧편에서 계속… 비트코인⑧ 금이 최고라고? 스튜핏! 금 투자의 모든 것

자세한 내용은 해당 영상을 통해 확인해 보자.

뉴스핌 (촬영·편집 : 이성우)

longinus@newspim.com