공사 수주 확대에도 영업이익 부진 지속

현장관리 효율성 높이고 적정 공사비 책정해야

[서울=뉴스핌] 이동훈 기자 = 건설업계 맏형으로 불리는 현대건설이 올해 재건축, 재개발 도시정비사업에서 6조원이 넘는 사업을 따내며 누적 수주액 1위에 오르는 저력을 과시했다. 하지만 업계 최고 수준으로 치솟은 매출원가율로 '빛 좋은 개살구'에 그칠 것이란 우려도 나온다.

매출원가율 상승은 공사 계약금 대비 원가가 많이 들어갔다는 얘기로, 결국 기업의 영업이익 악화로 이어진다. 현대건설이 주택·건축사업에서 공격적인 수주를 벌이고 있음에도 실적은 경쟁사 대비 가장 부진한 이유다. 기업 경쟁력 확보를 위해 외형 성장과 함께 내실을 키우는 경영 전략이 필요하다는 지적도 나온다.

◆ 공격적인 수주로 6년 연속 도시정비사업 '왕좌' 예약

4일 정비사업계에 따르면 현대건설은 최근 서울에서 잇따라 재건축 사업을 수주하며 2019년부터 이어온 도시정비사업 '왕좌' 자리를 올해도 수성할 전망이다.

올해도 작년에 이어 포스코이앤씨와 경쟁을 벌이다 막판 역전하는 모습을 연출했다. 지난달까지 현대건설은 4조 257억원을 수주해 포스코이앤씨보다 7000억원 정도 부족한 2위를 달렸다.

이달 들어 서초구 잠원동 '신반포2차'(공사비 1조2830억원)와 성동구 마장동 '마장세림'(4064억원) 아파트 재건축을 수의계약으로 따내며 6조원을 돌파해 올해 들어 처음으로 누적 수주액 기준으로 역전했다. 포스코이앤씨가 추가 수주를 노리는 서초가든5차(약 5500억원)와 방배15구역(약 8000억원) 재건축 등이 시공사 선정을 내년으로 연기해 1위 경쟁이 사실상 끝난 상황이다.

|

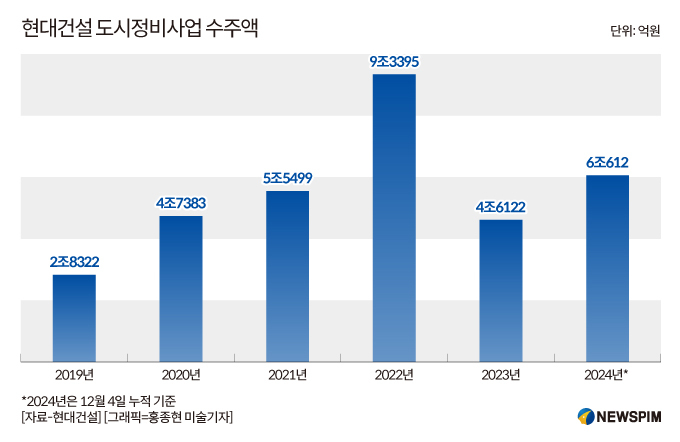

현대건설은 올해 도시정비사업에서 역대급 수주 실적을 기록했다. 연간 기준으로 14개의 정비사업 시공권을 따냈던 2022년 이후 두 번째로 많은 금액이다. 2019년 2조8322억원 수준이던 정비사업 수주액은 2020년 4조7383억원, 2021년 5조5499억원으로 증가했다. 과천주공8·9단지 재건축, 노량진4구역 재개발, 흑석9구역 재개발, 광주 광천동 재개발 등 노른자위 수주가 많았던 2022년에는 9조3395억원을 수주하며 창사 이래 최고실적을 나타냈다. 2023년 4조6122억원으로 줄었으나 올해는 다시 6조원대를 돌파하며 주택사업의외형을 키웠다.

주택·건축사업에서 공격적인 수주에 나서면서 수주잔액도 급격히 증가했다. 2019년 26조 148억원이던 국내 수주잔액은 2023년 말 44조5212억원으로 불어났다. 올해는 3분기까지 1조6700억원이 더 늘어 국내 수주잔액 46조1936억원을 기록했다. 4년여 만에 77% 증가한 성과다.

◆ 외형 성장에도 영업이익 부진...현장 효율성 제고해야

도시정비사업에서 수주 경쟁력을 발휘하고 있지만 풀어야 할 숙제도 있다. 공사 실적이 이익으로 돌아오지 않는다는 점이다. 매출 성장에도 이익 규모가 되레 급감하는 실정이다.

매출원가율이 재무 건전성에 발목을 잡고 있다. 2022년 1분기 91.5% 수준이던 원가율은 그해 3분기 93.3%로 상승했고, 작년 2분기에는 95%를 돌파했다. 올해도 상황이 개선되지 않고 있다. 올해 3분기 매출 원가율은 96.7%로 10대 상장 건설사 중 대우건설(97.2%)에 이어 두 번째로 높았다. 경쟁사인 삼성물산, DL이앤씨 등이 기존 90%대에서 80%대로 낮춘 것과 비교하면 원가 부담이 상당한 수준이다.

통상적으로 매출원가율이 높은 이유로는 공사현장의 능률성이 떨어지거나, 적정 공사비보다 낮은 금액으로 수주한 게 주요 원인으로 꼽힌다. 매출원가에서 가장 큰 비중을 차지하는 시멘트, 철근 등 건설 원자재 매입가격은 경쟁사와 비슷한 수준이기 때문이다.

이처럼 원가율 관리에 난항을 겪으면서 실적 부진이 장기화되고 있다. 지난해 별도기준 연간 영업이익 3405억원에서 올해는 40% 정도 감소할 전망이다. 지난 1분기 1012억원, 2분기 808억원을 나타냈고, 3분기에는 103억원으로 겨우 흑자를 유지했다. 재무구조가 악화일로를 걷자 올해 연말 사장단 인사에서 수장을 1970년생인 '젊은피'로 교체하는 결과로 이어졌다는 평가도 나온다.

건설업계 관계자는 "원가율 악화가 건설업계의 공통적인 고민거리이지만 경쟁사보다 높다는 것은 현장의 작업 효율성이 낮거나, 낮은 마진율을 책정한 수주가 이뤄졌을 가능성이 있다"며 "사업현장이 100곳이 넘는 상황에서 원가율 문제를 단기간에 해결하기 쉽지 않아 실적 고민이 길어질 여지가 있다"고 말했다.

leedh@newspim.com