파월은 '강경' 발언 예상

[시드니=뉴스핌] 권지언 특파원 = 이달 최대 금융시장 이벤트인 연방준비제도(연준)의 금리 결정이 하루 앞으로 다가왔다.

시장은 연준이 3차례 연속 금리를 75bp(1bp=0.01%p) 인상할 것으로 확신 중이지만 포커스는 이미 향후 금리 전망 쪽으로 이동한 상태다.

고강도 긴축 사이클이 최종금리를 어디까지 올릴지, 또 이후 높은 금리 수준이 얼마나 오래 지속될지 여부가 투자자들의 향후 심리를 좌우할 것이란 관측이다.

이에 따라 21일(현지시각) 마무리될 FOMC에서 연준 위원들의 금리 전망치가 담긴 '점도표'와 제롬 파월 연준 의장의 기자회견 내용이 시장 향방을 가를 핵심 변수가 될 전망이다.

더불어 지난 6월 이후 처음으로 업데이트될 연준의 경제전망요약(SEP) 내용 역시 앞으로의 금리 전망에 중요한 힌트가 될 수 있다.

◆ 최종금리 5% 가나

월가는 이번 금리인상 폭보다 연준의 최종금리(terminal rate)가 어느 수준까지 도달할지를 눈 여겨 보고 있다.

연준이 이번 FOMC에서 75bp 인상이라는 자이언트스텝을 밟을 경우 미국 기준금리는 즉시 3~3.25%가 된다. 이는 지난 2008년 1월 이후 14년 8개월 만에 가장 높은 수준이다.

지난 6월 발표된 점도표에 따르면 연준 위원들은 올해 말 기준금리가 3.4%(중간값)까지 오를 것으로 예상했다. 이들은 내년 말에는 3.8%까지 오르고, 2024년 말에는 3.4%로 낮아질 것으로 전망한 바 있다.

하지만 6월 이후 발표된 물가 지표가 기대만큼 빠르게 내려오지 않고 있고, 이미 금리는 연준 위원들의 연말 전망치 수준 부근에 다가선 만큼 점도표도 상향 조정될 것이란 예상이 지배적이다.

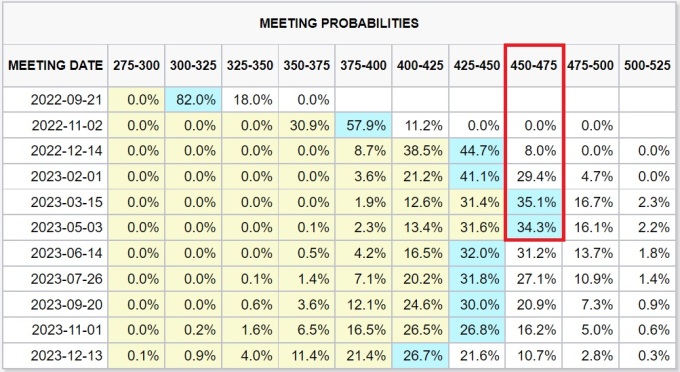

현재 금리 선물시장에서 트레이더들은 내년 금리가 4.5~4.75% 수준까지 오를 가능성을 가장 높게 보고 있다.

투자은행(IB)들도 4~5% 수준의 높은 금리를 예상하고 있다.

골드만삭스의 경우 연말 금리가 4~4.25%로 오른 뒤 내년 말에는 4.25~4.5%까지 상승하고, 이후 2024년에 한 차례, 2025년에 두 차례 각각 금리 인하가 뒤따를 것으로 내다봤다. 또 씨티는 최종금리로 5% 이상을 전망해 눈길을 끌었다.

투자은행 파이퍼샌들러의 로베르토 페를리 글로벌정책리서치국장은 연준 금리 전망치가 6월 대비 대폭 높아질 것이며, 연준이 연말까지 금리를 4~4.25% 수준으로 끌어 올릴 것으로 전망했다.

뱅가드그룹 선임 이코노미스트 앤드류 패터슨은 야후 파이낸스와의 인터뷰에서 "연준이 최종 금리에 대한 명확한 신호를 주지 않을지 모르지만, 중요한 것은 최종 금리가 얼마나 오랜 기간 유지될지가 여부"라고 강조했다.

◆ 파월, 이번에도 '강경' 예상

연준이 잡으려고 하는 물가가 아직 확실히 내려오지 않은 상황인 만큼 파월 의장은 지난달 잭슨홀 심포지엄 연설에서처럼 이번에도 인플레 파이팅에 대한 결연한 의지를 보일 것이란 전망이 우세하다.

파이퍼샌들러의 페를리는 "(파월이) 물가를 잡기 위해 불가피한 '고통'에 대해 계속 얘기할 것 같다"면서 "물가 통제 목표를 위해 경기침체도 감수하겠다는 점을 공손히 전달하는 셈"이라고 말했다.

뱅크오브아메리카(BofA)의 마이클 게이펜 수석 이코노미스트는 CNBC과의 인터뷰에서 "파월 메시지가 지난 잭슨홀 때와 대체로 같을 것 같다"면서 "제약적인 정책에 대한 얘기이며, 물가 안정이라는 가장 중요한 목표를 위해 일정 기간 그 수준에 있을 것이라는 점에 관한 얘기일 것"이라고 말했다.

반면 모간스탠리 짐 캐론은 연준이 그간 너무 매파적으로 기울어져 있었다는 점에서 이번 파월 발언이 의도하지 않게 완화적으로 들릴 수도 있다고 분석했다. 그는 "75bp 인상, 그것도 3차례 연속 자이언트 스텝은 매우 매파적"이라면서 "시장보다 더 매파적이기 위해 그리 애쓸 필요는 없을 것"이라고 말했다.

한편 함께 공개될 SEP와 관련해 이코노미스트들 상당수는 연준이 올해 국내총생산(GDP) 성장률 전망을 하향하고 실업률과 인플레이션 전망치는 상향할 것으로 내다봤다.

◆ 설마 100bp?...美증시 의외로 오를 수도

예상을 넘어서며 시장에 충격과 공포를 안겼던 미국의 8월 소비자물가지수(CPI)나 여전히 강력한 노동시장 상황을 감안하면 이달 100bp 인상 가능성을 완전히 배제해서는 안 된다는 의견도 적지 않다.

최근 노무라는 연준의 100bp 인상 가능성이 유력하다고 봤고, 선물 시장에서도 50bp 인상 가능성은 제로가 됐지만 100bp 인상 가능성은 18%나 된다.

마켓워치는 연준이 100bp라는 인상 카드를 꺼낼 경우 폴 볼커 이후 가장 공격적인 금리 인상으로 기록될 예정이라면서, 시장 충격이 상당할 것으로 내다봤다.

CFRA 수석 투자전략가 샘 스토발은 시장이 100bp 인상을 연준의 '오버액션'으로 받아들일 것이며, 연착륙 달성 가능성은 멀어져 시장 불안이 초래될 것이라고 우려했다.

칼라일 그룹 창업자 데이빗 루벤스타인도 폭스비즈니스와의 인터뷰에서 "연준은 75bp 인상 가능성을 시사해왔는데 만약 100bp를 올린다면 상당한 시장 쇼크가 될 것"이라고 말했다.

하지만 일각에서는 100bp 인상을 무릅쓰고라도 연준이 인플레 파이팅에 대한 결연한 의지를 보인다면 역설적으로 시장은 이를 호재로 받아들일 수도 있다는 의견도 나왔다.

데이터트랙 리서치 공동창립자 니콜라스 콜라스는 올해 연준이 금리를 인상할 때마다 증시는 위를 향했었다면서, 이번에도 예상대로 75bp 인상이 발표된다면 증시가 의외로 상승할 수 있다고 주장했다.

시킹알파는 이번 회의의 경우 단순히 금리 결정뿐만 아니라 경제전망, 점도표, 파월의 기자회견 등 자세하게 살펴봐야 할 재료들이 평소보다 더 많은 만큼 시장이 즉각적으로는 후퇴할 수 있어도 시간이 지난 뒤 다른(상승) 반응을 보일 수도 있다고 분석했다.

kwonjiun@newspim.com