카드론 사상 최대치·결제서비스는 정체...성장 한계 직면

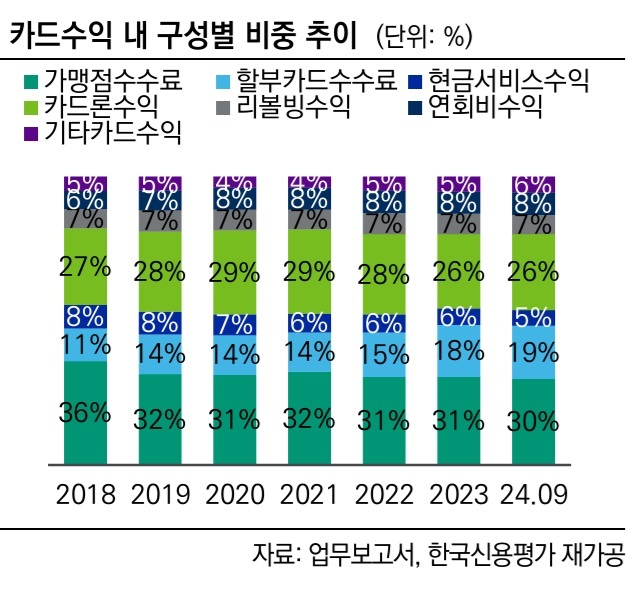

[서울=뉴스핌] 이윤애 기자 = 신용카드사의 주요 수익원이었던 가맹점수수료 비중이 지속적으로 감소하고 있는 가운데 장기카드대출(카드론)은 빠르게 상승하는 것으로 나타났다.

특히 다음 달부터 가맹점 수수료율이 추가로 인하되면서 카드사들의 수수료 수익 하락이 불가피할 전망이다. 반면 카드론 수익은 큰폭으로 상승하면서 카드론 수익이 수수료 수익을 추월할 것이라는 우려가 제기된다. 카드업계에서는 카드사가 아닌 대부업체로 전락하고 있다는 자조적인 목소리도 나오고 있다.

17일 금융감독원 금융통계정보시스템에 따르면, 국내 8개 주요 카드사(신한·삼성·KB국민·현대·롯데·하나·우리·비씨)의 전체 순익 중 가맹점 수수료가 차지하는 비중은 2019년 35.81%에서 2023년 3분기 기준 29.2%로 감소했다. 30%선이 무너진 것이다.

카드 수수료율의 지속적인 인하가 주된 원인으로 지목된다. 2012년 여신전문금융업법 개정 이후 금융위원회는 3년마다 가맹점의 적격비용을 재산정해 영세·중소가맹점의 우대 수수료율을 인하해 왔다. 2012년, 2015년, 2018년, 2021년에 이어, 오는 2월 14일부터 다섯 번째 수수료율 인하가 시행될 예정이다.

금융위가 지난해 12월 발표한 '2025년 카드수수료 개편 방안'에 따르면 연 매출 30억원 이하 가맹점의 신용카드 수수료율이 최대 0.1%포인트 인하되고, 연 매출 1000억원 이하 가맹점의 수수료율은 3년간 동결된다. 이에 따라 전체 가맹점의 97%가 수수료 인하 혜택을 받게 되며, 연간 약 3000억원의 수수료 감소가 예상된다.

카드업계는 수수료 인하로 인해 기존 수익 모델이 한계에 봉착했다고 보고 대출로 눈을 돌리고 있다. 카드론은 평균 금리가 약 14%에 달해 카드사 입장에서는 고수익 사업으로 주목받고 있다.

동시에 고금리와 고물가로 인해 서민 경제가 어려워진 상황에서, 정부가 은행 및 저축은행의 대출 규제를 강화하자 자금 조달이 어려운 소비자들이 카드론으로 몰리고 있다.

여신금융협회에 따르면 지난해 11월 말 기준 9개 카드사의 카드론 잔액은 42조5453억원으로, 전월 대비 증가하며 역대 최고치를 기록했다. 이는 전년 동기(38조8791억원) 대비 3조6665억원 증가한 수치다. 카드론의 성장 덕분에 카드사들의 전체 실적도 개선된 것으로 나타났다.

그러나 이러한 수익 구조 변화에 대해 우려의 목소리도 높다. 정완규 여신협회장은 지난해 12월 제13회 여신금융포럼에서 "카드사가 본업인 결제 서비스를 넘어 대출 중심의 기형적인 구조로 변화하고 있다"며 "비용 절감에만 몰두하다 보면 경쟁력을 상실할 우려가 있다"고 지적했다.

카드론 확대를 통한 수익 개선에는 한계가 있다는 분석도 나온다. 조달 비용 증가와 대손 부담이 커지고 있는 데다, 가계대출 규제가 강화되면서 카드론 성장도 제약을 받을 가능성이 크다.

노효선 한국신용평가 수석연구원은 "오는 7월부터 스트레스 총부채원리금상환비율(DSR) 3단계 적용이 예정돼 있으며, 금융당국의 카드론 관련 대출 관리 강화 기조가 지속될 것"이라며 카드론 시장의 성장 가능성이 제한적일 것이라고 전망했다.

이어 "카드론은 전통적인 결제 서비스 대비 위험 수준이 높아 건전성 관리 부담도 크다"며 "장기적인 고금리와 경기 둔화로 인해 차주의 상환 여력이 악화될 가능성도 있다"고 강조했다.

yunyun@newspim.com