3000달러 전망, 근거는

ETF·금광주도 상승 열기

이 기사는 8월 21일 오후 3시23분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 금값이 2024년 초 이후 22% 랠리했지만 월가는 추가 상승 가능성에 무게를 두는 모습이다.

코메르츠 방크는 보고서를 내고 금값 전망치를 상향 조정하고, 이번 상승 흐름이 2025년 상반기까지 지속되는 시나리오를 제시했다.

은행은 미국 연방준비제도(Fed)의 금리 인하와 달러화 약세가 금값 상승 모멘텀을 제공할 것으로 예상하고, 2025년 말 금값 전망치를 종전 온스당 2200달러에서 2550달러로 높여 잡았다.

미국 인플레이션이 9% 선에서 하락, 7월 2% 선에 진입했지만 신종 코로나바이러스(코로나19) 팬데믹 사태 이전보다 높은 물가 상승이 유지되면서 금값에 우호적인 여건이 전개될 것으로 코메르츠 방크는 내다봤다.

UBS도 보고서를 내고 금값 강세론을 펼쳤다. 금 선물이 2025년 중반 온스당 2700달러까지 오를 것이라는 전망이다.

9월 연준의 피벗(pivot, 정책 전환)이 마침내 현실화될 것으로 보이는 데다 주요국 중앙은행의 금 매입이 가격 상승을 부추긴다는 설명이다.

아울러 지정학적 리스크가 크게 고조되면서 포트폴리오 매니저들 사이에 헤지를 위한 안전자산 수요가 늘어나고 있다고 UBS는 전했다.

TD증권의 바트 멜렉 글로벌 상품 전략 헤드는 블룸버그와 인터뷰를 갖고 앞으로 몇 분기 이내에 금값이 온스당 2700달러까지 오르는 시나리오를 예고했다.

ANZ 그룹 홀딩스 역시 보고서를 통해 금값의 추가 상승 가능성이 열려 있다는 의견을 내놓았다. 금 선물이 온스당 2500달러 선까지 뛰었지만 아직 고점이 아니라는 얘기다.

미국귀금속거래소의 패트릭 입 이사는 CBS와 인터뷰를 갖고 2025년 금값이 온스당 3000달러까지 뛸 수 있다고 주장했다.

트레이더들 사이에서도 금값 향방을 둘러싼 낙관론이 우세하다. 미국 상품선물거래위원회(CFTC)에 따르면 금 선물 미결제 약정이 최근 한 주 사이 9% 늘어났다.

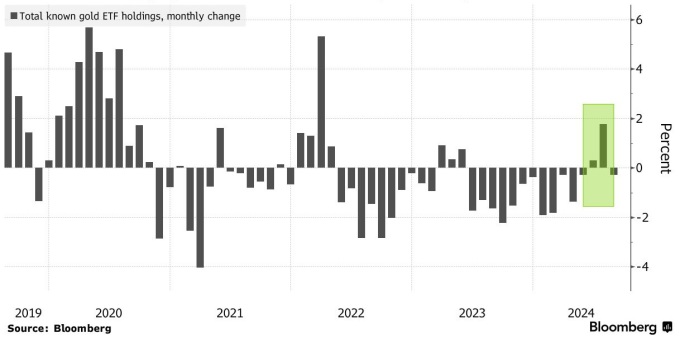

이와 별도로 블룸버그의 집계에 따르면 최근 2개월 연속 금에 투자하는 상장지수펀드(ETF)로 자금 순유입이 이뤄졌다.

이 밖에 거래소나 청산소를 거치지 않고 딜러나 투자자들 사이에 직접적인 금 거래가 이뤄지는 OTC(over-the-counter) 시장에서도 금 매수 열기가 뜨겁다.

다만, 중국의 금 매입은 한풀 꺾인 모습이다. 중국인민은행(PBOC)의 금 매입에 브레이크가 걸리면서 중국의 금 수입이 2022년 5월 이후 최저치로 후퇴했다.

대규모 자금이 없어도 금값 상승에 직접적으로 베팅할 수 있는 전략으로 시장 전문가들은 상장지수펀드(ETF)를 추천한다.

금에 집중 투자하는 상품들이 2024년 초 이후 일제히 20%를 웃도는 고수익률을 올렸고, 일부 레버리지를 동원하는 펀드는 40% 내외의 운용 성적을 냈다.

금 ETF 가운데 운용 자산 규모가 가장 큰 상품은 SPDR 골드 셰어스(GLD)다. 새계금협회(WGC)가 지난 2004년 11월 출시한 상품은 총 운용 자산 규모가 686억달러를 웃돈다.

최근 1개월 평균 거래량이 약 710만주에 이를 정도로 손바뀜이 활발한 펀드는 포트폴리오를 금 현물로 채우고 있다.

투자자들은 GLD를 금값 상승 뿐 아니라 주식시장의 변동성 상승에 대한 리스크 헤지, 이 밖에 달러화 하락 가능성을 겨냥한 대응까지 다양한 목적으로 활용한다.

펀드는 2024년 초 이후 21.15%의 수익률을 올렸고, 최근 1년간 32.10%의 운용 성적을 냈다. 3년과 5년 누적 수익률은 각각 11.50%와 10.16%로, 뉴욕증시의 성장주를 밑돌았다.

자산 규모 291억달러로 2위에 랭크된 아이셰어 골드 트러스트(IAU)도 2024년 초 이후 21.32%의 운용 성적을 올렸고, 일간 금값 등락에 두 배의 레버리지를 적용하는 프로셰어 울트라 골드(UGL)는 같은 기간 37.72%의 수익률을 올렸다.

총 운용 자산 규모가 2억6000만달러를 웃도는 UGL은 최근 1년 사이 58%를 웃도는 고수익률을 투자자들에게 제공했다.

금값 상승에 금광주에 대한 관심도 고조되는 모습이다. 시장 전문가들은 바릭 골드(GOLD)와 뉴몬트 마이닝(NEM), 프랭코 네바다(FNV) 등을 추천한다.

특히 바릭 골드는 2024년 3분기 주당순이익(EPS)이 0.32달러를 기록, 전년 동기에 비해 33.3% 상승할 전망이다. 연간 이익 전망치는 주당 1.21달러로, 전년 대비 44.05% 늘어날 것으로 보인다.

바릭 골드 주가가 8월20일(현지시각) 1% 가량 오르며 20.41달러에 거래를 종료한 가운데 투자은행(IB) 업계는 12개월 이내 18% 주가 상승을 점치고 있다.

뉴몬트 마이닝은 이날 장중 52.07달러까지 오르며 52주 신고가를 갈아치웠다. 종가 51.45달러 역시 52주 최고치다.

캐나다의 스코샤 뱅크가 뉴몬트 마이닝의 투자의견을 '섹터 수익률'에서 '섹터 수익률 상회'로 높인 한편 목표주가를 48달러에서 59달러로 올렸다.

금값 상승에 따른 반사이익과 함께 이익률 상승이 기대된다고 스코샤 뱅크는 전했다. 뉴몬트 마이닝은 2분기 44억달러의 매출액을 올렸다. 금 생산 물량은 160만온스로 파악됐다.

금 선물이 아닌 금광주로 포트폴리오를 운용하는 상장지수펀드(ETF)도 고수익률을 올리며 투자자들의 조명을 받고 있다.

운용 자산 규모 144억달러로 1위에 랭크된 밴엑 골드 마이너스 ETF(GDX)가 2024년 초 이후 26.48%의 수익률을 냈다.

53억달러 규모의 밴엑 주니어 골드 마이너스 ETF(GDXJ)와 약 6억달러 규모의 아이셰어 MSCI 글로벌 골드 마이너스 ETF(RING)이 각각 25.48%와 34.22%의 수익률을 창출하며 금 선물로 포트폴리오를 운용하는 상품을 아웃퍼폼했다.

2006년 밴엑이 출시한 GDX는 1개월 평균 거래량이 1844만주에 이를 정도로 투자자들 사이에 관심이 뜨겁다.

최근 1년 사이 45%를 웃도는 운용 성적을 올린 펀드는 뉴몬트(14.78%)와 바릭 골드(8.83%), 프랭코 네바다(5.97%), 킨로스 골드(3.47%), 로열 골드(2.76%) 등을 포트폴리오에 담았다.

shhwang@newspim.com