상반기 코로나 탓에 10년래 처음 마이너스 성장

'거시경제·유동성 흐름' 은행주 주가 동향의 관건

4분기 경제회복 속에 은행업계 실적 개선 기대

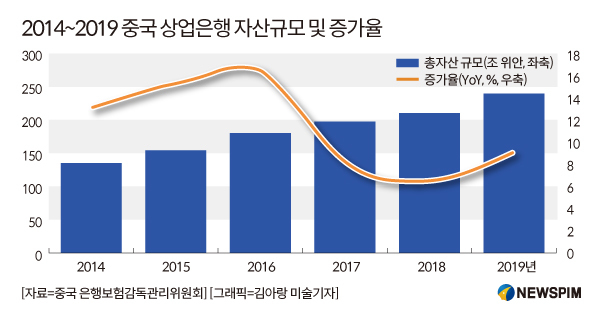

[서울=뉴스핌] 배상희 기자 = 중국 은행업계는 자본∙금융시장 개혁개방의 시대적 조류를 타고 거대한 자본력을 앞세워 전세계 금융시장에서 빠르게 영향력을 확대해 왔다. 전세계 1000대 은행 중 상위 4위권을 모두 중국 국유은행이 장악하고 있을 정도로 자산과 수익률 등에서 경쟁력을 보유하고 있다.

지난 10년간 지속적인 플러스 성장을 기록해온 중국 은행업계는 올해 신종 코로나 바이러스 감염증(코로나19) 사태라는 최대 악재를 만나 지난 2008년 글로벌 금융위기 이후 처음으로 마이너스 성장을 기록했다. 중국 실물경제를 지탱하는 데 있어 핵심적 역할을 해온 은행업계는 올해 정부 당국의 주도 하에 대출금리 인하, 대출금 상환 유예 등에 나섰고 이로 인해 수익률이 크게 축소됐다.

이와 함께 올해 상반기 중국 증시에서 은행업종의 주가는 주요 28개 업종 중 최대 낙폭을 기록했다. 다만, 과거 주가 흐름을 고려할 때 거시경제의 변화는 은행업종의 주가를 움직이는 핵심 요인으로 작용했던 만큼, 4분기 들어 가시화된 중국 경제 회복세가 향후 은행업계 주가 흐름에 어떠한 영향을 미칠 지 주목된다.

|

◆ 중국 은행업계 구조의 이해

중국 은행기관은 △인민은행(人民銀行)의 중앙은행 1곳 △중국수출입은행(中國進出口銀行)∙중국농업발전은행(中國農業發展銀行)의 정책성 은행 2곳 △국가개발은행(國家開發銀行)의 개발성 금융은행 1곳 △국유 상업은행 6곳 △전국형 주식제 상업은행 12곳 △ 도시상업은행 134곳 △농촌상업은행 1478곳 △농촌신용협동조합 722곳 △촌진은행(村鎮銀行) 1630곳 △농촌합작협동조합 43곳 △외자은행 41곳 △민영은행 18곳 △주택저축은행 1곳 등으로 구성된다.

중국의 6대 국유 상업은행은 중국 당국에 의해 운영되는 국영 은행으로 중국 실물경제를 지탱하며 은행업계 발전에 있어 중추적 역할을 하고 있다. 중국공상은행(中國工商銀行∙ICBC), 중국건설은행(中國建設銀行∙CCB), 중국농업은행(中國農業銀行∙ABC), 중국은행(中國銀行∙BOC), 중국우정저축은행(中國郵政儲蓄銀行∙PSBC), 교통은행(交通銀行∙BCM) 등이 속해있다. 각 은행은 기본적으로 1만개 이상의 점포망을 구축하고 있으며, 그 중 우정저축은행은 점포망이 4만개에 달한다.

주식제 상업은행은 국유은행처럼 전국형 금융서비스를 제공하나, 비(非)국유 자본의 주식 출자가 이뤄진 은행이라는 점에서 차별화된다. 자오상은행(招商銀行), 푸파은행(浦發銀行), 중신은행(中信銀行), 중국광다은행(中國光大銀行), 민생은행(民生銀行) 등이 포함되며 이 중 A주(중국 본토 증시에 상장된 주식) 시장에 상장돼 있는 은행은 총 9곳이다.

도시상업은행은 본점과 영업기반을 특정 도시에 둔 은행으로서 해당 도시 업무를 주로 담당한다. 농촌상업은행은 농민·농촌공상업자·기업법인 및 기타 경제활동조직 등을 공동 주주로 하여 조직된 주식제 지방형 금융기관으로, 은행 유형별로 그 수가 가장 많다. 예금금리가 상대적으로 높다는 특이점이 있다.

|

◆ 상반기 코로나 쇼크 맞은 은행업계, 3분기 실적은?

지난 11월 4일까지 중국 A주(중국 본토증시에 상장된 주식)에 상장된 37개의 은행 업종 상장사가 3분기 실적을 공개했다.

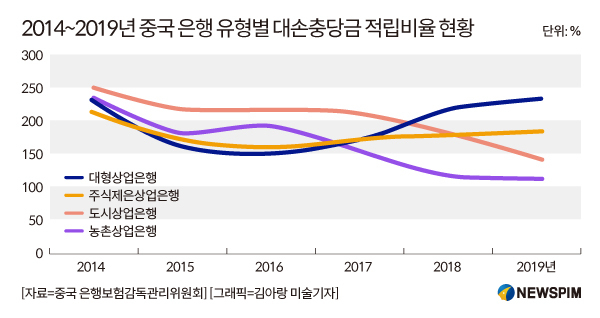

전문기관들이 내놓은 평가에 따르면 3분기 대손충당금과 손상차손 확대에 대한 부담이 줄어들면서 은행 업종이 전반적으로 시장의 예상에 부합하는 실적을 거둔 것으로 드러났다. 다만, 3분기 실적만 두고 평가할 때 3분의 2에 달하는 상장 은행의 순이익은 여전히 마이너스 성장을 기록한 것으로 나타났다.

아울러 영업수익과 순이익 모두 플러스 성장을 기록한 은행은 주로 도시상업은행에 집중돼 있는 것으로 조사됐다.

대표적으로 영파은행(寧波銀行∙닝보은행)의 3개 분기 영업수익과 순이익 증가율은 각각 18.42%와 5.21%였고, 항주은행(杭州銀行∙항저우은행)은 같은 기간 각각 16.23%와 5.1%의 성장률을, 올해 10월 27일 갓 상장한 하문은행(廈門銀行∙샤먼은행)은 각각 19.56%와 7.68%의 성장률을 기록했다.

주식제 상업은행의 경우 모든 은행이 영업수익은 늘었으나 순이익은 줄었다. 하지만 일부 은행은 3분기 단독으로 순이익도 플러스 성장을 거둔 것으로 나타났다.

대표적으로 평안은행(平安銀行∙핑안은행)은 3개 분기 순이익은 5.2% 하락했으나, 3분기 순이익은 전년동기대비 6.1% 증가한 것으로 나타났다. 반면, 민생은행은 3개 분기 순이익이 18%나 하락했고, 3분기에도 36% 하락해 가장 미진한 실적 개선세를 드러냈다.

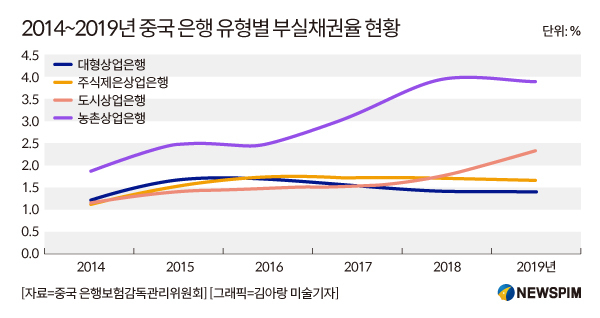

상반기에는 상장 은행 18곳의 부실채권율이 상승해 전체 부실채권의 50%를 차지했다. 반면, 3분기에는 이보다 소폭 개선돼 부실채권율이 상승한 은행은 총 11개로 30%를 차지했다.

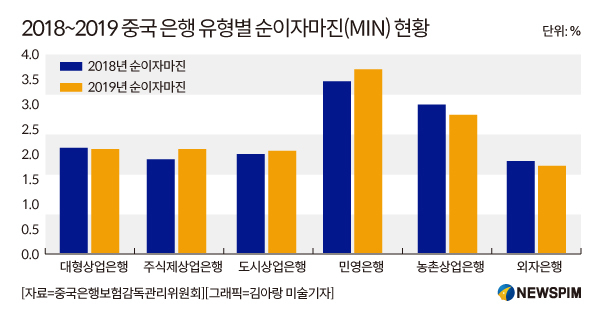

지난해까지 중국 상업은행의 순이자마진(MIN)은 개선되는 흐름을 보였으나, 올해 코로나19 사태로 전세계적인 저금리 기조가 지속되면서 은행의 순이자마진은 하락하는 흐름이다. 순이자마진은 은행의 자산단위당 이익률을 보여주는 것으로, 은행의 수익성을 판단하는 지표로 활용된다. 은행들의 순이자마진이 커질수록 은행의 대출과 관련된 수익성은 좋아지지만, 은행에 돈을 맡긴 고객의 수익성은 악화된다는 의미로 해석할 수 있다. 순이자마진이 높다는 것은 그만큼 경제 펀더멘털 압박에 대한 대응력이 강하다는 것으로도 해석할 수 있다.

|

중국 금융정보 제공업체 퉁화순(同花順)에 따르면 2020년 3개 분기 A주 종목 중 가장 많은 순이익을 거둬들인 업종 상위 10위권은 모두 은행과 보험 종목이 휩쓸었다. 중국 민영 종합금융 보험사인 중국평안(中國平安 601318.SH, 5위)과 중국 최대 생명보험사 차이나라이프(中國人壽 601628.SH, 10위)를 제외하고 모두 은행주가 차지했다.

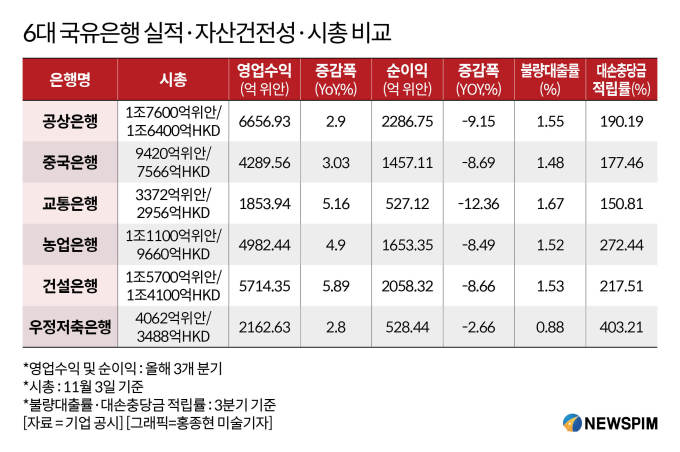

4대 국유은행이 1~4위를 차지했다. 공상은행은 총 2286억7500만 위안의 순이익을 벌어들여 1위를 차지했고 건설은행(2058억3200만 위안), 농업은행(1653억3500만 위안), 중국은행(1457억1100만 위안)이 그 뒤를 이었다. 우정저축은행(528억4400만 위안)과 교통은행(527억1200만 위안)은 각각 7위와 8위에 올랐다.

다만, 규모는 늘었지만 성장률은 여전히 마이너스를 기록했다. 올해 3개 분기 6대 국유은행이 기록한 전년동기대비 순이익 증감폭을 살펴보면 교통은행(-12.36%), 공상은행(-9.15%), 농업은행(-8.49%), 중국은행(-8.69%), 건설은행(-8.66%), 우정저축은행(-2.66%)의 순이었다.

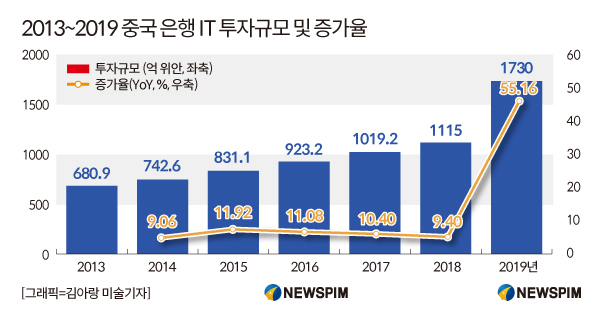

6대 국유은행은 지난 2013년부터 본격적으로 5세대(5G) 이동통신과 인공지능(AI) 기술을 활용한 스마트 뱅킹 시스템 구축 및 금융서비스의 디지털화에 앞장서 왔다.

중국 데이터 분석기관 이관(易觀∙Analysys)에 따르면 지난해 중국 주요 은행들이 금융서비스의 IT화를 위해 투자한 규모는 1730억 위안으로 55.16% 증가했다.

6대 국유은행의 지난해 투자액을 살펴보면 건설은행이 가장 많은 176억3300만 위안을 투자한 것으로 집계됐다. 이는 지난 한 해 벌어들인 영업수익의 2.5%를 차지하는 규모로, A주 전체 은행업 상장사 중에서도 최대 규모다. 이어 공상은행이 전체 영업수익의 2.2%를 차지하는 163억7400만 위안을 투자해 그 뒤를 이었다.

|

◆ A주서 은행주가 쉽게 오르지 않는 이유

코로나19 사태 여파로 중국 대형 은행들의 상반기 수익은 크게 축소됐고, 부진했던 업계 실적은 중국증시 은행 업종의 주가에도 영향을 미쳤다.

국태군안증권(國泰君安證券)에 따르면 올해 들어 3개 분기 동안 상하이종합지수는 5.51% 상승한 반면 은행업종 주가지수는 12.52% 하락했다. 선완연구소(申萬研究所)가 선정하는 28개 업종 지수 순위에서도 가장 큰 낙폭을 기록한 업종으로 꼽혔다.

지난해 초부터 올해 3분기까지 은행 업종의 상승폭은 7.54%로, 같은 기간 상하이∙선전 증시의 대형주 300개주가를 반영하는 CSI300지수가 기록한 52.37%의 상승폭에 훨씬 못 미친다.

국태군안증권은 은행주 주가가 쉽게 오르지 않는 이유를 다음의 두 가지로 압축했다.

우선, 통상적으로 업계의 실적 상승은 주가 상승의 주된 요인으로 작용하나, 은행업계는 다른 업종과 비교해 혁신 경쟁력이 상대적으로 약해 실적이 대폭 오를 여지가 크지 않다는 점에서 주가도 쉽게 상승하기 어렵다는 평가다. 여기에 전세계적인 저금리 기조가 이어지면서 금리차를 통해 기대할 수 있는 수익이 줄어들고, 이를 통해 장기적인 수익 확대 여지가 축소되는 결과로 이어지고 있다는 설명이다.

다음으로, 국가에서 실물경제 회복을 위해 은행에 요구하는 자금 압박이 큰 만큼, 은행이 포기해야 할 수익규모가 많다는 점이 은행주의 상승을 제약하는 이유로 지목됐다. 올해 상반기 코로나19 사태 여파로 중국 실물경제가 큰 타격을 입자 중국 당국은 중국 은행에 중소기업 지원을 위한 대출확대 등의 지시를 내렸고, 이로 인해 은행의 수익률이 감소하는 결과로 이어졌다.

|

◆ 은행주의 상승 '경제회복과 풍부한 유동성' 관건

지난 10년간 중국 증시에서 은행주는 3차례 두드러진 상승세를 연출했다.

첫 번째는 2012년 12월 1일부터 2013년 2월 4일까지로, 당시 은행주 주가 지수는 48.82% 올라 28개 업종 중 1위를 차지했다. 같은 기간 상하이종합지수가 기록한 22.63%의 두 배에 달하는 수치다.

은행주 주가 상승을 견인한 것은 '경기회복'으로, 2012년 당시 중국 당국은 실물경기 회복을 위해 두 번의 지준율 인하, 두 번의 금리 인하 등의 공격적 경기부양책을 단행했다. 그 이후 인프라 투자, 부동산 판매, 사회융자 규모, 제조업과 서비스업 구매관리자지수(PMI) 지수 등이 빠르게 상승했고, 가시화된 실물경제 회복세 속에 은행주의 주가는 상승장을 연출했다.

두 번째는 2014년 10월 1일부터 2015년 1월 16일까지로, 당시 은행주 주가 지수는 605.73% 올라 28개 업종 중 비(非)은행금융 업종에 이어 두 번째로 높은 주가 상승폭을 달성한 업종으로 기록됐다. 같은 기간 상하이종합지수는 46.32%의 상승폭을 기록했다.

'풍족한 시중 유동성'이 은행주의 주가 상승을 이끈 이유가 됐다. 2013년 '자금경색' 리스크가 확대되자 2014년 중앙은행인 인민은행은 완화적 통화정책을 앞세워 대규모 유동성 공급 및 금리인하 조치에 나섰다. 이에 대출이 확대되고 돈을 빌려 주식을 사는 일명 빚투 개미들의 자금이 대거 유입되며 강세장이 연출, 은행주는 최대 수혜주 중 하나로 부상했다.

세 번째는 2017년 5월 5일부터 2018년 2월 5일까지로, 당시 은행 업종의 주가는 35.52% 상승해 식품음료 업종에 이어 두 번째로 높은 주가 상승폭을 기록했다.

이번에도 핵심 요인은 '경제회복'이었다. 2016년 본격화된 공급측 개혁의 효과에 힘입어 2017년 시장 전망치(6.8%)를 뛰어넘는 6.9%의 국내총생산(GDP) 성장률을 달성했고, GDP 규모는 처음으로 80조 위안을 돌파했다. 이와 함께 은행의 악성부채가 줄고 수익률과 자산품질이 개선되면서, 은행업종의 주가가 상승하는 결과로 이어졌다.

|

◆ 4분기 가시화된 경제회복세, 은행주 상승세 기대

과거 사례를 살펴보면 2013년 초와 2018년 초 은행 업종 주가가 크게 오른 후 시장은 비교적 긴 기간의 조정기에 진입, 약세로 전환됐다. 이에 투자자들은 '은행주가 크게 오르면 곧 주가가 하락하기 시작한다'라는 인식을 갖게 됐다. 하지만, 2014년 4분기 은행주 주가가 올랐을 당시 단기적인 조정기를 겪긴 했으나 이후 약 반년간 주가는 빠르게 상승하며, 이 같은 인식을 종식시켰다.

국태군안증권은 "이 같은 사실에 비추어 판단할 때 은행업종 주가의 상승을 주가 등락을 판단할 직접적인 지표로 볼 수는 없으며, 거시경제 변화 및 상장 은행들의 전체적인 실적 현황 등을 고려해야 한다"고 강조했다.

이와 관련해 올해 상반기 연일 약세를 보였던 은행업종의 주가는 4분기의 시작을 알리는 10월 1일 국경절(國慶節)을 기점으로 앞서 3개 분기와는 전혀 다른 주가 흐름을 연출하고 있다. 은행 업종 주가는 지속적인 상승세를 기록했고, 다수의 대표 은행주 주가가 최고가를 경신했다.

여기에는 가시화된 거시경제 회복세가 가장 큰 요인으로 작용했다는 분석이다. 실제로 지난 3분기 중국 GDP 성장률은 4.9%로 플러스 성장을 이어갔고, 4분기는 이보다 더 개선될 것으로 예측된다. 여기에 앞서 언급했듯 상장 은행들의 3분기 수익률도 2분기 대비 개선된 만큼 거시경제 회복세와 은행업계의 수익률 상승이라는 두 기준을 두고 판단할 때, 향후 은행업종 주가의 상승세가 기대된다는 설명이다.

금원증권(金元證券)은 은행주는 배당률이 비교적 높고, 주가수익비율(PER)과 주가순자산비율(PBR)이 비교적 낮은 저평가 업종이라는 점에서 장기보유 투자가치가 있다고 평했다.

PER은 기업이 벌어들이는 이익에 비해 주가가 적정하게 형성돼 있는 지를 판단하는 지표이고, PBR은 기업의 순자산에 비해 주가가 적정하게 형성돼 있는 지를 판단하는 지표다. 일반적으로 PER과 PBR이 낮을 수록 주가가 저평가 돼있다는 뜻으로 해석할 수 있는 만큼, 미래 성장 가능성을 기대할 수 있고 이에 투자가치가 높다고 판단한다.

교통은행금융연구센터의 우원(武雯) 수석연구원은 코로나19 사태에 따른 중국 거시경제와 은행업계의 충격이 점차 개선되고 은행업계의 경영환경이 상대적으로 완화되면서 대손충당금 적립 압박도 줄어들고 있다고 평했다. 자산품질 개선 노력이 이어지면서 향후 순이익 증가율은 마이너스에서 플러스로 전환될 것으로 예상되나, 증가폭은 여전히 크지 않을 것으로 전망했다.

pxx17@newspim.com