ETF 매매 불편한 은행, 고객 방어 난감

증권사들 점유율 상승 호재 맞이 분주

[서울=뉴스핌] 한태봉 전문기자 = 정부가 추진하는 '퇴직연금 현물이전 제도' 도입일인 10월 31일이 다가오고 있다. 은행 업계와 증권 업계 간에는 온도 차가 극심하다. 은행업계는 자금이탈 우려에 긴장감이 감돈다. 반면 증권업계는 자금 유치 기대감에 화색이 돈다.

'퇴직연금 현물이전 제도'란 한 금융회사의 퇴직연금 계좌를 다른 금융회사로 옮길 때 고객이 보유 중인 상품 그대로 이전할 수 있게 해 주는 제도다. 지금도 퇴직연금 가입자들은 다른 금융회사로 계좌를 옮길 수 있다.

하지만 현행 제도하에서는 본인이 운용 중인 퇴직연금 계좌 내 투자 상품을 전량 매도해 현금화해야 이전이 가능했다. 이 과정이 번거롭다 보니 퇴직연금 이전 건수가 저조했다. 본격적으로 '현물이전 제도'가 도입되면 은행 업계와 증권 업계 간 퇴직연금 이전 건수가 과거보다 훨씬 더 증가할 전망이다.

◆ 은퇴 준비자만 672만명...퇴직연금 갈수록 중요

최근 주요 은퇴 게시판에는 요즘 대기업들이 진행 중인 명퇴 관련 문의가 많아졌다. "만 52살인데 이번에 명퇴금 4억원 받아 은퇴하는 게 좋을까요", "40대 후반인데 이번에 명퇴금 받아 퇴직연금 운용하면 월 300만원 가능할까요?" 등의 은퇴 관련 문의가 부쩍 증가하는 추세다.

통계청 자료에 따르면 2024년 9월말 기준 60세 이상 인구수는 1425만명이다. 놀라운 건 이 만60세 이상 인구 중 47.4%인 675만명이 여전히 취업자로 분류된다. 한국인 중 절반 가까이가 60세 이후에도 은퇴하지 못하는 게 현실이다.

물론 이들 60세 이상 취업자 중 상당수는 주 직장에서 이미 정년 퇴직한 경우가 대부분이다. 퇴직 후 조건을 낮춰 새로운 직장에서 근무하는 경우가 많다. 또 근로시간이 적고 급여도 낮은 기간제 근로종사자도 상당수다.

한국인이 나이 들어서도 은퇴하지 못하는 가장 큰 이유는 생계유지다. 그만큼 퇴직연금, 개인연금, 국민연금의 3층 노후준비가 허술한 은퇴 예정자들이 많다는 의미다.

문제는 '만60세 이상 계층'의 뒤를 이어 순차적으로 퇴직이 예정된 '만50~59세 계층'이다. 현재는 1973년생이 만50세, 1964년생이 만59세를 넘은 상태다.

이들은 연봉이 상대적으로 높은 주 직장에서 앞으로 10년 이내에 질서정연하게 순차적으로 퇴직할 예비 은퇴자들이다. 따라서 은퇴가 임박한 직장인일수록 퇴직연금 운용 수익률은 중요한 의미를 가질 수밖에 없다.

|

◆ 은행 점유율 50% 넘지만 수익률은?

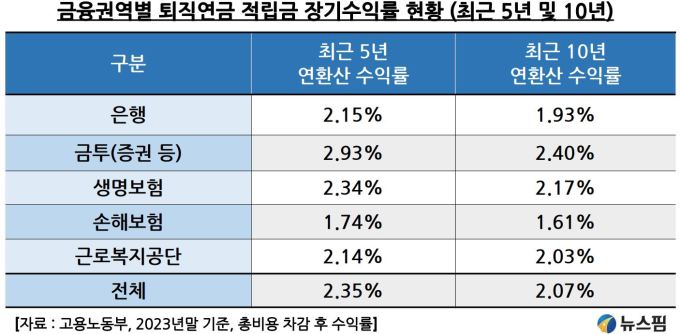

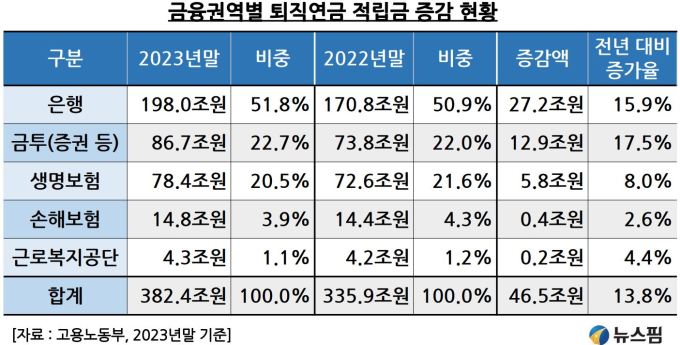

부진한 수익률에도 퇴직연금 시장은 계속 커지고 있다. 2023년말 기준 총 퇴직연금 규모는 382조4000억원으로 전년 대비 13.8% 급성장했다. 올 연말에는 400조원을 돌파할 것으로 예상된다. 현재 퇴직연금 시장을 선도하는 업권은 은행이다.

|

은행은 전체 퇴직연금 시장의 절반 이상인 51.8%의 비중을 차지하고 있다. 뒤 이어 금융투자(증권 등) 22.7%, 생명보험 20.5% 순이다. 반면 평균 수익률은 금융투자(증권 등)보다 낮은 게 약점으로 지적된다.

◆ 은행과 증권의 수익률 격차는 '원리금 보장형' 차이?

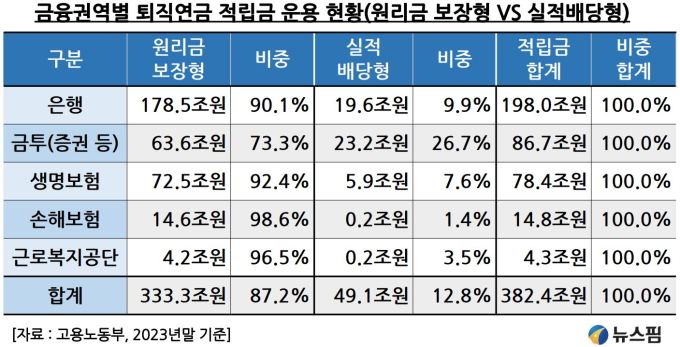

모든 업권 중 실적배당형 상품 비중이 가장 높은 업권은 금융투자(증권 등)다. 2023년말 기준 실적배당형 상품비중은 26.7%, 원리금 보장형 상품 비중은 73.3%다. 반면 은행 업권의 실적배당형 상품 비중은 고작 9.9%에 불과하다. 나머지 90.1%가 다 원리금 보장형 상품이다.

생명보험사의 실적배당형 상품 비중은 은행보다도 적은 7.6%를 기록했다. 나머지 92.4%가 다 원리금 보장형 상품이다. 손해보험사는 실적배당형 상품 비중이 1.4%, 원리금보장형 상품 비중이 무려 98.6%다. 이렇게 원리금 보장형 비중이 높으면 마이너스 위험도 낮아지지만 고수익을 얻을 기회도 사라진다.

결론적으로 한국의 퇴직연금 수익률이 은행예금보다도 못한 이유는 전체 퇴직연금 상품 중 원리금 보장형 비중이 무려 87.2%나 되는 현실 때문이다. 실적배당형 상품 비중은 고작 12.8%에 불과하다. 이렇게 원리금 보장형 상품에만 집중된 구조가 변하지 않는 한 한국인의 퇴직연금 수익률 개선은 요원하다.

◆ 실적배당 상품 부족한 은행…고객 방어 난감

'퇴직연금 현물이전 제도' 도입 검토 초기부터 은행업권의 반발은 거셌다. 실적배당형 상품에서 은행은 증권사보다 라인업이 부족하기 때문이다. 특히 요즘 대세로 떠오르는 ETF 매매가 은행에도 허용된 건 불행 중 다행이지만 매매방식은 여전히 증권업에 비해 불편하다.

만약 고객이 퇴직연금계좌 안에 ETF를 편입하려 한다면 증권사의 경우 실시간으로 ETF 매수가 가능하다. 반면 은행은 각 은행별 시스템에 따라 차이는 있지만 아무리 빨라도 15분 지연된 가격으로 ETF 매매가 체결된다. 따라서 실시간 ETF 매매를 원하는 고객에게는 은행 시스템이 불편하다. 치명적인 약점이다.

또 펀드 라인업도 은행은 증권사의 절반 정도에 불과했다. 은행은 보수적 성향이라 내부 퇴직연금 상품 심의가 까다로웠던 탓이다. 이에 따라 최근 주요 은행들은 '퇴직연금 이전제'에 대비해 황급히 펀드 라인업을 대거 보강했다. 또 증권사에 비해 상대적으로 예금상품이 많은 것도 은행에는 불리한 요인이다.

|

은행 퇴직연금 적립금 순위는 2024년 9월말 기준 1위 신한은행(42조7000억원), 2위 국민은행(39조5000억원), 3위 하나은행(37조원), 4위 기업은행(26조2000억원), 5위 우리은행(25조원) 순이다. 이 중 2023년말 대비 3조3000억원(9.8%)의 적립금이 증가한 하나은행이 눈에 띈다.

증권 퇴직연금 적립금 순위는 1위 미래에셋증권(27조4000억원), 2위 현대차증권(16조8000억원), 3위 한국투자증권(14조5000억원), 4위 삼성증권(14조1000억원), 5위 NH투자증권(7조2000억원) 순이다. 이 중 2023년말 대비 2조8000억원(15.3%)의 적립금이 증가한 미래에셋증권이 눈에 띈다.

미래에셋증권은 퇴직연금 도입 초창기부터 전사적 역량을 퇴직연금에 쏟아부어 증권사 중에서는 유일하게 적립금 규모가 은행 수준으로 성장했다. 심지어 IBK기업은행과 우리은행보다도 적립금 규모가 더 크다. 따라서 이번 '퇴직연금 현물 이전제' 도입 시 가장 큰 수혜가 예상되는 증권사로 꼽힌다.

◆ 보험업계 상대적 느긋…수익률 부진은 고민

반면 보험업계는 상대적으로 느긋하다. 보험사 퇴직연금은 '보험계약'과 '신탁계약'으로 나뉘는 데 보험계약은 현물이전이 막혀 있기 때문이다. 따라서 약 20% 내외인 신탁계약만 방어하면 된다. 하지만 수익률 부진은 고민이다. 보험업계 내부에서도 일정규모의 이탈은 불가피할 것으로 예상하고 있다.

|

생명보험 퇴직연금 적립금 순위는 1위 삼성생명(48조6000억원), 2위 교보생명(12조8000억원), 3위 한화생명(6조원), 4위 미래에셋생명(5조8000억원), 5위 푸본현대생명(1조3000억원) 순이다.

화재보험 퇴직연금 적립금 순위는 1위 삼성화재해상보험(6조5000억원), 2위 KB손해보험(3조5000억원)이다. 생명보험과 화재보험 회사 중 전년 대비 눈에 띄게 적립금이 증가한 회사는 없다.

◆ 증권사들 점유율 상승 호재 맞이 분주

작년과 올해의 증시 활황에 힘입어 상대적으로 퇴직연금 수익률이 양호했던 증권사들은 요즘 표정 관리 중이다. 주요 증권사들은 이미 전사 역량을 총 동원해 '퇴직연금 현물 이전' 사전 마케팅을 진행 중이다.

한 증권사 지점 직원은 "아무래도 실적배당형 상품에 강점을 가진 증권사가 은행보다 유리할 수 밖에 없는 구조"라며 "최근 투자자들이 ETF 월배당 상품에 관심이 많으므로 이를 활용해 은행 고객 유치에 집중할 것"이라며 향후 계획을 밝혔다.

향후 10년 간 '은퇴 예정자'만 무려 672만명에 달한다. 한국 직장인들의 퇴직연금 관심도가 과거보다 크게 높아진 이유다. 이런 가운데 10월말부터 시행되는 '퇴직연금 현물이전 제도'가 금융사 간 점유율 지각변동을 일으킬 수 있을지에 금융권 관계자 모두가 촉각을 곤두세우고 있다.

퇴직연금 이전제도가 찻잔 속 태풍으로 끝날지 아니면 거대한 머니무브의 시작이 될지는 아직 알 수 없다. 분명한 사실은 은퇴가 임박한 퇴직연금 가입자일수록 수익률에 대한 관심이 커지고 있다. 그 동안 부진했던 수익률에도 또박또박 수수료만 챙겨왔던 일부 금융기관들이 긴장하는 이유다.

②편에서 계속…

longinus@newspim.com