고금리 여파에 주요 은행 3.7조원 신규 적립

부동산PF 위기론 여전, 올해도 손실흡수능력 제고

은행권 유동성 압박 우려, 기준금리 인하 여부 관건

[서울=뉴스핌] 정광연 기자 = 지난해 역대 최대 규모의 대손충당금을 적립한 은행권이 올해도 손실흡수능력 제고에 집중한다. 고금리, 고환율, 고물가 등 '3고' 악재가 여전한 가운데 당국에서도 부동산 프로젝트 파이낸싱(PF) 위기에 따른 선제적 대응을 요구하고 있기 때문이다. 기준금리 인하 움직임이 본격화되기 전까지는 충당금 확대 기조는 이어질 전망이다.

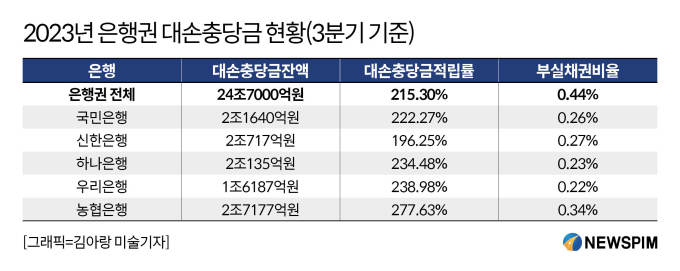

19일 금융당국에 따르면 지난해 3분기 기준 국내은행 전체 대손충당금잔액 규모는 24조7000억원에 달한다. 이는 전분기말 대비 9000억원 늘어난 역대 최대 규모다. 집계되지 않은 4분기분까지 반영되면 25조원 중후반까지 늘어날 것으로 보인다.

대손충당금은 부실채권 등 대출 부실로 인한 손실에 대비하기 위해 금융사가 별도로 적립하는 비용이다. 따라서 잔액이 증가한다는 건 은행권이 그만큼 위기대응에 주력하고 있다는 의미다.

실제로 2021년 3분기 156.7%였던 대손충당금적립률(부실채권규모 대비 충당금잔액 비율)은 코로나 여파와 고금리 등이 본격화된 2022년 3분기에는 223.9%까지 치솟으며 1년만에 80%포인트(p) 가까이 급증하기도 했다.

5대 은행 역시 대규모 충당금을 적립하고 있다.

이들의 지난해 3분기말 기준 잔액은 NH농협은행 2조7177억원을 필두로 KB국민은행 2조1640억원, 신한은행 2조717억원, 하나은행 2조135억원, 우리은행 1조6187억원 등 10조5000억원에 달한다. 이는 전년동기 대비 25% 증가한 규모다.

특히 5대 은행은 지난해 3분기 동안에만 3조7000억원 규모의 충당금을 신규 적립했다. NH농협이 1조1600억원으로 가장 많았고 국민은행 9100억원, 신한은행 5900억원, 우리은행 5400억원, 하나은행 5100억원 등이다.

이는 전년동기 1조8000억원 대비 1조5000억원 증가한 금액으로 1년만에 충당금 적립 규모를 두배 늘린 셈이다.

역대급 충당금은 코로나 여파가 여전한 상황에서 고금리와 고물가, 고환율 등 이른바 '3고' 악재까지 겹친 탓이다. 곳곳에서 상환에 어려움을 겪는 사태가 발생, 이에 대한 대비가 강조되고 있다.

특히 가계대출이 크게 늘며 총여신 대비 부실채권(고정이하여신) 비율은 어느 정도 관리되고 있지만 부실채권 자체 규모 안심할 수준으로 아니라는 지적이 상당수다.

실제로 지난해 3분기 중 신규발생 부실채권은 4조3000억원으로 전분기 대비 3000억원 늘었으며 전년동기와 비교할 때는 2조5000억원이나 급증했다. 경기불황이 계속 이어지며 자영업자 및 소상공인은 물론 중소기업까지 자금난을 겪고 있기 때문으로 풀이된다.

이처럼 부실채권이 크게 늘자 5대 은행은 건전성 제고를 위해 올해 1분기에만 약 1조원의 부실채권을 정리(상매각) 할 예정인 것으로 알려졌다.

여기에 태영건설 워크아웃 사태로 인해 부동산PF 위기론까지 본격화되면서 당국이 추가적인 '위기관리능력' 강화를 요구하고 있다는 점에서 충당금 확대 기조는 올해도 이어질 전망이다.

일각에서는 충당금 확대가 손실흡수능력 제고에는 긍정적이지만 은행들의 유동성을 과도하게 압박, 사업다각화에는 부정적 영향을 미칠 수 있다는 주장도 제기된다. 이자이익에 과도하게 함몰된 사업구조 개선이 지연될 수 있다는 우려다.

은행권 관계자는 "선제적으로 관리하고 있지만 고금리가 계속되는 상황에서는 언제든지 부실채권이 크게 늘어날 수 있다. 여기에 태영건설 자체는 어느 정도 대비했다고 하지만 부동산PF 전반으로 여파가 커지다면 상당한 부담"이라고 밝혔다.

이어 "적어도 올해까지는 충당금 확대에 집중할 수 밖에 없다. 기준금리 인하 움직임이 본격화되고 이에 따라 내수경기가 어느 정도 활기를 찾기 전까지는 최대한 방어적인 전략을 고수할 것"이라고 덧붙였다.

peterbreak22@newspim.com