DS네트웍스, 체급 논란 불가피…인수 후 안정적 운영 '미지수'

금호아시아나, 대우건설 샀다가 그룹 위기…'승자의 저주' 악몽

해외 매각시 포스코건설 반면교사…"인수 후 시너지가 더 중요"

[서울=뉴스핌] 김성수 기자 = 대우건설 인수전에 뛰어든 DS네트웍스와 중흥건설이 '승자의 저주'를 피할 수 있을지 주목된다. 과거 대기업들이 건설사를 인수했다가 그룹 전체에 위기를 맞았던 징크스가 있기 때문이다.

현재는 대우건설의 기업가치가 높아졌지만 주택시장 호황기가 얼마나 갈지 알 수 없다는 불확실성이 있다. 금호아시아나그룹이 대우건설을 샀다가 유동성 위기로 경영권을 포기한 전력이 있는 만큼 KDB인베스트먼트도 재무 및 회사운영 능력을 고루 갖춘 인수자를 원할 것으로 보인다.

◆ '몸값 2조' 대우건설 매각 착수…DS네트웍스 vs 중흥건설 접전

18일 대우건설과 투자은행(IB)업계 등에 따르면 KDB인베스트먼트는 지난 14일 매각 주관사인 뱅크오브아메리카(BOA) 메릴린치를 통해 본입찰 일정을 통보하고 오는 25일까지 제안서 제출을 요청했다. 매각 대상은 KDB인베스트먼트이 보유한 대우건설 지분 50.75%다.

매각 가격은 2조원대로 추정된다. 대우건설 시가총액 약 3조6000억원의 50.75%에다가 경영권 프리미엄 20~30%를 추가한 가격이다.

입찰 참여자는 구속력 있는 가격과 조건을 제시해야 한다. 우선협상대상자는 실사를 거친 후 다음달쯤 결정될 예정이다. KDB인베스트먼트 측은 매각의 완결성을 높이기 위해 약 500억원의 입찰 보증금을 받기로 했다. 입찰 보증금은 인수금에 포함된다.

업계에 따르면 현재 가장 인수 의지가 강한 후보는 시행사인 DS네트웍스와 중흥건설로 파악된다. DS네트웍스는 사모펀드(PEF) 운용사 스카이레이크에쿼티파트너스, 인프라 전문 투자사 IPM과 컨소시엄을 구성했다.

DS네트웍스는 지난 1992년 시행사업을 시작한 부동산 디벨로퍼다. 서울 마곡, 인천 송도, 청라, 루원시티 일대 분양에 성공해 지난 2019년과 지난해 연속 매출이 1조원을 넘겼다. 이 회사는 수년간 건설사 인수를 추진해왔다. 지난 2018년 삼환기업 매각 당시 SM그룹과 인수 경쟁을 벌였고, 작년 두산건설 인수전에도 참여했다.

DS네트웍스 컨소시엄은 이번 대우건설 인수전에서 넌바인딩 오퍼(구속력 없는 제안, non-binding offer)를 제시한 뒤 실사를 진행하는 등 적극적인 것으로 전해졌다. '넌바인딩 오퍼'란 매수자가 인수 희망가격과 인수 조건을 써내는 것이다. 계약을 반드시 이행해야 하는 구속력은 없다.

반면 중흥건설은 대우건설 인수를 통해 아파트 브랜드 가치를 높이고 수도권 내 입지를 공고히하는 게 목적이다. 재계 순위도 큰 폭 오른다.

회사가 대우건설을 인수하면 자산총액이 19조540억원으로 재계 서열 21위에 오를 수 있다. 현재 20위인 미래에셋(19조3330억원)과 어깨를 나란히 하게 되는데다, 21위인 현대백화점(18조3130억원)도 압도할 수 있다.

이밖에 중동 국부펀드 아부다비투자청, 중국계 건설사 중국공정총공사, 사모펀드 한앤컴퍼니 등도 인수 후보군으로 거론됐다.

◆ DS네트웍스, 체급 논란 불가피…인수 후 안정적 운영 '미지수'

이번 인수전에서는 대우건설과 시너지를 낼 기업이 우위를 점할 것으로 예상된다. 건설업을 영위하지 않고 사모펀드 등으로만 구성된 컨소시엄은 불리할 수 있다는 뜻이다.

KDB인베스트먼트 관계자는 "대우건설의 지속가능한 경영과 발전을 위한 계획이 있는 원매자를 찾고 있다"며 "그 계획을 실행할 능력이 있는지가 중요하며, 두바이투자청이 쌍용건설을 인수한 것처럼 해외 업체에 매각할 가능성도 열려 있다"고 강조했다.

인수에 성공하려면 높은 금액을 쓰는 것도 중요하지만 안정적인 인수 후 통합(PMI) 가능성도 중요하다는 뜻이다. 업계에서는 이를 고려하면 DS네트웍스의 승산이 다소 적다는 관측이 흘러나온다. 시행과 시공은 사업적 특성이 매우 다른데다 두 회사의 조직 규모도 차이가 크기 때문이다.

DS네트웍스는 직원수 36명, 연결기준 자산규모 2조3690억원으로 대우건설(직원 5417명, 자산총계 9조8365억원)보다 규모가 작다. 지난 2018년 초 호반건설이 대우건설 인수를 시도할 당시 '새우가 고래를 삼킨다'는 논란이 있었는데 DS네트웍스는 호반건설보다도 체급이 작은 것이다.

또한 DS네트웍스는 시공을 전문으로 하는 자회사 디에스산업개발이 있지만 규모나 시공 경험, 인지도가 낮다. 대우건설을 인수해도 안정적으로 운영할 수 있을지가 미지수라는 의견이다.

이에 대해 DS네트웍스 관계자는 "시행과 시공은 분야가 다르지만 두 회사가 업무를 같이 한 적이 많다"며 "시공사인 자회사가 있어서 인수 후 시너지를 낼 수 있고, 서로 겹치지 않는 부분에서는 그만큼 사업 다각화도 가능하다"고 설명했다.

이어 "일반적으로 대기업 지주회사 밑에 자회사들은 독립적으로 경영권을 보유한다"며 "대우건설 지분을 보유한 후 어떻게 운영할지는 구체화되지 않았지만, 지주회사 체제로 가면 운영에 문제가 없을 것 같다"고 덧붙였다.

◆ 금호아시아나, 대우건설 샀다가 그룹 위기…'승자의 저주' 악몽

또한 자금조달 여부도 중요한 고려 사항이다. 과거 대기업들이 건설사를 인수한 후 그룹 전체에 위기를 맞았던 이력이 많기 때문이다. 현재는 대우건설의 실적이 좋지만 건설업 특성상 주택경기가 꺾이면 실적이 급격히 하락할 위험이 상존해 있다.

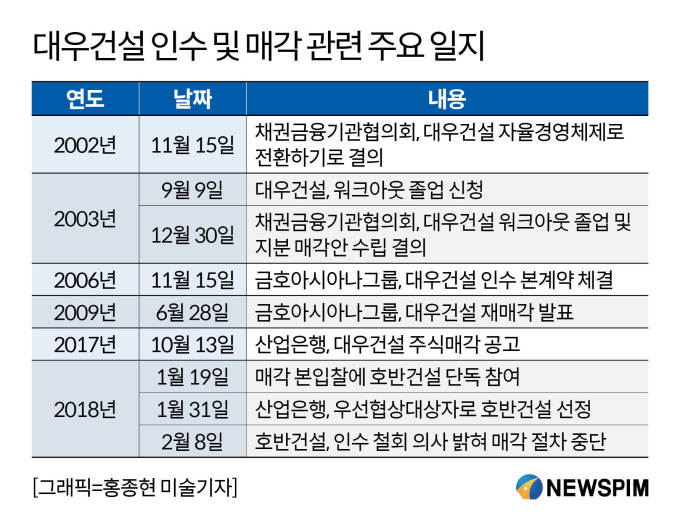

특히 금호아시아나그룹은 '대우건설 인수'가 상처로 남아있다. 지난 2006년 12월 회사 인수 당시 필요한 인수대금(2조9000억원)의 대부분을 대출, 회사채 등 외부차입으로 조달했던 탓이다. 금호산업과 금호타이어는 지난 2005~2006년까지 각각 1조4000억원, 5200억원의 자금을 부채로 조달했다.

이 기간에 두 회사가 영업활동으로 벌어들인 현금 합계가 각각 770억원, 1000억원에 불과했던 것에 비하면 과도한 차입이다. 하지만 2008년 글로벌 금융위기와 건설경기 침체로 자금난이 극심해지자 금호아시아나그룹은 결국 2010년 대우건설에 대한 경영권을 포기했다.

이밖에도 웅진그룹은 극동건설을 6600억원에 인수했다가 그룹이 위기를 겪었다. 건영을 인수한 LIG그룹, 진흥기업을 사들인 효성그룹을 비롯해 대한전선(남광토건), 프라임그룹(동아건설)도 모두 비슷한 전철을 밟았다. 현재 주택시장 호황기가 얼마나 갈지 알 수 없는 만큼 KDB인베스트먼트로서는 자금 여력이 있는 회사를 원할 것으로 보인다.

이를 고려할 때 업계에서는 DS네트웍스와 중흥건설이 2조~3조원대로 추정되는 대우건설 인수자금을 확보할 수 있을지 주목하고 있다. 두 회사 모두 2조원대에 이르는 대우건설 인수를 단독으로 감당하기는 어렵다는 시선이 많아서다.

DS네트웍스는 작년 말 기준 현금 및 현금성자산이 연결기준 4201억원이다. 컨소시엄을 맺은 스카이레이크, IPM과 몇 대 몇의 비율로 자금을 담당할지는 확인되지 않았다. DS네트웍스 컨소시엄이 자금 조달을 위해 KDB산업은행과 손잡는 방안을 논의 중이라는 보도가 있었지만 산업은행 측에 확인한 결과 이는 사실이 아니었다.

중흥건설의 경우 작년 말 기준 현금 및 현금성 자산(1371억원)과 단기금융상품(66억원)을 합친 금액이 1437억원으로 대우건설 매각 예상금액에 턱없이 못 미친다. 같은 기간 계열사 중흥토건의 5072억원 현금성자산을 합쳐도 6509억원 규모다.

현재 중흥건설은 미래에셋증권을 주관사로 삼고 본입찰을 준비 중이다. 다만 미래에셋증권과 자금조달 논의를 진행 중이라는 보도에 대해서는 일축했다. 미래에셋증권은 지난 2017년 대우건설 매각 당시 호반건설의 인수금융을 지원한 바 있다.

중흥건설 관계자는 "인수금액이 크다 보니 금융권을 통해 자금을 끌어오는 것은 우리 회사가 우협으로 선정된 후에 논의할 예정"이라며 "현재로서는 자금조달을 그룹 차원에서 전적으로 맡고 있다"고 말했다.

◆ 해외 매각시 포스코건설 반면교사…"인수 후 시너지가 더 중요"

대우건설 내부에서는 두 회사보다는 중동 국부펀드의 인수를 원하는 시각이 많다. 실제 대우건설은 지난 2019년 서울 성북구 장위6구역 시공사 수주전 당시 조합원 설명회에서 사우디아람코의 인수 가능성을 언급하기도 했다.

사우디아람코는 사우디 정부가 98.5% 지분을 갖고 있는 세계 최대 석유회사다. 에쓰오일 최대주주(지분율 63.41%)이기도 하다. 현재 인수 후보군으로 들어온 중동 국부펀드로는 아랍에미리트(UAE) 아부다비투자청이 있다.

하지만 업계에서는 쌍용건설과 포스코건설 사례를 볼 때 '오일머니'가 실제 인수하더라도 그 후 시너지 여부가 더 중요하다고 지적했다. 쌍용건설과 포스코건설은 비슷한 시기에 중동 국부펀드의 투자를 받았지만 결과는 완전히 달랐다.

쌍용건설은 지난 2015년 1월 두바이투자청(ICD)이 94%의 지분을 인수해 완전 자회사로 편입된 후 영업이익 흑자 전환에 성공했다. ICD 계열사 중에는 대형 프로젝트를 할 만한 건설사가 없어서 ICD가 쌍용건설에 공사를 발주하는 '윈윈' 구조를 보였다.

ICD는 연간 자체 발주하는 물량이 22조원에 이른다. 쌍용건설은 2015년 12월 두바이 로열아틀란티스호텔, 고급 아파트인 팜게이트웨이 등 1조9000억원 규모의 공사를 수주하는 성과를 거뒀다.

반면 포스코건설은 2015년 6월 사우디아라비아 국부펀드(PIF)가 38% 지분을 매입한 후 오히려 실적 악화를 겪었다. 포스코건설 영업이익은 2014년 4분기 3230억원이었지만 2년 후인 2016년 4분기 5090억원의 영업손실을 기록했다. 실적 악화가 발생한 것은 해외 수주 프로젝트 때문이다.

4조원이 넘는 규모로 관심을 모은 브라질 CSP제철소는 2016년 포스코건설과 브라질 법인에 모두 4219억원의 손실을 냈다. 사우디 국영 석유기업인 아람코 황 이송설비 프로젝트에서도 993억원의 대규모 손실이 발생했다.

업계 관계자는 "대우건설이 대형 해외 업체에 팔린다고 해서 무조건 잘된다는 보장은 없다"며 "인수 후 시너지가 더 중요하다"고 말했다.

sungsoo@newspim.com