수주잔액 연간 매출의 약 5배 확보

상업용 항공기 시장의 회복 국면

"비교적 높은 밸류에이션 수용할 만"

이 기사는 4월 29일 오후 4시04분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

<GE에어로, 관세 폭탄? 끄떡없다 ①선명한 실적 전망>에서 이어짐

[서울=뉴스핌] 이홍규 기자 = 4. 완충 수단II

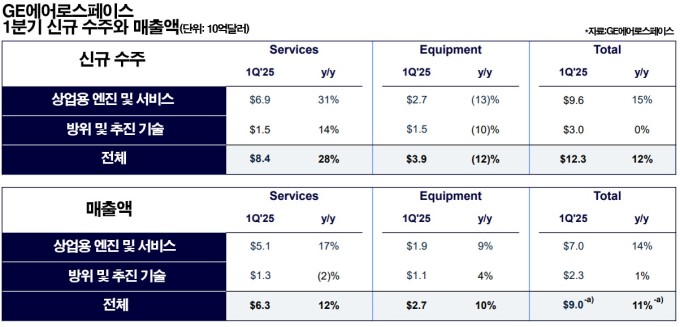

GE에어로의 막강한 시장 지위력을 배경으로 한 가격 전가 능력도 관세 충격을 완화하는 요소다. GE에어로는 가격 인상에도 불구하고 매출액은 오히려 크게 증가한 이력을 반복적으로 보여준다. 예로 올해 1분기 GE에어로는 예비부품(Spare Parts)의 가격을 '중간에서 높은 한자릿수' 상승률로 인상했음에도 불구하고 애프터마켓(정비·부품 교체) 매출이 전년동기 대비 17% 증가했다.

|

*GE에어로의 사업부는 ①상업용 엔진 및 서비스(CES)와 ②방위 및 추진기술(DPT) 등 2가지로 나뉜다. 매출액 비중은 CES가 작년 연간 매출액 기준 77%, DPT가 23%다. CES에는 민간 항공기 엔진 판매와 서비스를 의미하는 애프터마켓 매출이 포함된 수치인데 CES 내에서 애프터마켓의 비중은 70%가 넘는 것으로 추산된다.

GE에어로는 CFM LEAP, GE90, GE9X 같은 독점 또는 과점 엔진 플랫폼을 보유하고 있어 최초 판매 후 지속적으로 서비스에서 매출을 창출할 수 있는 사업 구조를 지녔다. 통상 서비스 계약은 장기로 체결되는데 이 계약에는 물가 연동이나 비용 전가 조항이 포함된다. 항공사 입장에서는 엔진 교체나 정비 시 GE에어로의 인증 부품을 사용해야하므로 선택지가 제한된다. 이런 구조적 이점은 가격결정력의 배경이 된다.

5. "공수 겸비"

애널리스트들은 GE에어로의 가격결정력과 관세 충격 완화 능력에서 비롯되는 높은 실적 가시성을 두고 회사에 대해 성장과 방어를 모두 겸비한 종목이라고 일컫는다. 팁랭크스에 따르면 GE에어로에 대한 담당 애널리스트 15명의 투자의견은 모두가 '매수'다. 1년 뒤 실현을 상정한 평균 목표가는 231.79달러로 현재 200.86달러(29일 종가) 15% 높다. GE에어로의 주가가 올해 급락장 속에서도 20%의 상승률을 기록 중인 데 비춰볼 때 더 고무적이다.

월가에서 GE에어로에 대해 방어적인 성격을 지녔다는 말이 나오는 이유는 먼저 수주잔액(계약은 체결됐지만 아직 이행되지 않은 주문)이 1700억달러 규모로 지난해 연간 매출액의 5배 가까이 된다는 점이 배경에 있다. 경제 상황이나 시장 환경이 악화하더라도 추가 영업 활동 없이 통상적인 연간 실적을 달성할 가능성이 크다. 사업 특성상 엔진이 한번 장착되면 20~30년의 긴 수명 동안 장기적인 장비와 부품 교체가 이뤄진다는 점이 그 근거로 있다.

미국 국방부와의 장기 계약을 통해서도 매출액이 일부 보호받고 있다는 점도 방어적인 성격 주장의 근거가 된다. 국방부 사업이 속하는 DPT는 전체 매출액 비중이 23%지만 경기민감성이 훨씬 덜해 민간 사업부의 변동성까지 일부 흡수할 수 있는 완충 역할을 한다. 또 연구개발과 투자비 회수 조건이 명확해 민간 수주보다 마진 방어력이 높다는 점도 방어적 성격을 뒷받침한다.

다만 수주잔액이 많고 방어적인 성격을 지녔다고 해도 공급망 차질 현상이 장기화할 경우 작년과 재작년처럼 매출액이 되레 감소하는 경우가 발생할 수 있다. 아무리 계약이 확보되어 있더라도 제조에 필요한 부품이 조달되지 않으면 수주잔액을 실제 매출로 전환할 수 없기 때문이다. 단기적인 실적 변동과 장기적인 매출의 가시성은 별도로 봐야 한다. 작년 연간 매출액은 48%나 감소했다.

6. "밸류 수용할 만"

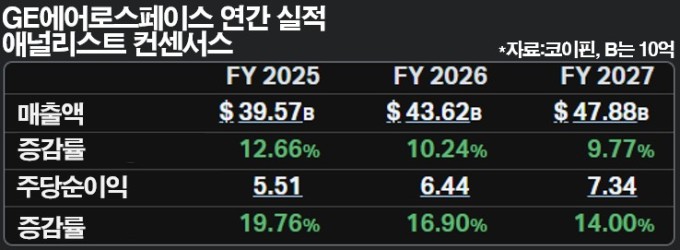

코이핀이 집계한 컨센서스에 따르면 애널리스트 사이에서는 GE에어로가 올해부터 내후년까지 3년 동안 매년 최소 10%의 연간 매출 성장률을 달성할 것이라는 기대가 읽힌다. 연간 주당순이익 역시 올해 20%라는 인상적인 증가에 이어 내년과 내후년에도 강력한 증가율을 달성할 것으로 기대되고 있다. 매출액 성장률보다 높은 이익 증가율은 회사의 마진이 확대될 것이라는 긍정적인 전망을 뒷받침한다.

GE에어로의 유력 시장은 회복 국면에 있다. 현재 상업용 항공기 시장은 코로나19 사태 이후 항공여객 수요가 빠르게 정상화되면서 본격 회복세를 보인다. 항공사들이 노후 기체를 신형으로 교체하고 운항 확대를 위해 엔진과 부품에 대한 투자를 늘리는 이중적 수요 증가에 힘입은 결과다. 올해 1분기 결산에서 상업용 서비스 부문의 신규 수주가 31% 급증한 데서 항공여객 회복과 연동된 성장이 뚜렷이 확인된다.

|

뱅크오브아메키카(BofA)의 로널드 엡스타인 애널리스트는 "GE에어로는 관세 우려에 대처하는 데 있어 독보적인 위치에 있다"며 "다른 기업이 관세 헤일에 휩쓸리는 동안 선제적인 관세 완화 전략과 시장에서의 입지, 운영상의 강점이 그들을 보호한다"고 했다. 이어 "연간 전망을 손상하지 않으면서 관세와 비용 상승분을 흡수할 수 있는 능력이 경쟁사와 차별화된다"고 했다.

현재 GE에어로의 밸류에이션은 업계에서도 높은 편에 속한다. GE에어로의 주가를 애널리스트들의 향후 12개월 주당순이익 추정치 컨센서스 나눈 값인 주가수익배율(PER, 포워드)은 36.2배로 시킹알파가 집계한 업계 중앙값 17.5배를 크게 웃돈다. 기업가치(EV)를 향후 12개월 EBITDA(영업이익에다가 감가상각비를 더한 값) 컨센서스로 나눈 EV/EBITDA(포워드)는 23.2배로 이 역시 업계 중앙값 10.3배를 크게 상회한다.

전문가들은 GE에어로의 비교적 높은 밸류에이션에 대해 항공기 엔진 시장에서의 독보적인 입지와 마진이 높은 애프터마켓의 높은 비중, 관세 불확실성 속에서도 확보된 높은 실적 가시성 등을 이유로 수용할 만하다는 의견을 제시한다. 올해 잉여현금흐름 전환율(=잉여현금흐름/순이익×100%)이 100%를 초과할 것으로 전망되는 가운데 올해 70억달러를 한도로 하는 자사주 매입과 30%의 배당금 증액 등 적극적인 주주환원책도 그 배경으로 지목된다.

bernard0202@newspim.com