펀드 라인업 부족한 은행 불리…증권사는 웃음

ETF 매매도 불편한 은행, 고객 방어 전략 난감

[서울=뉴스핌] 한태봉 전문기자 = 정부가 추진하는 '퇴직연금 현물이전 제도' 시행이 다가오면서 은행업계와 증권업계 간 신경전이 치열하다. 10월 15일부터 시행 예정인 '퇴직연금 현물이전 제도'란 한 금융회사의 퇴직연금 계좌를 다른 금융회사로 옮길 때 고객이 보유 중인 상품 그대로 이전할 수 있게 해 주는 제도다.

◆ 부진한 퇴진연금 수익률 제고 위해 칼 빼든 정부

지금도 퇴직연금 가입자들은 다른 금융회사로 계좌를 옮길 수 있다. 하지만 현행 제도하에서는 본인이 운용 중인 퇴직연금 계좌 내 투자 상품을 전량 매도해 현금화해야 이전이 가능했다. 이 과정이 번거롭고 불편하다 보니 과거에는 금융회사 간 퇴직연금 이전이 활발하지 않았다.

하지만 10월부터 '현물이전 제도'가 본격 도입되면 퇴직연금 시장에 지각변동이 일어날 전망이다. 퇴직연금 수익률이 상대적으로 양호한 증권사들은 이번 기회에 은행권의 퇴직연금 고객 자금을 유치하려는 움직임이 거세다. 그런데 정부는 현물이전 제도를 왜 도입했을까? 이는 전반적인 퇴직연금 수익률이 극도로 부진한 탓이다.

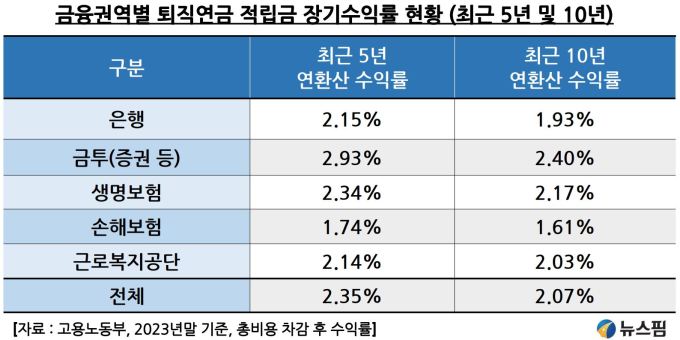

고용노동부에 따르면 2023년말 기준 최근 5년간 퇴직연금 연환산 수익률은 고작 2.35%에 불과하다. 최근 10년 수익률은 더 부진해 고작 2%를 살짝 넘는 2.07%의 처참한 수익률을 기록 중이다. 무위험 상품인 은행예금 이율보다도 못하다. 2024년 상반기를 지나면서 수익률은 다소 개선됐지만 여전히 절대 수치는 낮다.

업권별로 살펴보면 2023년말 기준 최근 5년간 수익률은 금융투자(증권 등) 업권이 2.93%로 가장 높았다. 생명보험업권은 2.34%, 은행업권은 2.15%, 근로복지공단은 2.14%, 손해보험 업권이 1.74%를 기록했다. 이에 따라 정부는 금융회사 간의 경쟁을 촉진해 퇴직연금 수익률 제고에 발 벗고 나선 상황이다.

◆ 퇴직연금 시장은 커지고 있지만...

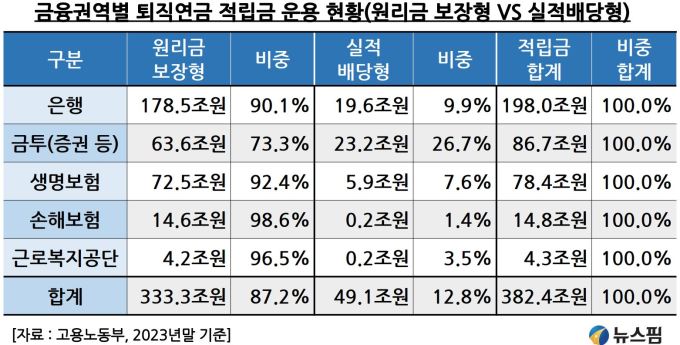

부진한 수익률에도 퇴직연금 시장은 계속 커지고 있다. 2023년말 기준 총 퇴직연금 규모는 382조4000억원으로 전년 대비 13.8% 급성장했다. 현재 퇴직연금 시장을 선도하는 업권은 은행이다. 은행은 전체 퇴직연금 시장의 절반 이상인 51.8%의 비중을 차지하고 있다.

|

업권별로 상세히 살펴보면 은행의 퇴직연금 적립규모는 2023년말 기준 198조원으로 전년 대비 15.9% 증가했다. 뒤이어 금융투자(증권 등)가 86조7000억원을 기록했다. 금융투자(증권 등)의 퇴직연금 적립금 규모는 은행보다 적지만 증가율은 17.5%로 은행보다 더 높다.

생명보험은 78조4000억원으로 전년 대비 8% 증가했다. 손해보험은 14조8000억원으로 2.6% 증가했다. 근로복지공단은 4조3000억원으로 4.4% 증가했다. 2024년 6월말 기준 퇴직연금 전체 적립금은 394조3000억원으로 더 커진 상태다.

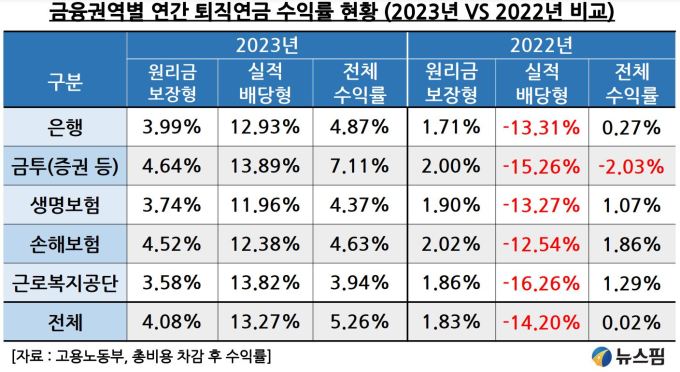

◆ 증시 호황 2023년과 증시 폭락 2022년 업권별 수익률 비교

지난 2023년은 증시가 활황이었다. 하지만 그 전년도인 2022년은 증시가 큰 폭 조정을 받았었다. 따라서 증시 활황기인 2023년과 증시 불황기인 2022년의 업권별 수익률을 비교해 보면 업권별 강∙약점을 파악할 수 있다.

|

먼저 증시가 활황이었던 2023년에 가장 높은 수익률을 기록한 업권은 금융투자(증권 등)다. 연 7.11%의 고수익을 기록했다. 원리금 보장형 상품은 4.64%, 실적배당형 상품의 수익률은 13.89%다.

하지만 이 1년간의 데이터만으로 금융투자의 수익률이 가장 좋다고 평가할 수는 없다. 증시가 부진했던 2022년에 금융투자(증권 등)는 모든 업권 중 유일하게 -2.03%의 부진한 실적을 보였다. 특히 실적배당형 상품의 수익률은 -15.26%로 심각한 마이너스를 기록했다.

퇴직연금 적립규모 1위를 기록 중인 은행 업권은 증시가 활황이던 2023년에 연 4.87%의 수익률로 금융투자보다 2.24% 낮은 수익률을 기록했다. 원리금 보장형 상품은 3.99%, 실적배당형 상품의 수익률은 12.93%다.

증시가 부진했던 2022년에 은행 업권의 수익률도 0.27%로 상당히 부진했다. 하지만 금융투자(증권 등) 업권과 달리 전체 수익률이 마이너스까지 내려가지는 않았다. 대신 실적배당형 상품은 -13.31%를 기록해 역시 부진을 면치 못했다.

◆ 은행과 증권의 수익률 격차는 원리금 보장형 비중 차이?

모든 업권 중 실적배당형 상품 비중이 가장 높은 업권은 금융투자(증권 등)다. 2023년말 기준 실적배당형 상품비중은 26.7%, 원리금 보장형 상품 비중은 73.3%다. 반면 은행 업권의 실적배당형 상품 비중은 고작 9.9%에 불과하다. 나머지 90.1%가 다 원리금 보장형 상품이다.

|

생명보험사의 실적배당형 상품 비중은 은행보다도 적은 7.6%를 기록했다. 나머지 92.4%가 다 원리금 보장형 상품이다. 손해보험사는 실적배당형 상품 비중이 1.4%, 원리금보장형 상품 비중이 무려 98.6%다. 이렇게 원리금 보장형 상품 비중이 높을 경우 마이너스를 기록할 위험은 없지만 고수익을 얻을 기회도 사라지게 된다.

지금 한국의 퇴직연금 수익률이 은행예금보다도 못한 이유는 전체 퇴직연금 상품 중 원리금 보장형 비중이 무려 87.2%나 되기 때문이다. 실적배당형 상품 비중은 고작 12.8%에 불과하다. 이렇게 원리금 보장형 상품에만 집중된 구조가 변하지 않는 한 한국인의 퇴직연금 수익률 개선은 요원할 수밖에 없다.

◆ 실적배당 상품 부족한 은행…고객 방어 난감

'퇴직연금 현물이전 제도' 도입 검토 초기부터 은행업권의 반발은 거셌다. 실적배당형 상품에서 은행은 증권사보다 라인업이 부족하기 때문이다. 특히 요즘 대세로 떠오르는 ETF 매매가 은행에도 허용된 건 불행 중 다행이지만 매매방식은 여전히 증권업에 비해 불편하다.

만약 고객이 퇴직연금계좌 안에 ETF를 편입하려 한다면 증권사의 경우 실시간으로 ETF 매수가 가능하다. 반면 은행은 각 은행별 시스템에 따라 차이는 있지만 아무리 빨라도 15분 지연된 가격으로 ETF 매매가 체결된다. 따라서 실시간 ETF 매매를 원하는 고객에게는 은행 시스템이 불편하다. 치명적인 약점이다.

또 펀드 라인업도 은행은 증권사의 절반 정도에 불과하다. 은행은 보수적 성향이라 내부 퇴직연금 상품 심의가 까다로웠던 탓이다. 이에 따라 은행 내부적으로는 비상이 걸렸다. 주요 은행들은 황급히 펀드 라인업을 대거 보강하고 있다. 증권사에 비해 상대적으로 예금상품이 많은 것도 은행에는 불리한 요인이다.

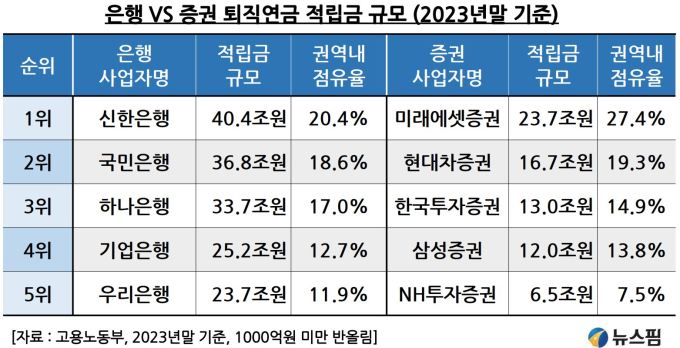

|

은행 퇴직연금 적립금 순위는 1위 신한은행(40조4000억원), 2위 국민은행(36조8000억원), 3위 하나은행(33조7000억원), 4위 기업은행(25조2000억원), 5위 우리은행(23조7000억원) 순이다.

증권 퇴직연금 적립금 순위는 1위 미래에셋증권(23조7000억원), 2위 현대차증권(16조7000억원), 3위 한국투자증권(13조원), 4위 삼성증권(12조원), 5위 NH투자증권(6조5000억원) 순이다.

한 은행 관계자는 "현물 이전 제도 도입 시 증권사로의 자금이탈이 상당할 것으로 예상하고 있다"며 "이를 방어하기 위해 '사전지정운용제도(디폴트옵션)' 가입을 고객들에게 집중 권유하고 있다"고 밝혔다. 디폴트옵션의 경우 각 은행마다 차별화된 포트폴리오로 구성돼 증권사로의 이전이 어려운 것으로 알려져 있다.

또 다른 은행 관계자는 "펀드의 현물 이전보다 예금의 현물이전이 더 용이할 수 있다"는 점을 우려하기도 했다. "과거에는 만기가 많이 남은 예금을 해지하고 이전할 경우 손해가 발생하는 점을 부각해 고객들을 방어할 수 있었다. 하지만 현물 이전제도 시행 이후에는 이런 전략을 활용할 수 없다"며 대규모 고객이탈을 우려했다.

반면 보험업계는 상대적으로 느긋하다. 보험사 퇴직연금은 '보험계약'과 '신탁계약'으로 나뉘는 데 보험계약은 현물이전이 막혀 있기 때문이다. 따라서 약 20% 내외인 신탁계약만 방어하면 돼 은행보다는 타격이 덜 한 모습이다.

|

생명보험 퇴직연금 적립금 순위는 1위 삼성생명(48조2000억원), 2위 교보생명(12조6000억원), 3위 한화생명(6조1000억원), 4위 미래에셋생명(6조1000억원), 5위 푸본현대생명(1조4000억원) 순이다. 화재보험 퇴직연금 적립금 순위는 1위 삼성화재(6조4000억원), 2위 KB손보(3조6000억원), 3위 롯데손보(1조9000억원), 4위 현대해상(1조5000억원), 5위 DB손보(1조4000억원) 순이다.

◆ 증권사들은 공격과 방어 둘 다 준비하며 분주

증권사 입장에서는 호재를 만났다는 분위기다. 한 증권사 지점 직원은 "아무래도 실적배당형 상품에 강점을 가진 증권사가 은행보다 유리할 수 밖에 없는 구조"라며 "특히 최근 고객들이 ETF 월배당 상품에 관심이 많아 이를 활용해 은행 고객 퇴직연금을 유치할 계획"이라는 포부를 드러냈다.

일부 증권사에서는 '리츠 상품'을 퇴직연금 계좌에 편입해 이전을 방어하는 전략도 활용하고 있다. 리츠 상품은 증권사 간 이전은 가능하지만 은행으로의 이전은 제한된다는 점에서 은행 이전 방어무기로 적극 활용하는 모습이다.

10월 15일부터 시행 예정인 '퇴직연금 현물이전 제도'가 찻잔 속 태풍으로 끝날지 아니면 거대한 머니무브의 시작이 될지는 아직 알 수 없다. 그보다 더 중요한 건 이런 경쟁구도를 만들어 낸 정부의 의도대로 퇴직연금 수익률이 개선될지 여부다.

longinus@newspim.com