김슬아 대표 지분율 6% 안팎 추정...외국계 자본은 58% 달해

외국계 자본 대부분 FI...오버행 리스크 노출 가능성도 제기

[서울=뉴스핌] 남라다 기자 = '제2의 쿠팡'을 노리며 미국 상장을 추진하던 마켓컬리가 국내 증시 상장으로 방향을 틀면서 상장 기대감이 그 어느 때보다 높다. 국내 유니콘을 미국에 뺏기지 않겠다는 한국거래소의 전향적인 태도도 상장 가능성을 높이고 있다.

다만 마켓컬리 창업주인 김슬아 대표이사의 지분율이 6%에 불과하다. 상장 후 지분 희석으로 김 대표의 경영권이 위협받을 수 있다. 이는 상장에 걸림될 수 있다는 얘기까지 나온다. 외국계 자본 비중이 높은 마켓컬리의 경우 오버행(대규모 매각 대기 물량) 리스크를 안고 있기에 김 대표의 경영권 방어 여부에 재계의 관심이 모아진다.

◆'제2의 쿠팡' 노리던 마켓컬리, 미국행 포기...국내 IPO로 선회

26일 투자은행(IB) 업계에 따르면 마켓컬리 운영사인 컬리는 지난 주 상장 주관사 선정을 위한 절차에 착수했다.

앞서 지난 14일 다수의 증권 업체들에게 IPO 주관사 선정을 위한 입찰제안요청서(RFP)를 발송했다. 컬리는 올 3월 쿠팡이 미국 뉴욕증시에 화려하게 데뷔하자 미국 상장을 검토해왔다. 골드만삭스와 모건스탠리, JP모건 등 외국계 증권사를 상장 주관사로 선정하기도 했다.

국내 증시로 선회하면서 주관사도 다시 선정하는 상황이다. 빨라도 내년 상반기쯤 상장 절차가 마무리될 것이란 관측이 나온다.

마켓컬리가 국내 증시로 방향을 튼 데엔 한국거래소의 전향적인 태도가 영향을 미쳤다는 분석이 우세하다. 거래소는 국내 유니콘 기업의 상장 유치를 위해 유가증권시장(코스피) 상장 규정을 완화했다.

거래소는 시가총액이 1조원을 넘기면 다른 재무요건이 충족되지 않아도 상장할 수 있도록 제도를 개편한 바 있다. 적자 기업이나 재무 사정이 나빠도 코스피에 진입할 수 있도록 문턱을 낮춘 것이다. 때문에 유통 업계에선 상장 가능성을 높게 점치고 있다. 업계 관계자는 "한국거래소가 마켓컬리 유치를 위해 코스피 진입 문턱을 낮춘 만큼 컬리 상장에 대한 기대감은 높다"고 말했다.

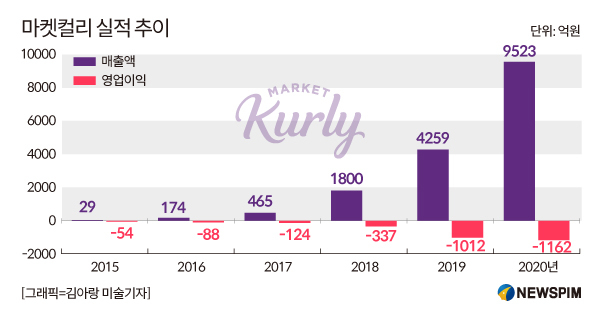

마켓컬리의 기업가치는 2조5000억원으로 평가된다. 이번에 2254억원 규모의 시리즈 F 투자 유치를 하면서 인정받는 기업가치다. 이는 작년 5월 2000억원을 유치했을 때 9000억원의 기업가치를 인정받았던 것과 비교하면 1년 새 2.6배 뛴 금액이다. 마켓컬리의 높은 성장세 영향이 컸다. 지난해 마켓컬리의 매출액은 9531억원으로 1년 새 두 배 넘게 증가했다.

IB 업계에서는 상장 후 시가총액이 5조원에 달할 것으로 점치고 있다. 연매출 1조원에 주가매출비율(PER)의 4~5배를 적용해 산출한 금액이다.

◆'김슬아 대표 6% 지분율, 상장 걸림돌되나

상장에 있어 장애물은 있다. 김 대표의 낮은 지분율이 문제로 지목된다. 현재 김 대표는 지난해 말 기준 6.67%에 불과하다. 이번 달에 이뤄진 시리즈F 투자를 받으면서 김 대표의 지분율은 더 낮아지고 외국계 자본 비율은 더 상승했을 것으로 예상된다.

시리즈 F 투자에는 기존 투자사인 에스펙스 매니지먼트(Aspex Management), DST글로벌, 세콰이어캐피탈 차이나, 힐하우스 캐피탈 등이 참여했다.

컬리의 외국계 자본 비중은 지난해 말 기준 전체 지분의 58.2%에 달한다. 주요 투자처를 살펴보면 중국 자본인 세콰이어캐피탈 차이나(13.84%)와 힐하우스 캐피탈(12.03%)이 개별 회사로서 12% 이상의 높은 지분율을 보유 중이다.

이어 러시아계 벤처캐피탈(VC)인 DST글로벌 10.69%, 미국 율러 캐피탈 7.81%, 홍콩계 자본인 아스펙스 캐피탈 7.60%, 뉴질랜드의 제스먼트 홀딩스 6.23% 등은 6~10% 안팎의 지분을 갖고 있다.

이중 중국계 자본이 보유 중인 지분율은 33%에 달한다. 국내 자본은 SK네트웍스(3.68%), 트랜스링크인베스트먼트(2.96%)에 그친다. 이달에 이뤄진 투자를 통해 CJ대한통운도 새롭게 주주로 참여하긴 했지만 외국계 자본의 지분율에 비하면 저조한 수준이다.

내년 상반기에 상장을 통해 추가로 공모주를 모집하게 되면 김 대표의 지분율은 더욱 낮아지게 된다. 창업주의 경영권 유지도 어려워질 수 있다는 지적이 많다.

그간 마켓컬리는 끊임 없이 매각설에 휘말려 왔다. 주주들이 투자금 회수를 위해 매수자 물색에 나서며 매각설을 키웠다. 매각설이 제기됐던 2019년 당시 유통 업계에서는 '1조원이면 매각한다' 등 온갖 소문이 무성했다.

김 대표가 직접 나서 매각설을 부인하며 일단락 됐지만 IB 업계에선 투자자들의 엑시트(자금 회수) 시그널로 받아들이는 분위기였다. 상장 이후 외국계 자본의 경영 간섭이 심해질 수 있다는 우려가 큰 이유가 여기에 있다. 현재 마켓컬리의 신사업 투자 실탄도 외국계 자본이 책임지고 있는 실정이다.

◆오버행 리스크 가능성도 ↑...경영권 방어 어떻게?

상장 이후 '오버행 리스크'도 불안 요소다. '이익 실현'이 주요 목적인 FI들로 주주 구성이 이뤄진 만큼 상장 이후 보호예수 기간이 풀리면 시세 차익을 노린 매물이 대거 쌓이면서 오버행 리스크에 노출될 가능성이 있다는 견해가 지배적이다.

FI는 차익 실현이 최우선이라는 점을 고려할 때 상장 이후 주가가 상승할 때 공격적으로 주식 처분에 나설 수 있기 때문. 한꺼번에 대량의 주식이 빠지게 되면 주가가 순식간에 출렁일 수 있다. 이는 일반 투자자들의 손해로까지 이어질 수 있다.

때문에 마켓컬리 중장기 성장에 동참해줄 전략적 투자자(SI) 등 우호지분 확보가 무엇보다 중요해졌다.

거래소도 이러한 문제를 인식하고 경영 안정성을 확보해야 상장이 가능하다는 거래소의 방침을 전달한 것으로 전해졌다. 거래소는 컬리 측에 김 대표와 컬리 주요주주에 지분율의 의결권 공동 행사와 매각 제한 약정을 체결할 것을 요구할 것으로 알려졌다.

이커머스 업계 관계자는 "김슬아 대표의 지분율이 6%로 낮은 만큼 상장 이후 경영권 확보에 어려움을 겪을 수 있다"면서 "외국계 자본이 상장 이후 엑시트를 위해 주식을 팔면 국내 투자자들의 손해로 이어질 수 있다"고 말했다. 그러면서 "김 대표가 자사주를 매입하거나 SI를 끌어들여 우호지분을 확보해야 경영 안전성을 확보할 수 있을 것"이라고 전했다.

nrd8120@newspim.com