분상제 등 규제 부담…3분기 누적 주택공급량, 올해 목표치 '반토막'

[서울=뉴스핌] 김성수 기자 = HDC현대산업개발(현산)이 아시아나항공 관련 소송 여파로 올 3분기에 적자를 볼 것으로 예상된다.

아시아나항공 인수합병(M&A)을 위해 예치했던 2500억원의 이행보증금을 못 돌려받을 가능성을 실적에 반영해야 하기 때문이다. 분양가상한제를 비롯한 정부 규제 여파로 주택 공급실적도 연초 목표치에 크게 미달한 상태다.

◆ 현산, 3분기 당기순손실 '불가피'…아시아나 계약금 소송결과 '변수'

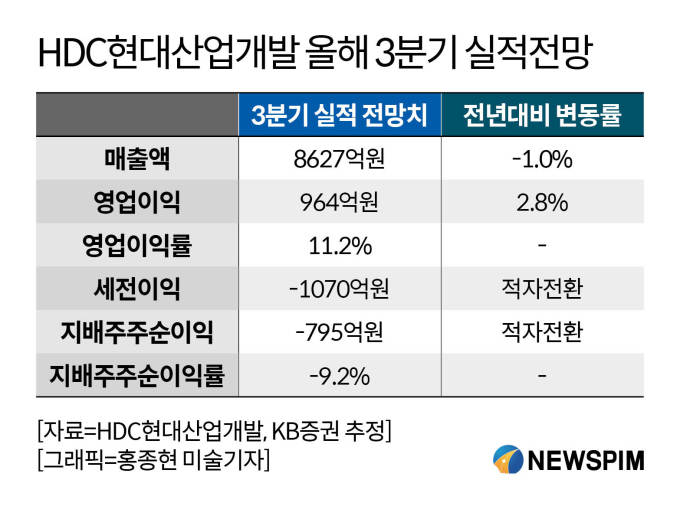

13일 KB증권 등 증권업계에 따르면 현산의 올 3분기 세전이익은 (-)1070억원, 지배주주순이익은 (-)795억원으로 예상된다. 전년대비 적자로 전환하는 것이다. 이는 현산이 금호산업과의 이행보증금(계약금) 반환소송에서 패소할 수 있다고 가정하고 2000억원 가량의 영업외손실을 인식했을 때 나온 결과다.

앞서 현산은 지난해 12월 주식매매계약(SPA)을 체결하면서 계약금 총 2500억원을 에스크로(조건부 인출가능) 계좌에 납입했다. 현산과 미래에셋대우는 아시아나항공 인수를 위해 컨소시엄을 구성하고 총 계약금 2500억원을 약 8대 2로 나눠서 부담했다. 즉 현산이 부담한 금액은 2000억원이다.

금호산업과 현산은 이번 아시아나항공 매각 무산의 책임을 서로에게 묻고 있다. 현산은 지난달 금호산업과 아시아나항공이 아시아나 인수계약 해제를 일방적으로 통지한 것에 대해 "유감"이라며 향후 법적 대응하겠다고 밝혔다. 이에 따라 양사는 계약금을 놓고 소송을 진행할 것으로 보인다.

만약 금호산업이 인수 파기의 책임이 현산에 있다는 이유로 계약금을 돌려주지 않으면 현산은 반환 청구소송을 진행해서 승소해야 돌려받을 수 있다. 향후 반환소송 진행 결과에 따라 영업외손실을 다시 환입할지 여부가 결정된다.

전문가들은 이같은 변수 때문에 현산이 올 3분기 당기순손실을 낼 것으로 내다봤다. 김치호 한국투자증권 연구원은 "현산은 3분기 영업실적이 호조를 보인다 해도, 아시아나항공 인수 불발로 당기순손실을 피하기 어렵다"고 말했다.

◆ 분상제 등 규제 부담…3분기 누적 주택공급량, 올해 목표치 '반토막'

분양가상한제를 비롯한 정부 규제도 현산의 실적에 부담 요소다. 분양가상한제가 실시됨에 따라 신규주택 분양가는 '택지비+택지비 가산비+기본형 건축비(지상층+지하층)+건축비 가산비'로 상한이 제한된다.

정부는 제도의 효용성을 높이기 위해 전매제한도 강화했다. 국토부는 작년 10월 주택법 시행령을 개정해 수도권 투기과열지구 내 민간택지 분양가상한제 적용 주택의 전매제한 기간을 기존 3~4년에서 5~10년으로 확대했다.

의무 거주기간도 도입했다. 내년 2월부터 수도권 민간택지 분양가상한제 주택 입주자는 5년 이내의 거주 의무기간이 생긴다. 이를 위반할 경우 청약 자격이 10년간 제한된다.

이같은 규제 강화로 투기과열지구인 서울 등 주요지역 분양물량이 위축됐다. 부동산114 등에 따르면 지난 9월 초 이후로 서울은 몇주째 분양물량이 '제로' 상태다. 10월 셋째주 서울에서 분양하는 단지는 국민임대주택(고덕강일8단지, 고덕강일14단지, 마곡지구9단지) 뿐이다.

현산도 올해 주택 공급물량이 예상을 크게 밑돌고 있다. 분양가를 둘러싼 갈등으로 서울 강동구 둔촌주공아파트를 포함한 다수 사업장에서 일정이 지연되고 있어서다. 현산의 올해 3분기 누적 공급물량은 9363가구로 집계됐다. 올해 주택공급 목표치인 2만175가구의 절반 이하(46.4%)다.

전문가들은 현산이 이처럼 사업환경이 악화된 만큼 아시아나항공 인수 불발로 아끼게 된 자금을 생산적인 분야에 투자해야 한다고 지적했다.

라진성 KTB투자증권 연구원은 "현산은 작년 주택공급이 적었던 데다 자체사업장의 매출인식이 마무리돼서 올 하반기 실적이 부진할 것으로 보인다"며 "아시아나항공 인수가 무산돼서 지출하지 않게 된 자금을 어떻게 활용할지가 중요하다"고 말했다.

sungsoo@newspim.com