PAAS 주가 올들어 130% UP

3Q 대규모 현금흐름 창출

이 기사는 12월 17일 오후 2시55분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 금값 폭등에 이어 은 가격의 사상 최고치 랠리가 월가에 화제다.

주요 외신에 따르면 은 현물 가격은 12월16일(현지시각) 뉴욕상업거래소에서 온스당 63.75달러에 거래됐다. 지난 12일 온스당 64.65달러까지 오르며 사상 최고치 기록을 세운 뒤 일보 후퇴한 것.

은 현물 가격은 2025년 초 이후 118%에 달하는 폭등을 연출했다. 이에 따라 은은 올들어 금과 백금을 크게 앞지르는 상승 기록을 세웠다. 트레이딩 이코노믹스에 따르면 연초 이후 금과 백금 선물은 각각 60%와 90% 선의 상승률을 나타냈다.

은 현선물 가격이 가파르게 뛰면서 팬 아메리칸 실버(PAAS)의 몸값도 동반 상승하는 모양새다. 은 뿐 아니라 금과 그 밖에 귀금속 광산을 개발, 운영하며 금속 상품을 생산, 판매하는 업체는 주요 귀금속 강세에 주가 상승 날개를 달았다.

뉴욕증권거래소에 상장된 업체의 주가는 12월16일 49.26달러에 거래를 마감했다. 이에 따라 주가는 연초 이후 130.51% 치솟았다. 지난 5년간 상승폭이 47%라는 점을 감안할 때 올들어 주가 강세가 예외적이라는 데 이견의 여지가 없다. 지난 2024년 2월 기록한 저점 12.85달러에서 업체의 주가는 최근까지 283% 수직 상승했다.

시장 전문가들은 귀금속 가격 상승이 2026년에도 지속되는 가운데 팬 아메리칸 실버의 실적과 주가 역시 우상향 곡선을 이어갈 것으로 예상한다.

캐나다 밴쿠버에 본사를 둔 업체는 1994년 창사 이후 캐나다 이외에 멕시코와 페루, 볼리비아, 아르헨티나 등 남미 지역을 중심으로 대규모 광산 프로젝트를 추진했다.

세계 최대 은 채굴 업체 가운데 하나로 꼽히는 업체는 광산 프로젝트와 자산 인수를 통해 금을 포함한 귀금속 비즈니스의 영역을 확대해 나가고 있다.

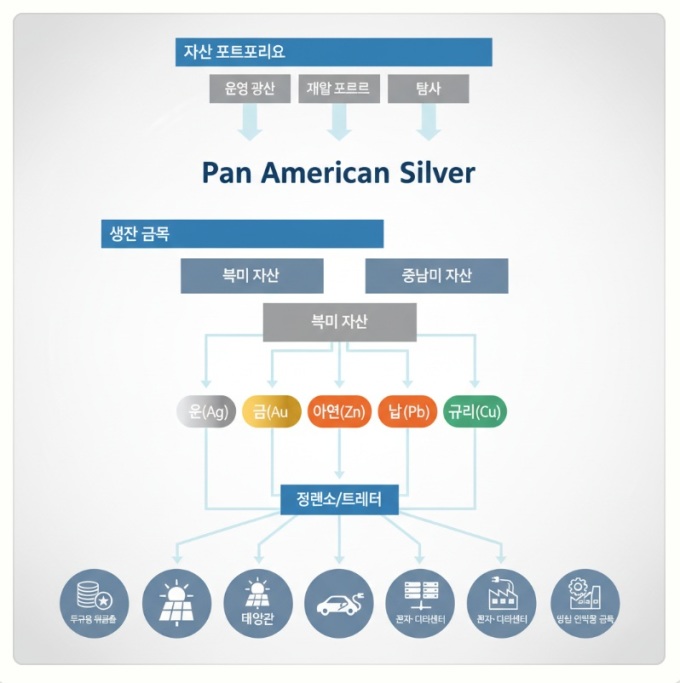

매출액의 대부분이 자체 생산한 은과 금에서 발생하는 가운데 납과 아연, 구리 등 기초 금속(base metal)도 판매한다. 광물 탐사부터 개발, 생산까지 전 단계에 걸쳐 자산 포트폴리오를 갖추고 있고, 금속 가격이 오를수록 레버리지 효과로 이익이 크게 늘어나는 구조다.

최근 분기 업체의 실적은 강력한 호조를 연출했다. 2025년 3분기 매출액은 8억5460만달러로 전년 동기 대비 19.34% 늘어났고, 순이익은 1억6860만달러를 기록해 전년 동기에 비해 197.35% 뛰었다.

조정 주당순이익(EPS)은 0.44달러로 1년 전에 비해 175% 늘어났고, 순이익률 역시 19.73%로 두 배 이상 상승했다. 특히 광산 영업이익이 70% 이상 급등해 수익성 역시 크게 개선됐다는 평가다.

이번 실적이 투자은행(IB) 업계의 예상치에 부합한 가운데 시장 전문가들은 강력한 현금흐름 창출에 커다란 의미를 실었다. 3분기 잉여현금흐름(FCF)이 2억5000만달러를 웃돌며 현금 및 단기 투자 자산이 9억달러 선을 넘었고, 이를 바탕으로 분기 배당을 약 17% 인상하는 등 성장과 배당까지 겸비했다는 의견이다.

팬 아메리칸 실버는 2025년 4분기 실적을 2026년 2월 공개할 예정이다. 경영진은 월가의 애널리스트는 4분기 주당순이익(EPS)이 0.85달러로 늘어나는 시나리오를 점친다.

투자은행(IB) 업계는 팬 아메리칸 실버의 2025년 연간 매출액 전망치를 32억~35억달러로 제시했다. 주당순이익(EPS) 전망치는 1.5~2.0달러로 집계됐고, 2026년 이익이 주당 2.5달러 안팎까지 증가할 것으로 예상된다.

최근 12개월 기준 업체의 잉여현금흐름(FCF)이 5억6000만달러를 기록한 가운데 일부 강세론자들은 2026년 수치가 12억~13억달러까지 뛸 수 있다고 주장한다.

팬 아메리칸 실버는 2025년 하반기 MAG 실버 인수를 마무리하면서 멕시코 후아니시피오(Juanicipio) 광산 지분 44%를 확보해 글로벌 은 광산 섹터에서 입지를 더욱 강화했다.

이번 인수합병(M&A)에 따라 업체는 2025년 은 생산 가이던스를 기존 2000만 온스대 초반에서 2200만~2500만 온스로 상향 조정했고, 온스당 유지비용(AISC)을 낮출 수 있을 것으로 예상된다. 아울러 2026년 잉여현금흐름(FCF)이 상당폭 늘어날 것으로 월가는 기대한다.

팬 아메리칸 실버의 연간 은 생산량은 2000만 온스 선이고 금은 80만~90만 온스로 집계됐다. 실버 인스티튜트를 포함한 여러 전문 매체는 업체를 세계 최대 규모의 1차 귀금속 생산 업체 중 하나로 꼽는다.

전세계 은 광산 생산 규모가 연 8억~9억 온스로 추정된다는 점을 감안할 때 업체의 시장 점유율은 한 자릿수 중후반대에 해당하는 것으로 판단된다.

업체는 금과 은을 주로 정제소와 금속 트레이더를 거쳐 투자용 자산과 산업용 원자재로 공급한다. 투자 자산에는 골드바나 실버바, 코인, 상장지수펀드(ETF), 기초자산 등이 포함되고, 산업용으로는 전자와 태양광, 전기 부품, 치과를 중심으로 한 의료 재료까지 다양한 형태로 쓰인다.

그 밖에 아연과 납, 구리는 건설업과 자동차 산업, 전선 및 인프라 등 일반적인 비철금속 수요 산업으로 흘러 들어간다.

2025년 6월 공개된 팬 아메리칸 실버의 보고서에 따르면 업체는 매장량 기준으로 수억 온스의 은과 상당한 금을 보유중이고, 라 콜로라다 스카른(La Colorada Skarn) 등에서 새롭게 발견된 고품위 광체만 해도 약 5000만 온스 이상의 추정 자산이 추가되는 등 적극적인 탐사를 통해 자원을 지속적으로 늘리고 있다.

전세계 은 시장이 팬 아메리칸 실버 이외에 프레즈닐로 헤클라, 코어, 퍼스트 마제스틱 등 여러 업체로 분산된 가운데 특정 업체별 시장 점유율보다 생산 및 판매량 기준으로 상위권과 중하위권 업체로 구분한다.

팬 아메리칸 실버는 은 이외에 금과 기초 금속의 생산을 병행하고, 여러 국가에 광산을 분산시켰기 때문에 퍼스트 마제스틱을 포함해 단일 국가 및 단일 금속 리스크가 높은 순수 플레이어에 비해 잠재 리스크가 낮으면서 현금흐름이 안정적이라는 평가를 받는다.

업체는 비용 측면에서도 경쟁력을 지니고 있다. 라 콜로라다와 후아니시피오 등 고품위, 저원가 광산 비중이 커지면서 은 부문의 온스당 제조원가가 업계 중간 이하 수준으로 떨어지는 중이다. 이에 따라 은 가격의 변동성이 높아지는 상황에도 이익률 방어력이 강하고, 은값이 오를 때 이익 상승 폭, 즉 레버리지 역시 크다는 평가다.

주요 외신에 따르면 업체는 장기적으로 대형 증산이 가능한 프로젝트와 자원 기반이 광범위하다는 점에서 경쟁사에 비해 성장 파이프라인이 강력하다.

과테말라에 소재한 에스코발 광산 프로젝트는 현재 중단 상태이지만 커다란 잠재력을 지닌 것으로 기대를 모으고, 라 콜로라다 스카른과 MAG 실버 인수로 확보한 후아니시피오 지분 등이 근거에 해당한다.

shhwang@newspim.com