니어라인 스토리지 수요 증가로 공급 병목

월가, AI 시대 HDD 스토리지 수요 지속 전망

이 기사는 9월 30일 오후 4시50분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 김현영 기자 = 인공지능(AI) 혁명의 그늘에 가려져 있던 하드 디스크 드라이브(HDD) 산업이 화려한 부활을 맞고 있다. 대용량 데이터 스토리지 분야를 선도하는 씨게이트 테크놀로지(종목코드: STX)가 AI 붐을 타고 가파른 상승세를 지속하며 29일(현지시각) 뉴욕증시에서 234.12달러로 사상 최고가를 경신했다. 경쟁사 웨스턴 디지털(WDC) 역시 118.14달러로 최고가를 달성하며 HDD 업계 전반이 강력한 모멘텀을 이어가고 있다.

씨게이트의 주가 상승세는 가히 폭발적이다. 2025년 들어 현재까지 164.65% 급등했으며, 최근 1년간으로는 111.85% 상승했다. 이는 S&P 500 지수 내 최상위권 수익률로, AI 시대의 가장 예상치 못한 수혜 기업 중 하나로 평가받고 있다. 반도체나 클라우드 기업들이 AI 시대의 주역으로 주목받는 가운데 데이터 저장이라는 인프라의 핵심 요소를 담당하는 HDD 업체들이 조용히 막대한 수혜를 입고 있는 것이다.

전 세계 HDD 시장은 웨스턴 디지털과 씨게이트가 양강 구도를 형성하고 있고, 그 뒤를 도시바가 한참 뒤에서 추격하는 구도다. 씨게이트와 웨스턴 디지털 합산 점유율은 80% 이상으로출혈 경쟁을 덜 해도 되는 판세이다. 더욱이 지금은 수요가 공급을 앞서는 상황이다. 이를 보여주듯 웨스턴 디지털과 씨게이트 매출총이익률은 약 40%로 지난 2년 동안 거의 두 배 증가했다.

◆ AI가 만든 데이터 쓰나미, 스토리지 수요 폭발

생성형 AI 모델 구축과 AI 애플리케이션 확산이 가속화되면서 데이터 저장 인프라에 대한 수요가 전례 없이 증가하고 있다. AI 학습은 극도로 데이터 집약적이며, 방대한 양의 학습 데이터와 생성된 콘텐츠를 장기간 보관해야 한다는 특성이 HDD 시장에 새로운 기회를 열어주고 있다.

특히 주목할 점은 AI 기업들의 데이터 보존 경향이다. AI 모델 학습에 사용된 데이터는 삭제되지 않고 지속적으로 보유되며, 생성형 AI가 생산하는 텍스트, 이미지, 비디오 등 다양한 형태의 데이터 역시 모두 저장 공간을 필요로 한다. 기업들은 체크포인트(학습 중 AI 모델의 버전을 주기적으로 저장하는 기능)와 AI 추론을 지원하기 위해 더 많은 양의 데이터를 장기간 보관하고 있다.

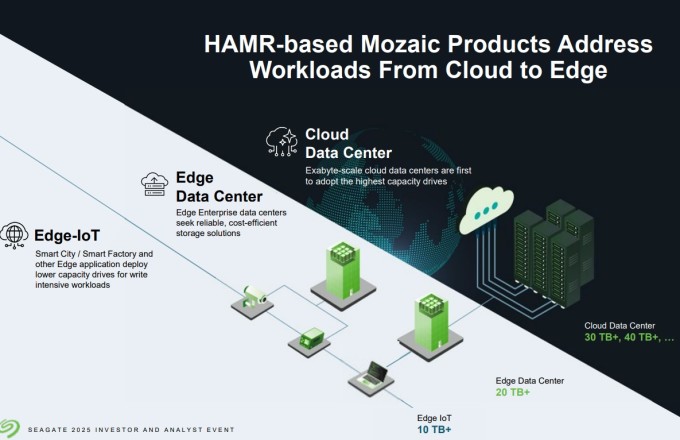

엣지 데이터센터의 확산도 HDD 수요를 부추기고 있다. 공장, 병원, 스마트 시티 등 다양한 엣지에서 더 많은 데이터가 생성되면서, AI 모델을 학습하고 실행하기 위해 여러 곳에 데이터가 복제 및 저장되고 있다.

이에 따라 전 세계 데이터 스토리지 시장 규모가 2025년 2553억 달러에서 2032년 7740억 달러로 성장할 것으로 예상된다. 시장 조사 업체 가트너는 AI발 스토리지 수요가 당분간 계속되는 가운데 글로벌 HDD 매출이 2026년 240억 달러 규모에 이를 것으로 보고 있는데, 이는 2023년 대비 두 배 가량 증가한 수치다.

씨게이트 경영진은 데이터센터 스토리지 수요만 해도 2024년 130억 달러에서 2028년 230억 달러로 증가할 것으로 전망한다. 구입 및 운영 비용이 훨씬 저렴한 HDD는 데이터센터 내 데이터 스토리지의 약 80~90%를 차지하고 있다.

◆ 니어라인 스토리지, 새로운 병목 지점으로 부상

대형 기술 기업들이 데이터센터 구축과 서버 증설에 수천억 달러를 투자하면서 엔비디아(NVDA)와 같은 칩 제조업체들이 GPU 수요로 큰 수혜를 입은 후 이제 스토리지가 새로운 병목 지점으로 부상하고 있다.

AI 학습 과정에서 일부 데이터는 즉시 접근 가능해야 하지만, 방대한 양의 데이터는 '니어라인(nearline)' 스토리지에 보관할 수 있다. 니어라인 HDD는 접근 빈도가 낮은 기업 데이터용으로 설계되고 주로 데이터센터에서 사용되는 대용량 하드 디스크 드라이브를 말한다. 니어라인 스토리지는 접근에 몇 초가 걸릴 수 있지만, 대규모 언어 모델(LLM)에 필요한 방대한 데이터를 유지하는 저렴하고 효과적인 방법이다.

씨게이트의 실적은 이러한 스토리지 수요를 여실히 보여준다. 씨게이트는 지난 분기 데이터센터 고객에 137엑사바이트(EB)의 스토리지 용량을 공급했는데, 이는 전분기 대비 14%, 전년 동기 대비 52% 각각 증가한 수치다.

더욱 인상적인 것은 경영진이 밝힌 수요 가시성이다. 니어라인 HDD에 대한 주문 생산이 이미 2026년 중반까지 예약되어 있으며, 2026년 하반기까지 공급이 가능할 것이라고 밝혔다. 이는 하이퍼스케일 고객들이 AI 데이터센터 구축을 가속화하면서 공급을 조기에 확보하고 있음을 보여준다.

◆ 월가의 전망 대전환..."더 강하고 더 오래 지속될 사이클"

최근 씨게이트의 주가 상승은 월가 애널리스트들의 잇단 목표주가 상향 조정에 힘입은 바 크다. 클라우드 인프라 지출과 AI에 대한 데이터 보존 요구 증가로 인해 HDD에 대한 구조적 수요 변화를 감지한 투자은행들이 일제히 낙관론으로 선회하고 있다.

현재 씨게이트를 커버하는 월가 투자은행 26곳 중 6곳이 '강력 매수', 13곳이 '매수' 의견을 제시했다. 6곳이 '보유' 의견을 냈고, '시장수익률 하회' 의견도 1곳 있었다. 이들이 제시한 평균 목표주가는 186.30달러로 현재가 대비 18.7% 낮은 수준이지만, 이는 최근 급등세를 반영하지 못한 측면이 있다. 최고 목표주가는 280달러, 최저는 80달러로 전망이 분산되어 있다.

월가 애널리스트들이 한목소리로 강조하는 것은 이번 HDD 수요 사이클이 과거와는 근본적으로 다르다는 점이다. 과거 HDD 시장은 PC와 서버 교체 주기에 따라 등락을 반복하는 전형적인 순환주의 모습이었다. 그러나 AI 시대에는 데이터가 지속적으로 생성되고 축적되면서 구조적인 수요 증가가 이뤄지고 있다는 설명이다.

▶ 모간스탠리: 168→265달러, "최대 10% 공급 부족"

모간스탠리는 29일 HDD 시장이 "더욱 강하고 장기적인 수요 주기에 진입했다"며, 씨게이트의 목표주가를 168달러에서 265달러로 대폭 상향 조정하며 강세 분위기를 주도했다. 경쟁사인 웨스턴 디지털 목표주가도 99달러에서 171달러로 끌어올렸다.

모간스탠리의 에릭 우드링 애널리스트는 "강화되는 클라우드 인프라 지출, 가속화되는 데이터 지원 기술, AI 추론이 추가적인 호재로 작용하고 있다"고 분석했다.

우드링은 "HDD 시장은 최대 10% 공급 부족 현상이 발생하고 있다"며 이러한 타이트한 공급 상황이 2027년 상반기까지 지속될 것으로 전망했다. 이는 단순한 일시적 수요 급증이 아니라, AI 데이터센터 구축이라는 장기 프로젝트에 기반한 지속 가능한 수요임을 시사한다.

특히 주목할 점은 장기 수익 전망치 상향이다. 모간스탠리는 니어라인 출하 엑사바이트(EB) 연평균 성장률 예측치를 이전 16~17%에서 21~22%로 상향 조정했다. 그러면서 2027년 초까지 매출총이익률이 45%를 초과할 것으로 전망하고 있다.

▶ 로젠블라트: 200→250달러, "2027 회계연도까지 수요가 공급 초과"

같은 날 로젠블라트 증권도 씨게이트 목표주가를 200달러에서 250달러로 올리며 '매수' 의견을 재확인했다. 로젠블라트의 케빈 캐시디 애널리스트 역시 "확장되는 AI 데이터센터 건설 프로젝트 속에서 HDD 수요가 최소한 2027 회계연도까지 공급을 초과할 것"이라며 장기 전망에 무게를 실었다.

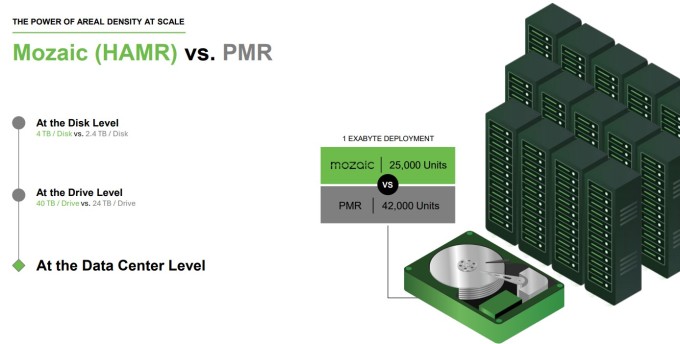

캐시디는 씨게이트의 새로운 HAMR 기반 드라이브가 평균판매가격(ASP) 상승과 마진 확대로 이어질 것으로 예상한다. 또한 주문 생산 전략이 12개월 주문 가시성, 효과적인 공급망 관리, 더 나은 비용 통제를 제공하면서 재고 축적을 제한한다고 강조했다.

▶ 번스타인: 250달러로 커버리지 개시, "IT 하드웨어 구조적 역풍 약화"

번스타인의 마크 뉴먼 애널리스트는 지난 16일 250달러 목표주가와 '시장수익률 상회' 투자의견으로 씨게이트 커버리지를 시작했다. 뉴먼 애널리스트는 "IT 하드웨어가 전통적으로 직면했던 구조적 역풍이 이제 약화되고 있다"며 "AI가 IT의 잠재 시장을 확장하고 IT 하드웨어가 성장으로 돌아갈 수 있는 거대한 기회를 창출하고 있다"고 분석했다.

번스타인은 씨게이트의 예상 5년 연평균 매출 성장률이 15%를 초과하고, 매출총이익률이 40%를 이상이라는 점을 근거로 더 높은 밸류에이션이 정당하다고 평가했다. 번스타인의 250달러 목표주가는 2027 회계연도 주당순이익(EPS) 추정치 13.27달러의 18.5배로, 뉴먼은 "기술적 우위가 개선되고 EPS 및 잉여현금흐름 성장이 강하다는 점을 고려할 때 대략 5년 평균인 이 수치는 보수적"이라고 설명한다.

▶ 미즈호·캔터·BofA 등 줄줄이 상향

19일 미즈호 증권의 비제이 라케시 애널리스트는 목표주가를 160달러에서 245달러로 대폭 상향 조정했다. 라케시 애널리스트의 목표주가 상향 조정은 HDD와 낸드 플래시 모두에 대한 수요 증가와 가격 상승 추세를 보여주는 채널 점검 결과에 따른 것이다.

미즈호는 HAMR 기반 HDD 출하량이 2026년 하반기까지 기존 수직 자기 기록(PMR) HDD를 넘어설 것으로 전망하며, 2027 회계연도까지 씨게이트 출하 엑사바이트의 50% 이상을 차지할 것으로 예상했다. 이는 기술 전환이 본격화되는 시점에 씨게이트의 수익성이 크게 개선될 것임을 시사한다.

22일 캔터 피츠제럴드의 CJ 뮤즈 애널리스트는 씨게이트 목표주가를 175달러에서 280달러로 인상했다. 이는 월가가 제시한 목표주가 중 최고 수준으로, AI 데이터 스토리지 수요의 폭발적 성장 가능성을 반영한 것으로 풀이된다.

24일 뱅크오브아메리카(BofA)의 웜시 모한 애널리스트도 215달러에서 255달러로 목표주가를 올렸다. BofA는 씨게이트가 최근 2025년 HDD의 엑사바이트 출하량 전망치를 상향 조정했으며, HDD 산업 내 가격 회복력이 향후 주당순이익(EPS) 전망치 상승을 시사함에 따라 씨게이트와 웨스턴 디지털에 대한 추정치를 추가로 상향 조정했다.

모한 애널리스트는 "AI 수요와 제한된 엑사바이트 공급이 2028년까지 가격을 일정 부분 지지할 것으로 보이며, 공급 증가는 저장 밀도 증가에 국한되어 있어 가격 하락 압력이 제한적"이라고 투자자들에게 설명했다. 이는 씨게이트가 HAMR 기술을 통해 용량을 늘리면서도 가격 경쟁력을 유지할 수 있다는 의미다.

▶②편에서 계속됨