미국은 트럼프 계획과 달리 금리인하 난망

한국 30년 국채 ETF 투자자는 함박웃음

환율 폭락에 미국 채권 투자자 패닉

[서울=뉴스핌] 한태봉 전문기자 = 미국 관세전쟁, 정치 불안, 내수 불황이 겹치면서 올해 한국 경제는 심각한 경기침체 국면에 진입했다. 하지만 재테크 시장에서는 침체 국면에도 오르는 자산이 있다. 실제 국내 장기 채권 수익률은 올해 들어 폭등해 투자자들이 환호하고 있다.

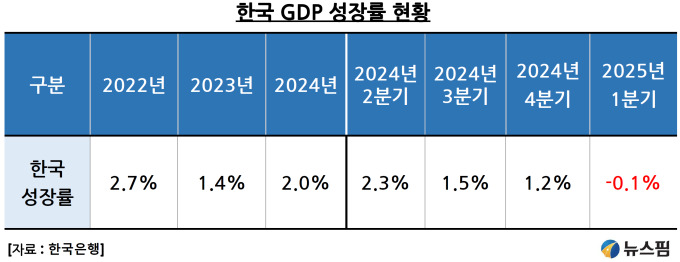

◆ 올 1분기 GDP 성장률 -0.1% 충격

채권 시장에서는 한국의 경기침체를 엄청난 호재로 인식하는 분위기다. 실제 올해 한국의 경제 전망은 암울하다. 한국은행은 2025년 1분기의 GDP 성장률이 전년 동 분기 대비 -0.1%로 부진했다고 발표한 바 있다.

현대경제연구원이 최근 발표한 '수정 경제전망'에서는 올해 한국의 연간 경제성장률 전망치를 0.7%로 크게 낮췄다. 지난해 12월 당시 전망했던 1.7%보다 무려 1%포인트 하락한 수치다. 이는 "관세 불확실성의 부정적인 영향으로 이제부터 수출 경기 침체가 본격화될 가능성"을 반영한 수치다.

하지만 경기가 나쁘다고 꼭 모든 자산시장이 안 좋은 건 아니다. 특히 금리에 민감한 장기채권의 경우 금리인하를 유발하는 경기침체는 오히려 호재로 작용한다. 최근 들어 한국은행의 기준금리 인하 가능성이 높아지면서 시장금리는 폭락 중이다. 반대로 장기 채권 가격은 급등하고 있다.

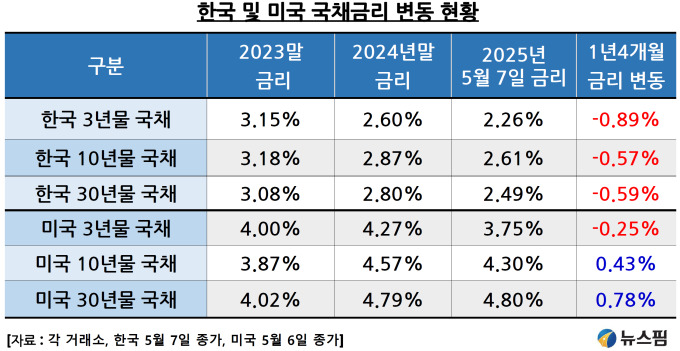

◆ 한국 국채 금리 1년4개월 간 0.7%포인트 폭락

한국 채권시장의 3년물, 10년물, 30년물 국채 유통수익률은 2023년말의 3.1%대에서 현재는 2.2~2.6%의 저금리 구간에 진입했다. 지난 1년 4개월 간 3년물은 0.9%포인트 하락했다. 더 장기채인 10년물과 30년물 국채금리는 0.6%포인트 하락하며 국채 가격 상승을 주도하고 있다.

하지만 미국 국채는 다르다. 여전히 3년물은 3.75%, 10년물은 4.3%, 30년물은 4.8%의 고금리다. 오히려 10년물과 30년물은 2023년말에 비해 크게 올랐다. 특히 미국 30년물은 한국 30년물과 비교 시 무려 2.3%포인트나 더 높은 수준이다. 미국 국채금리를 낮추고 싶어 하는 트럼프에게는 재앙 같은 상황이다.

◆ 기준 금리 인하 키 쥔 파월…트럼프와 대립

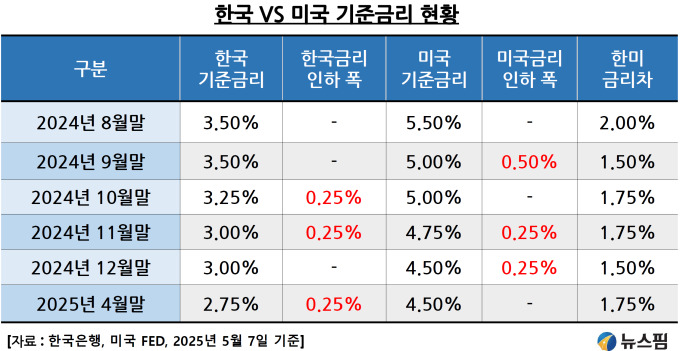

2022년의 러시아-우크라이나 전쟁으로 촉발된 유가폭등과 인플레이션 우려로 미국은 기준금리를 최고 5.5%까지 끌어 올린 후 1년 이상 유지해 왔다. 2024년 9월에서야 처음으로 기준금리를 5.5%에서 0.5%포인트 인하해 5.0%로 낮췄다.

2024년 11월과 12월에 연속으로 0.25%포인트씩 인하해 2025년 5월 현재 미국 기준금리는 4.50%다. 올해 미국 증시는 관세전쟁으로 일시적으로 -20% 이상 폭락했다. 이런 와중에도 FED의 파월 의장은 섣부른 금리 인하 언급을 피하고 있다. 인플레이션이 충분히 안정적인지를 확인하고 나서야 결정하겠다는 의지가 강하다.

반면 한국의 금통위는 심각한 경기침체와 정치 불안을 감안해 기준금리를 빠르게 인하해 2025년 5월 현재 2.75%까지 낮아진 상태다. 시장 참여자들은 추가로 5월 29일 금통위에서도 최소 0.25%포인트 인하를 기정 사실로 여긴다. 이렇게 되면 한국의 기준금리는 2.5%까지 낮아져 미국보다 2%포인트 낮은 저금리 구간에 진입하게 된다.

◆ 한국 30년 국채 ETF 투자자는 함박웃음

그런데 금리인하 시 채권가격이 상승하는 이유가 뭘까? 만약 금리가 3%에서 0.5%포인트 인하돼 2.5%가 되면 이후 새로 발행되는 채권 금리는 2.5%로 낮아진다. 이 경우 기존의 3% 이자 지급 채권 수익률이 더 높으므로 시장에서도 이 채권이 더 높은 가격으로 거래된다.

특히 만기가 긴 30년물 장기채권은 듀레이션(채권의 금리 변화에 대한 민감도)이 길어 금리 변화에 더 큰 영향을 받는다. 예를 들어 1년 만기 채권의 금리가 0.5%포인트 하락할 경우, 채권 가격이 고작 0.5%의 변화만 반영하므로 약간만 오른다.

하지만 30년물 장기채권은 [0.5% * 30년 = 15%]로 30배의 이득을 보므로 15%에서 약 30% 현가 할인된 10% 정도의 프리미엄이 붙어 거래된다. 당연히 채권 가격 상승폭이 훨씬 더 크다. 이런 이유로 금리 하락이 예상되면 단기채권보다 장기채권을 매수한다. 반면 거꾸로 금리가 상승하면 장기채권은 큰 폭의 평가손실을 볼 수 있다.

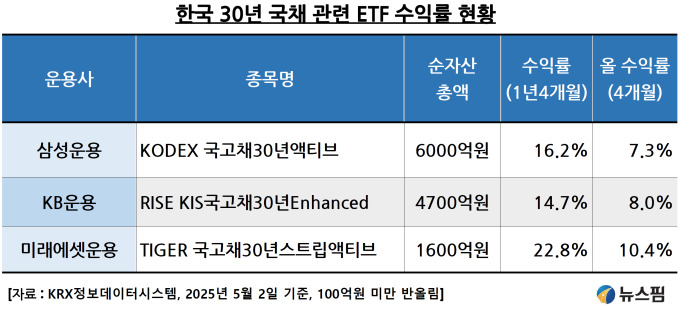

이 계산 산식대로 최근 '한국 30년 국채 ETF'는 폭발적인 수익률을 기록했다. 한국은행이 시장 기대에서 크게 벗어나지 않는 수준으로 금리를 인하한 결과다. 또 심각한 경기침체로 추가적인 금리인하가 불가피한 점도 수익률 고공행진에 영향을 미쳤다.

|

한국 30년 국채 ETF 중 가장 인기는 삼성자산운용의 'KODEX 국고채30년액티브 ETF'다. 순자산 총액이 6000억원에 달한다. 최근 1년 4개월 수익률은 16.2%로 양호하다. 올해 수익률도 단 4개월 만에 7.3%를 기록했다.

KB자산운용의 'RISE KIS국고채30년Enhanced ETF'도 순자산 4700억원으로 인기다. 최근 1년4개월 간 수익률은 14.7%, 올해 수익률도 4개월 만에 8%로 역시 양호하다.

미래에셋자산운용의 'TIGER 국고채30년스트립액티브 ETF' 순자산은 1600억원이다. 상대적으로 인기가 덜하다. 이는 '스트립(원금과 이자가 붙어있는 채권을 분리, 만기가 긴 원금에만 투자해 채권의 평균 듀레이션을 늘리는 방식)'에 대한 호불호로 해석된다. 하지만 수익률은 가장 높아 최근 1년 4개월간 22.8%, 올해만 10.4%를 기록했다.

◆ 미국 국채 투자자…느린 금리인하, 달러화 약세 이중고

함박웃음인 한국 국채 투자자들과 달리 미국 국채 투자자들은 울상이다. 미국의 금리인하 폭이 기대에 못 미친 탓이다. 미국이 작년부터 기준 금리를 3회 인하했음에도 투자자들의 기대에는 훨씬 못 미치는 수준이다.

특히 올해 들어 관세전쟁 여파로 미국 채권 금리가 오히려 급등하는 등 시장이 갈피를 못 잡으면서 채권 투자수익률에도 상당한 악영향을 미쳤다.

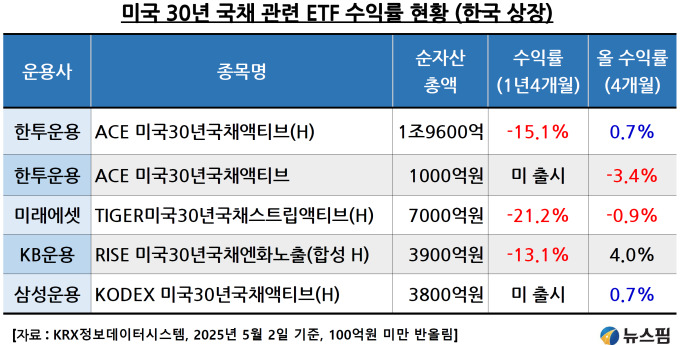

|

한국에서 가장 인기를 끈 미국 30년물 국채 ETF는 한국투신운용의 'ACE 미국30년국채액티브(H) ETF'다. 순자산 총액이 무려 1조9600억원에 달한다. 하지만 지난 1년 4개월간 누적 수익률은 -15.1%로 크게 부진하다. 순자산 7000억원인 미래에셋자산운용의 'TIGER 미국30년국채스트립액티브(합성 H) ETF'는 -21.2%로 부진이 더 심각하다.

그나마 KB자산운용의 'RISE 미국30년국채엔화노출(합성 H) ETF'는 엔화가 다소 회복되면서 수익률이 -13.1%로 그나마 덜 빠졌지만 역시 큰 폭의 마이너스다.

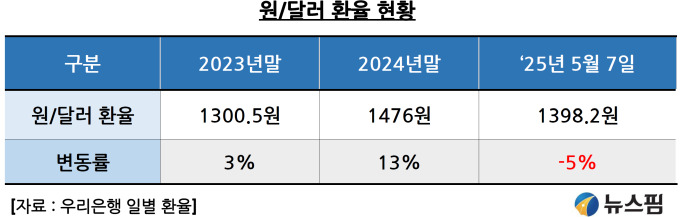

미국 30년 국채 ETF는 대부분 원/달러 '환 헤지'를 진행해 환율 변동에는 노출되지 않는다. 그렇다면 투자자가 달러를 환전해 직접 미국 30년 국채에 투자했다면 어떤 결과가 나왔을까? 이런 경우 올해 원/달러 환율 변동이 수익률에 상당한 영향을 미칠 수 있다.

|

원/달러 환율은 지난 몇 년간 달러화 강세, 원화 약세 패턴을 유지해 왔다. 급기야 2024년말에는 원/달러 환율이 1476원까지 치솟았다. 하지만 올해 들어 원화 가치가 회복되고 있다. 2025년 5월7일 원/달러 환율은 1398원으로 연초보다 5% 강세를 보이고 있다.

이에 미국 채권 투자자들은 당황하는 모습이다. 미국 주식이 아닌 채권 투자는 기대수익률이 주식보다 훨씬 낮은 경우가 일반적이다. 따라서 달러 약세 고착화 시 환차손 영향이 상대적으로 크다. 하지만 단기 투자자가 아닌 장기투자자라면 이야기가 달라진다. 연 5% 가까운 이자를 30년 간 꾸준히 받을 수 있다는 점에서 미국 국채의 매력은 여전하다.

주요 운용사 중 유일하게 '환 헤지'와 '환 노출' 미국 국채 30년 ETF 상품을 모두 출시한 한투신탁운용의 수익률을 통해 흐름을 살펴보자. 환 헤지 상품인 'ACE 미국30년국채액티브(H) ETF'는 올해 +0.7%의 밋밋한 수익률을 기록했다. 반면 같은 운용사의 환 노출 상품인 'ACE 미국30년국채액티브 ETF'는 올해 -3.4%의 부진한 수익률을 기록했다.

이는 5월 연휴기간의 추가적인 달러약세가 반영되지 않은 수치다. 이를 반영할 경우 환 노출 미국 국채 ETF 수익률은 -5%가 넘는 손실을 기록했을 가능성이 크다. 단기 투자자 관점에서는 실망스러운 수익률이다. 이렇게 부진한 미국 국채 수익률과 달리 한국 국채 수익률은 올해 7~10%의 높은 수익률을 기록 중이다. 현재까지 한국과 미국 국채 수익률 대결은 한국의 완승이다.

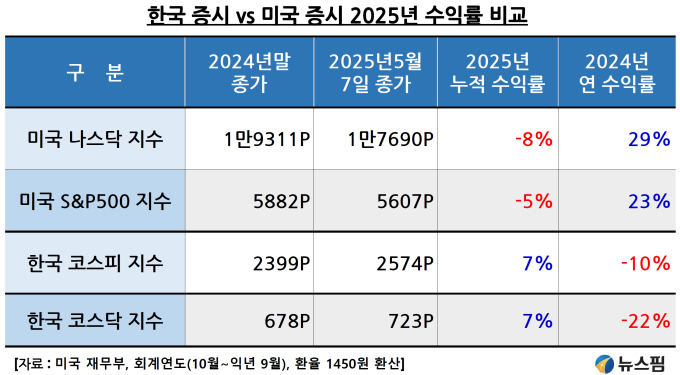

◆ 채권 팔고 폭락한 미국 주식 살까…환율 우려로 고민

한국 증시는 올해 전년도의 부진에서 벗어나는 모양새다. 새해 들어 관세 전쟁 여파에도 플러스 수익률을 유지 중이다. 올해만큼은 2년 연속 수익률이 좋았던 미국 주식과 낙폭과대로 반등 중인 한국 증시 사이에서 어느 쪽 비중을 더 높일지 고민하는 투자자들이 늘어나는 분위기다.

|

한국 국채 투자자들의 고민은 적다. 만약 저금리가 상당 기간 이어질 경우 장기 채권을 보유하는 것만으로도 오랫동안 고금리의 혜택을 누릴 수 있어 장기보유가 유리하다. 또 채권 투자자들의 성향 자체가 방어적인 경우가 많아 주식으로의 교체를 염두에 두는 경우는 흔치 않다.

반면 미국 채권 투자자들의 고민은 깊어지고 있다. 채권수익률은 횡보 상태지만 미국 S&P500 지수와 나스닥 지수는 올해 큰 폭 하락했다. 그나마 -20% 이상 폭락했던 최악의 상황에서는 벗어나 반등이 진행 중이다. 장기 투자 관점에서는 5%에 육박하는 채권 금리가 매력적이지만 단기적인 관점에서는 낙폭이 큰 주식 쪽이 더 빠를수도 있다.

미국의 더딘 금리인하와 관세전쟁의 불확실성 속에서 미국 채권과 주식 중 어느 쪽이 더 나을 지가 투자자들의 고민거리다. 하지만 예측 불가인 현재의 환율 상황이 서학개미들을 더욱 곤혹스럽게 만드는 요인이다.

longinus@newspim.com