경공매 정리 규모 3.5조원, 매각 활성화 지원 필요

전용 플랫폼 구축해 감정가액 등 핵심 정보 제공

3월까지 7.4조원 정리 기대, PF정상화 막바지

[서울=뉴스핌] 정광연 기자 = 금융당국이 부실 부동산 프로젝트 파이낸싱(PF) 사업장 매각(경공매)을 촉진하기 위한 '정보공개 플랫폼'을 구축한다. 이를 통해 대상 사업장의 감정가액 등 모든 정보를 잠재 매수자에게 제공, 정리대상 부동산PF 약 21조원 중 아직 남아있는 15조원의 신속한 매각을 지원한다는 계획이다.

금융감독원은 업권별 금융협회와 부동산PF 매각 추진 사업장 현황 리스트(공개대상 사업장 전수)를 제공하는 '정보공개 플랫폼'을 마련하고 이에 대한 매각설명회를 23일 개최했다.

금융당국은 사업성이 부족한 부동산PF의 정리·재구조화를 위해 한시적 금융규제 완화와 은행·보험의 신디케이트론 출범 등 적극적인 지원을 하고 있다. 하지만 사업장 정리 속도는 기대에 미치지 못하고 있다는 게 당국 판단이다.

부동산PF 사업장 중 유의와 부실우려 평가를 받은 정리 및 재구조화 대상은 20조9000억원 규모다. 이중 지난해 12월 16일 기준 정리가 완료된 사업장은 5조2000억원(24.9%)에 불과하다.

특히 경공매나 수의계약 등을 통해 정리된 규모는 3조5000억원에 그쳤는데 이는 당초 작년말 목표였던 4조3000억원 대비 81.4% 수준이다. 정리 속도 역시 9월과 10월 각각 1조2000억에서 11월 5000억원, 12월 6000억원 등 둔화 흐름을 나타내고 있다.

경공매가 부진한 원인으로는 국내외 경제불황과 함께 잠재적 매수자가 매각 대상 사업장에 대한 충분한 정보를 얻기가 쉽지 않다는 점도 문제로 꼽혀왔다.

현재 PF 경공매는 캠코(한국자산관리공사) 경공매 플랫폼인 '온비드'를 통해 이뤄지고 있지만 부동산 뿐 아니라 캠코 압류재산 매각 등 너무 많은 물건이 몰려 매수자가 투자 검토에 필요한 정보를 신속하게 획득하기 어렵다는 게 업권 지적이다.

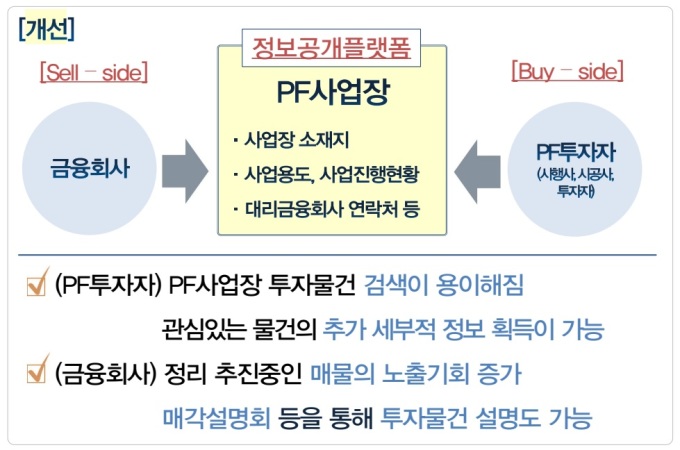

이에 금융당국은 매각 추진 사업장의 주요 정보를 모두 담은 현황 리스트(공개대상 사업장 전수)를 제공하는 '정보공개 플랫폼'을 별도로 구축하고 이를 ▲은행연합회 ▲저축은행연합회 ▲금융투자협회 ▲여신금융협회 ▲농협중앙회 등 금융권 주요 협회 홈페이지에 연동해 매수자들이 손쉽게 방문할 수 있도록 했다.

정보공개 플랫폼에는 PF사업장의 상세주소와 면적, 사업용도를 비롯해 감정가액, 경공매 진행경과, 인허가 여부, 수의계약 가능여부 등 투자 검토에 필요한 주요 정보를 모두 공시했다. 신탁사나 대리금융기관 담당자 연락처도 기재해 업무 편의성도 높였다.

한구 금감원 부원장보는 "공매가 진행중이거나 공매일정이 확정된 PF사업장 중 소송 등으로 즉시 공개가 어려운 경우를 제외한 모든 곳의 정보를 공개할 예정"이라며 "약 3조1000억원 규모의 195개 사업장 우선 공개했고 나머지는 매월 업데이트를 통해 추가할 것"이라고 설명했다.

정보공개 플랫폼을 통해 PF사업장이 당초 계획대로 원활히 정리될 경우 오는 3월말까지 7조4000억원 규모가 정리될 것으로 기대하고 있다. 부실 PF사업장을 보유한 금융회사가 제출한 자체 정리규모 계획은 올해 상반기까지 8조8000억원 가량이다.

금감원은 이날 오후 'PF사업장 합동 매각설명회'를 개최하고 정보공개 플랫폼 구축에 맞춰 주여 사업장 정보들은 시행사 및 시공사 등 투자자들에게 설명하는 자리도 마련했다.

시공능력 100위 이내 중견 건설사 26개 및 다수 시행사 등 약 200여명이 참석한 현장에서는 잠재 매수자가 자금을 원활히 조달할 수 있도록 '신디케이트론 지원요건'도 안내하는 등 다양한 지원 방안도 공유했다. 경공매 활성화를 통해 막바지에 돌입한 부동산PF 정상화 '연착륙'을 촉진한다는 방침이다.

이복현 금감원장은 "금융당국의 적극적 지원과 대주단 협조에 힙입어 PF사업장 정리 및 재구조화가 순탄히 진행되고 있지만 최근 대내외 시장 요인 등으로 정리 속도가 다소 둔화되고 있어 이를 촉진할 필요가 있다"고 밝혔다.

이어 "정보공개 플랫폼을 통해 매도자와 매수자를 긴밀히 연결하고 정보 비대칭을 해소해 시장 눈높이에 맞는 적정 조건에 매매가 활성화 되도록 유도하겠다"며 "매각 사업장 사업 추진 정상화를 기대한다"고 덧붙였다.

peterbreak22@newspim.com