PG사·카드사도 연쇄 타격

티메프, 정산 주기 차이 비교적 길어

강력한 손실 전가 방지책 필요

기업들의 신기술 개발은 지속가능한 경영의 핵심입니다. 이 순간에도 수많은 기업들은 신기술 개발에 여념이 없습니다. 기술 진화는 결국 인간 삶을 바꿀 혁신적인 제품 탄생을 의미합니다. 기술을 알면 우리 일상의 미래를 점쳐볼 수 있습니다. 각종 미디어에 등장하지만 독자들에게 아직은 낯선 기술 용어들. 그래서 뉴스핌에서는 'Tech 스토리'라는 고정 꼭지를 만들었습니다. 산업부 기자들이 매주 일요일마다 기업들의 '힙(hip)' 한 기술 이야기를 술술~ 풀어 독자들에게 전달합니다.

[서울=뉴스핌] 조민교 기자 =티몬·위메프가 1700억 원의 빚더미에 앉았습니다. 앞으로 차차 갚아나가겠다는 계획인데요. 일각에서는 자금이 부족해 결국 파산할 것이라는 우려가 나오고 있습니다. 실제 티몬에서는 보상 자금이 30억 원밖에 마련되지 않았다고 밝히기도 했죠. 위메프에서도 모기업인 큐텐 그룹의 협조 없이는 보상이 전부 이루어지기 어렵다고 말했습니다.

도대체 왜 이런 일이 발생하게 된 것일까요? 이는 이커머스 결제 플랫폼이 복잡한 구조로 돌아가기 때문입니다. 셀러에게 지급해야 할 고객의 거대한 판매 대금을 플랫폼이 머금고 있을 경우, 이번처럼 플랫폼이 지급불능 사태에 처하면 연관된 모두가 파산하게 됩니다. 플랫폼을 통해 휴지를 구매한 소비자부터, 몇백만 원의 여름 휴가 항공권을 구매한 소비자, 그리고 억대의 돈을 굴리며 플랫폼을 통해 장사를 하는 셀러들까지 전부 피해를 보게 되겠죠.

|

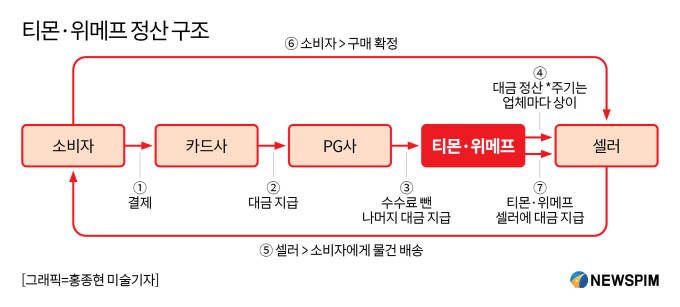

'복잡한 결제 시스템'이 무엇인지 좀 더 자세히 알아보겠습니다. 플랫폼에서 온라인 쇼핑을 하던 소비자는 마음에 드는 물건을 찾으면 신용카드 등으로 상품을 결제합니다. 신용카드사는 결제금을 PG사로 넘깁니다. PG사란 토스페이, 카카오페이 등 결제 대행 업체를 말합니다.

PG사는 자신들이 떼먹을 수수료를 제외한 나머지 금액을 플랫폼에 지급합니다. 이 과정에서 플랫폼은 판매자에게 돌아갈, 일부 수수료를 제외한 고객의 대금을 보유하게 됩니다.

이후 소비자가 구매 확정을 하면 판매자에게 대금이 정산됩니다. 환불의 경우, 순서가 거꾸로 바뀌겠죠?

그런데 플랫폼이 자금난에 빠질 경우, 환불 과정에서 PG사와 카드사의 입지는 곤란해집니다. PG사의 경우, 플랫폼으로부터 대금을 지급받아 카드사에 지급하게 되는데 플랫폼으로부터 돈을 받지 못할 우려가 커집니다. 돈을 받지 못한 카드사가 PG 업체에 구상권을 청구할 수도 있습니다. 결국 이번 사태에서도 이를 우려한 PG사가 먼저 선제적으로 결제 취소, 신규 결제 등을 막아버렸습니다. 간편한 결제 시스템에 대부분의 소비자들이 PG사를 사용해 결제를 진행했는데 이들이 빠져버리면 환불의 불편함이 배로 커지겠죠.

이번 사태로 소비자와 셀러들은 큰 충격에 빠졌습니다. 특히 여름 휴가를 앞두고 평소 저렴한 항공권을 제공하던 티몬, 위메프에서 이를 구입한 소비자의 피해가 막심했고요. 10년간 티몬과 연을 맺고 물건을 들이던 셀러 또한 티몬 본사 앞에서 하염없이 한숨만 쉬어야 했습니다.

그렇다면 이 위험은 티몬과 위메프에만 해당될까요? 현재 국내 이커머스 플랫폼 전반으로 위기감이 번지고 있습니다.

주목할 점은 유독 긴 티몬과 위메프의 '정산 주기'입니다. 이들 플랫폼은 정산 주기가 60일인 반면, G마켓, 쿠팡, 11번가 등 다른 이커머스의 정산 주기는 하루 이틀입니다. 고객의 대금을 받아 머금고 있는 시간을 줄여 소비자와 셀러 사이에 빠른 거래가 오갈 수 있도록 지원하고 있다는 것이죠.

업계 관계자에게 '이번 사태를 막을 예방책은 마련되어 있느냐'고 묻자 "짧은 대금 기간이 곧 예방책"이라고 설명했습니다. 맞는 말입니다. 티몬과 위메프가 셀러에게 지급될 고객의 대금을 받아챙겨 중간에서 돈놀이를 했다는 의혹이 나오는 이유이기도 합니다.

사태의 파장은 지속되고 있습니다. 화가 난 피해자들이 본사 앞으로 밀려들었고, 내부를 점거해 농성을 벌이기도 했습니다. 대통령실까지 나서 메시지를 낼 정도로 사안은 일파만파 퍼지고 있죠.

업계에서는 문제 발생 시 손실 전가를 막기 위한 보다 강력한 장치가 필요하다고 봅니다. 셀러가 떠나가자 마음이 급해진 티몬과 위메프가 내세운 '제3 금융기관 대금 예치'도 하나의 해결책이죠. 제3의 금융기관이 고객의 대금을 보관하고 플랫폼은 오직 수수료만 받겠다는 것입니다.

이커머스 업계가 판매 금액의 일정 부분을 예치금으로 보유하도록 하는 방안도 있습니다. 아무쪼록 이번 사태의 폭풍이 지나가면, 온라인 시대에 소비자들이 보다 마음 편하게 쇼핑할 수 있는 환경이 반드시 마련되어야 하겠습니다.

mkyo@newspim.com