블랙록 68영업일 연속 자금 유입

그레이스케일과 블랙록 역전 임박

과거 2차와 3차 반감기 흐름에 힌트 있어

[서울=뉴스핌] 한태봉 전문기자 = 요란했던 비트코인의 4차 반감기 이벤트가 조용히 마무리됐다. 4월 20일부터 비트코인 일일 채굴량은 기존의 900개에서 약 450개로 반토막 났다. 하지만 극적인 가격 변동은 없었다.

한국에서는 비트코인 가격이 지난 3월에 호기롭게 최고가인 1억500만원을 찍은 후 현재는 9500만원 전후에서 등락을 거듭 중이다. 그럼에도 불구하고 반감기 이후 비트코인 가격의 대 반등에 대한 투자자들의 기대는 여전하다.

◆ 향후 2-3개월 간 지루한 횡보 가능성 높아

하지만 많은 투자자들이 착각하고 있는 사실이 있다. 투자자들은 비트코인의 즉각적인 반등을 기대해서는 안 된다. 실제 과거의 2차와 3차 반감기 사례를 살펴보면 비트코인은 반감기 이후 즉각 상승하지는 않았다. 최소 2~3개월간의 지루한 횡보 구간이 있었다.

|

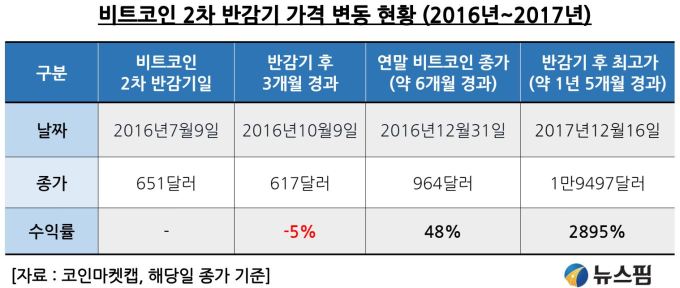

과거 사례를 살펴보면 비트코인의 2차 반감기는 2016년 7월 9일이었다. 코인마켓캡 기준으로 이날 비트코인 종가는 651달러를 기록했다. 하지만 3개월 뒤인 2016년 10월 9일에는 617달러로 오히려 -5%를 기록했다. 실망스러운 수익률이다. 하지만 이후부터 회복세를 보여 2016년 12월말에는 48% 상승한 964달러를 기록했다.

비트코인의 시세가 본격적으로 폭발한 건 반감기 다음 해인 2017년이었다. 2차 반감기 일로부터 약 1년 5개월 지난 2017년 12월 16일에 1만9497달러를 기록하며 2895%라는 무지막지한 수익률을 달성했다.

|

비트코인의 3차 반감기 날짜는 2020년 5월 11일이었다. 이 날의 비트코인 종가는 8602달러였다. 하지만 2개월이 경과한 2020년 7월 11일까지도 비트코인 가격은 고작 7% 상승한 9240달러에 불과했다.

하지만 이후부터 큰 폭의 상승이 시작됐다. 결국 연말인 2020년 12월말에는 비트코인 가격이 2만9002달러로 치솟았다. 반감기 후 불과 8개월만에 237%라는 경이적인 수익률을 기록한 셈이다.

3차 반감기 역시 더 큰 상승은 반감기 다음해인 2021년에 나왔다. 3차 반감기 일로부터 약 1년 6개월 경과한 2021년 11월 8일에 6만7567달러를 기록하며 최고점을 찍었다. 수익률은 무려 685%를 기록했다.

지난 2차와 3차 반감기 사례로 알 수 있는 건 반감기가 반복될수록 이전보다 상승폭이 축소된다는 점이다. 2차 반감기 때는 29배가 올랐지만 3차 반감기 때는 7배 상승에 그쳤다.

하지만 가장 중요한 사실은 반감기 후 즉각적으로 반등하지 않고 2-3개월 간 지루한 횡보기간을 가졌다는 점이다. 투자자들이 비트코인의 빠른 반등을 기대해서는 안 되는 이유다.

◆ 변수는 비트코인 현물 ETF

금융회사 경고문 중 가장 흔한 게 "과거의 수익률이 미래의 수익률을 보장하지는 않는다"는 표현이다. 실제로 주식의 경우 과거 차트를 살펴본다고 해서 반드시 미래에도 동일하게 그 흐름이 반복된다는 보장이 없다.

그런데도 비트코인 투자자들은 왜 과거의 사례가 미래 예측에도 도움이 된다고 주장할까? 비트코인의 경우 인위적으로 만들어낸 4년 주기의 반감기 덕분에 명확한 사이클이 존재해왔기 때문이다.

하지만 이번 4차 반감기에는 지난 2차와 3차 반감기와는 결정적으로 다른 변수가 생겼다. 바로 미국 증권거래위원회(SEC)가 비트코인 현물 ETF를 승인해 준 사실이다. 이는 그 동안 비트코인 현물 매수에 제약을 받아왔던 미국과 글로벌 기관투자자들의 막대한 자금이 비트코인에 유입될 수 있음을 의미한다.

이는 비트코인의 수요 측면에서 의미 있는 변화다. 그 동안 비트코인은 개인들과 소수의 헤지펀드를 중심으로 가격이 형성돼왔다. 하지만 이번 4차 반감기에는 비트코인 현물 ETF를 통해 본격적으로 기관 투자자들도 투자할 수 있다.

'파사이드'의 자료에 따르면 지난 2024년 1월에 상장된 10개의 비트코인 ETF로 유입된 누적자금은 총 16조원(123억달러)에 달한다. 추가로 연말까지 비트코인 ETF에 얼마나 더 자금이 유입되느냐가 이번 4차 비트코인 반감기 사이클에서는 가장 중요한 변수다.

◆ 블랙록 ETF, 그레이스케일 제치고 1위 등극 임박

지난 2024년 1월에 비트코인 ETF가 상장된 이후 2개월 간은 자금이 물 밀듯이 들어왔다. 하지만 4월부터 자금유입이 멈추고 소폭의 자금 유출로 분위기가 바뀐 상태다. 이런 흐름 속에서 제일 눈에 띄는 ETF는 그레이스케일의 GBTC ETF와 블랙록의 IBIT ETF다.

|

현재 10개의 비트코인 현물 ETF 중 시가총액 1위인 '그레이스케일 비트코인 신탁 ETF(GBTC)'의 상장 전 비트코인 보유수량은 약 60만개였다. 하지만 그레이스케일은 ETF 상장 후 기록적인 68영업일 연속 자금유출이라는 신기록을 세웠다. 기존 3%였던 비트코인 비중도 1.5%로 낮아졌다. 비트코인 보유수량도 반토막 나 약 30만개로 쪼그라들었다.

반면 세계 1위 자산운용사인 블랙록이 운용하는 아이 셰어즈 비트코인 신탁 ETF(IBIT)는 반대로 기록적인 68영업일 연속 자금 유입이라는 신기록을 세웠다. 이에 따라 비트코인 보유 수량을 27만개로 끌어올렸다. 시가총액도 26조2000억원까지 커졌다.

이제 1위인 그레이스케일과 2위인 블랙록과의 비트코인 수량 차이는 약 3만개에 불과하다. 지금 추세라면 늦어도 5월말 안에는 블랙록이 그레이스케일을 제치고 비트코인 현물 ETF 시가총액 1위로 올라서게 된다. 블랙록의 1위는 상징성이 크다. 만약 현실화된다면 시장에는 긍정적인 영향을 미칠 것으로 전망된다.

◆ 5월 중순 이전 운용사 1분기 13F 공시 분수령

연간 수수료가 1.5%로 비싼 그레이스케일 비트코인 ETF에서의 자금 이탈 움직임은 자연스러운 현상이다. 반면 그 동안은 이 이탈자금을 블랙록 ETF가 매수하며 잘 방어해왔다. 그런데 4월 들어서 블랙록 비트코인 ETF로의 지금 유입도 둔화됐다.

시장은 지금 원인 파악에 분주하다. 비트코인 현물 ETF 상장 후의 가장 큰 변화는 기관투자자의 비트코인 ETF 매수 수량을 매일 추정할 수 있게 된 점이다. 그런데 아직 금융기관별 매수량은 정확히 알 수 없다.

하지만 곧 메이저 금융사들이 1분기에 비트코인 ETF를 얼마나 샀는지가 정확히 공개된다. 1억 달러(1300억원) 이상의 자산을 운용하는 운용사나 금융기관들은 모두 미국 증권거래위원회에 공시 서류(13F) 제출을 통해 1분기 증권 보유내역을 공개해야 한다.

이미 약 60여개 기관이 비트코인 ETF 매수수량을 공개한 상태다. 현재까지의 공시 서류(13F)를 살펴보면 '콰트로 파이낸셜 어드바이져(Quattro Financial Advisors)'가 가장 많은 약 1900만달러(250억원)의 비트코인 ETF를 보유한 것으로 확인됐다.

아직 누구나 알 수 있는 메이저 금융기관의 비트코인 ETF 보유 사례는 확인되지 않았다. 향후 메이저 금융기관의 비트코인 ETF 보유 공시가 많아지면 많아질수록 시장에서는 호재로 작용하게 된다. 반면 메이저 금융기관들이 1분기에 비트코인 ETF 매수를 외면했다면 시장에서는 실망 매물이 쏟아질 수도 있다.

◈ 2차와 3차 비트코인 반감기 흐름에 힌트 있어

결론적으로 지난 2차와 3차 비트코인 반감기 후의 흐름이 이번 4차 반감기에서도 반복된다면 앞으로 2-3개월 간 비트코인 가격은 횡보할 가능성이 크다. 반면 비트코인 ETF의 수급 흐름이 개선된다면 과거와 달리 횡보 없이 바로 상승할 가능성도 존재한다.

또 하나 주목할 건 지난 2차와 3차 반감기 모두 연말 기준으로는 상승세가 컸다는 점이다. 또 반감기 다음해의 상승률은 훨씬 더 높았다. 반감기가 반복될 때마다 과거보다 상승률이 낮아지는 걸 감안하면 2차 반감기 때의 29배나 3차 반감기 때의 7배 상승을 기대하는 건 무리다.

하지만 과거 사례를 대입해 보면 이번 4차 반감기 사이클에도 상당한 상승이 예상된다. 물론 과거의 수익률이 미래의 수익률을 보장하는 건 아니다. 그럼에도 불구하고 인위적으로 설계된 4년 주기의 비트코인 반감기는 투자자들에게 과거의 긍정적인 패턴이 반복될 지 모른다는 기대감을 갖게 한다.

이래저래 현재 비트코인 시장은 악재보다 호재가 더 많은 상황이다. 단기적인 비트코인 약세 가능성에도 불구하고 연말과 내년을 노리는 느긋한 전략으로 대응하는 건 여전히 유효해 보인다.

longinus@newspim.com