[서울=뉴스핌] 이동훈 기자 = 서울 영등포구 여의도 한양아파트 재건축 수주에 나서는 현대건설이 비장의 무기를 던졌다. 분양수익을 가구당 6억원까지 올려 개발이익 3억6000만원을 환급하는 전략이다.

일반 분양가는 고급화 전략으로 오피스텔은 3.3㎡당 8500만원 그리고 아파트는 7500만원으로 제시됐다.

28일 건설업계에 따르면 현대건설은 이같은 내용의 여의 한양아파트 재건축 사업계획을 제안했다.

우선 현대건설은 여의도 한양아파트 개발이익을 극대화해 소유주에게 최소 3억6000만원 이상을 환급하겠다는 전략을 제안했다.

서울시 정비사업 종합정보관리시스템 '정비사업 정보몽땅'에 올린 현대건설 입찰제안서에 따르면 ▲분양수입 증가 가구당 약 6억 ▲미분양 시 최초 일반분양가로 현대건설이 대물인수 ▲일반분양가 상승으로 인한 모든 이익 소유주 귀속 등의 전략으로 동일평형 입주 시 100% 환급받는 사업 조건을 제안했다.

여의도 한양아파트는 정비계획상 일반 아파트 외 일부 오피스텔을 분양할 수 있다. 오피스텔의 경우 분양가 규제를 받지 않아 고급화를 통해 분양가를 책정할 수 있다. 현대건설은 이 점을 공략해서 강남구 청담동 'PH129', 삼성동 '라브르27'과 같은 대한민국 최고 수준 분양가로 주거상품 분양을 성공시킨 노하우로 여의도 최초의 하이퍼엔드 오피스텔을 탄생시키겠다는 전략이다.

이에 따라 전 가구 복층형 설계와 프라이빗 테라스 등의 대안설계를 진행해 오피스텔 면적을 원안 대비 937평 늘리고 분양가격도 평당 8500만원 이상으로 책정한다. 이를 통해 총 분양수입으로 KB추정분담금인 1743억원 대비 1440억 늘어난 3183억원(182% 이상)을 보장한다는 것이다.

또한 프리미엄 브랜드 디에이치와 세계적인 건축 그룹이 협업한 월드클래스 특화설계로 아파트 분양성을 최대한 끌어올려 분양가격을 평당 7500만원 이상으로 책정한다는 방침이다. 이는 원안인 5698억원 대비 1860억 늘어난 7558억원(132% 이상)의 분양수입을 얻을 수 있다.

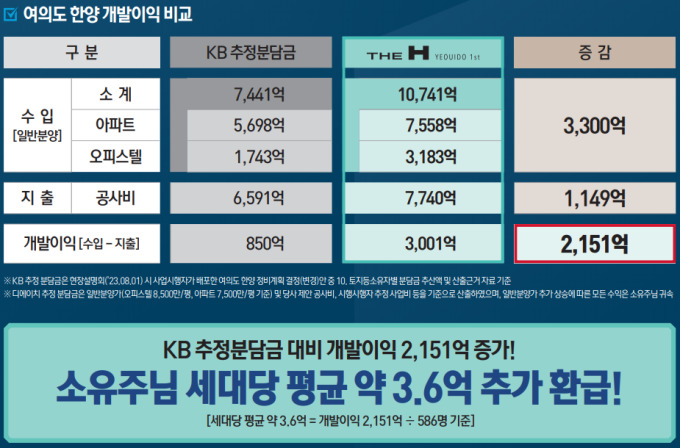

이같이 ▲오피스텔 분양수입 1440억원 이상 ▲아파트 분양수입 1860억원 이상을 포함해 총 분양수입만 3300억원 이상 증가시켜 가구당 약 6억원의 분양 수익을 올릴 계획이다.

오피스텔 분양 극대화를 위한 혁신설계도 도입한다. 현대건설은 상가를 지하화하고 지상 연면적 여유분으로 아파트와 오피스텔의 분양 면적을 증가시킨다는 계획이다.

미분양이 발생할 경우 공사비 대신 최초 일반분양가로 대물인수를 제안했다. 대물변제는 ▲오피스텔 평당 일반분양가 8500만원 이상 ▲아파트 평당 일반분양가 7500만원 이상 ▲상업시설 최초 일반분양가를 기준으로 인수한다. 이로써 미분양에도 걱정 없는 사업조건을 강조하고 있다.

통상 미분양이 발생하면 준공 시점의 감정평가액으로 대물변제 조건을 제시해 미분양으로 시세가 하락하면 그 손해를 소유주가 부담하는 구조다. 하지만 현대건설은 파격적인 제안으로 미분양에 대한 부담을 덜어준 것으로 풀이된다.

이같은 수익 극대화 전략에 따른 분양수입은 KB추정분담금 대비 3300억원 이상 더 증가된다. 이 경우 공사비 지출 증가를 감안해도 2151억원 이상의 개발이익을 얻을 수 있어 여의도 한양아파트 소유주는 가구당 약 3억6000만원의 추가 환급을 받을 수 있다. 즉 동일평형 입주 시에는 모든 소유주가 환급을 받을 수 있게 된다.

이는 낮은 금액의 총 공사비를 제시한 경쟁사와 대비되는 전략이다. 현대건설은 경쟁사보다 높은 7740억원의 공사비로 입찰에 참여한다. 대신 분양수입을 최소 3300억원 증가시키는 전략을 세웠다. 결론적으로 공사비 증가분을 제외하더라도 경쟁사 대비 2580억원이 넘는 이익을 소유주에게 되돌려주는 '소유주 이익 극대화' 전략을 세운 것이다.

현대건설 관계자는 "여기에 일반분양가가 상승할 경우 그로 인한 모든 이익은 소유주에게 귀속하는 등 소유주의 프리미엄을 극대화하는 방안을 제시했다"고 말했다.

현대건설은 여의 한양 재건축을 시작으로 여의도 개발 사업에 적극 나선다는 전략이다. 지난 5월 서울시는 여의도를 초고층 건물이 즐비한 세계적인 금융 도시인 미국의 맨해튼처럼 만든다는 계획을 세우고 '여의도 금융중심 지구단위계획안'을 발표한 바 있다. 발표 안에 따르면 여의도 국제금융중심지구 내 용도지역을 일반상업지역에서 중심상업지역으로 상향해 용적률을 최대 1200%까지 적용한다. 여의도 일대에 높이 350m 이상의 초고층 건축물도 세울 있도록 해 높이 규제도 사실상 폐지하는 등 여의도를 세계 5대 금융도시로 변화시키는 움직임을 보이는 만큼 향후 더욱 큰 프리미엄이 기대된다.

현대건설 관계자는 "한국의 맨해튼이라는 명성에 걸맞게 여의도 최초의 '하이퍼엔드' 주거상품으로 가구당 6억원에 달하는 분양수입과 3억6000만원의 개발이익을 환급하는 등 소유주 이익을 극대화하는 전략을 구상했다"며 '디에이치 여의도퍼스트'라는 이름에 어울리는 여의도 최고의 랜드마크를 탄생시키며 소유주에게 최고의 가치와 이익을 선사할 것"이라고 말했다.

donglee@newspim.com