이 기사는 8월 24일 오후 2시56분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 오상용 글로벌경제 전문기자 = 8월 미국 국채시장 내 힘겨루기는 여전히 진행형이다. 금리가 더 오래 더 높이 유지돼 많은 것을 무너뜨릴지, 아니면 지금의 금리 수준으로도 경기와 물가를 적절히 누그러뜨리며 안정적으로 갈지, 아직 많은 게 불확실하다.

미국의 실질금리 이야기를 하려 한다. 자산시장에 대한 묵시론적 전망을 설파하려는 게 아니라 과거의 `실질금리-자산가격 패턴`에서 시사점을 찾는 작업이다. 여기서 언급하는 실질금리는 미국 10년물 *물가연동국채(TIPS) 수익률이다.

*시장에선 실질금리 대용지표로 흔히 TIPS 수익률을 사용한다. 다만 TIPS 시장의 (일반 국채 대비) 상대적으로 얕은 유동성 때문에 TIPS 금리가 실질금리를 완벽하게 대변하지는 못한다. 전문가들 사이에서 `현재의 TIPS 수익률이 실질금리를 과소(혹은 과대) 반영하고 있다`는 식의 주장이 등장할 때는 십중팔구 이러한 TIPS 자체의 유동성 프리미엄에 관한 것이다. 이 글에서는 이를 감안하지 않고 기술한다.

미국 국채시장의 실질금리가 급등하고 과거 수년의 평균치 위에서도 꾸역꾸역 올라갈 때는 조심해야 한다. 경험적으로 치솟은 실질금리는 거의 항상 뭔가를 부러뜨린 다음에야 가라앉았다.

그래서 미국 실질금리는 이 바닥의 종결자다. 무협 영화의 고수처럼 그가 전면에 나서면 상황은 종료됐다.

앞서 언급한 바 있듯 전세계 다양한 자산 가격들은 미국 국채 금리를 중심으로 동심원을 그리며 가격을 형성한다. 그래서 미국 국채금리를 벤치마크라 한다. 원들의 중심점이 기대와 다른 궤적을 그리면 원들은 물론이고 원주면의 각 점들이 몸살을 앓는다. 최근 미국 국채시장을 둘러싸고 불안한 목소리가 나오는 이유다.

실질금리는 그 벤치마크의 알맹이다.

돈값이 아주 싸다고 말할 때는 명목 금리가 물가상승률에도 못미칠 때다. 실질금리가 마이너스인 경우다. 이런 환경에선 현금(혹은 현금성 자산)을 팔고 뭐라도 사는 게 유리하다. 돈의 가치가 껌값이니 너도 나도 그렇게 해야 겠다고 달려들면, 여기에 FOMO(Fear Of Missing Out) 심리가 가세하면 자산시장은 끓어 오른다.

반대로 돈값이 비싸지면 즉 실질금리가 오르기 시작하면 이 흐름은 되돌려진다.

실질금리의 상승속도가 몹시 가파르거나 과거 수년의 평균치를 넘어선 다음에도 꾸준히 오르면 자산시장은 격한 파열음을 내곤 했다. 돈값이 쌀 때 잔뜩 레버리지를 일으켜 투자한 경우라면 고통은 배가 됐다.

주식과 코인, 부동산 등 여러 위험자산에서 돈이 빠져 나와 높은 실질 수익률(real yield)을 제공하는 현금성 자산(예금, MMF. 재정증권 등)으로 이동이 나타난다. 자산 가격이 더 빠지기를 기다리는 이들로 현금 수요는 더 늘어날 수 있는데, 흐름을 잘못 읽고 성급하게 저가매수에 나섰던 이들은 괴로움을 겪다가 손절하거나 원치 않는 장기투자자가 되기도 한다.

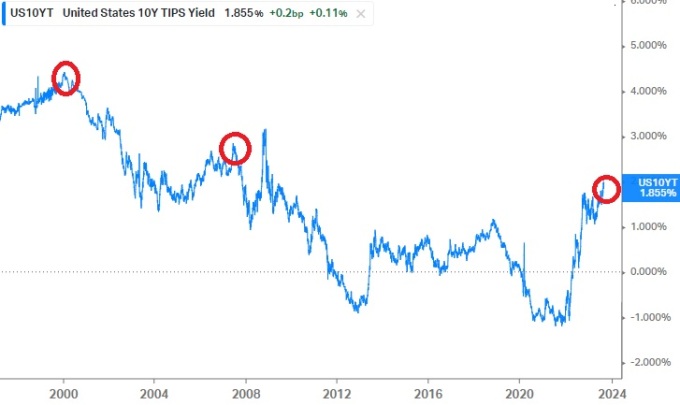

위 차트는 미국 10년물 실질금리(TIPS 수익률) 추이다.

저 곡선이 뾰족하게 솟아 오를 때 어떤 일들이 일어났는지 떠올려보면 전술한 설명이 피부에 좀 더 와닿을 것이다. 90년대 후반 꾸준히 오르던 미국의 10년물 실질금리는 99년말 기울기가 빨라지다가 2000년초 4.4%대에서 정점을 찍었다. 그리고 몇 개월 뒤 닷컴버블이 터졌다. 그 여파로 실물경기가 침체에 들고서야 실질금리도 내려왔다.

2000년대 중반에도 유사한 풍경이 반복됐다. 2007년 여름 실질금리가 2.7%를 돌파했던 순가은 서브프라임 사태와 리먼 사태가 태동하는 지점이라 할 수 있다.

*만일 이번에도 비슷한 전개 양상을 띤다면 훗날 사람들은 `AI 버블이 실질금리에 의해 참교육 당한 사례`라고 말할지도 모르겠다.

실질금리의 상승은 실물에도 비슷한 고통을 가한다. 경제 주체들의 실질 부채상환 부담을 키우기 때문이다. 가계와 기업 모두 지출과 투자를 줄이고 저축을 늘리려 한다. 경기가 후퇴하는 전통적 전개다.

다만 위에서 언급했듯 2000년대 이후 미국의 리세션은 실물경기의 전통적 주기가 아닌 자산시장의 `버블-버스트` 주기를 따랐다. 이는 연준의 정책 사이클과도 맞물린다.