'삼성 ETF TDF 2050' 연초 수익률 10.9%

KB자산운용, TDF 설정액 총 5800억원

[서울=뉴스핌] 김신정 기자 = 은퇴 이후 자산관리 수단으로 타깃데이트펀드(TDF)가 인기를 끌고 있다. TDF는 가입자가 정해둔 은퇴 시점에 맞춰 자산 비중을 자동으로 배분하는 펀드다. 퇴직 시점이 가까워질수록 위험자산 비중을 낮추고 채권 등 안전자산 투자 비중을 높혀 안전한 운용을 꾀하면서 투자자들의 돈이 몰리고 있다.

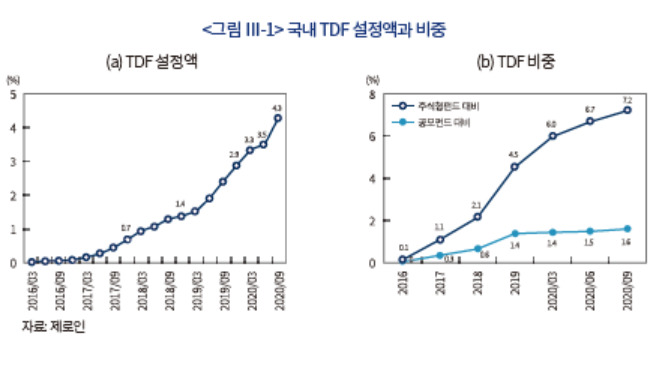

17일 금융투자협회에 따르면 올해만 TDF에 약 1조6000억원 가량의 자금이 유입됐다. TDF 시장점유율도 지난해 말 41%에서 지난달 말 45%로 4%포인트 상승했다. 지난해 말 기준 TDF 수탁고는 전년(3조3000억원) 대비 56.8% 증가한 5조2000억원을 기록했다.

TDF는 자산을 계속 불릴 수 있는 30~40대는 위험자산인 주식 비중을 높여 수익률을 거두고, 50~60대에는 안정적인 채권 비중을 늘려 운용을 하는 금융상품이다. 특히 어느 시점에 무엇에 투자해야 좋을지 매번 고민하지 않아도 되고 노후자금 관리에 신경을 쓰기 어려운 투자자에게 유용하다. 이런 자유로운 운용 방식 때문에 퇴직연금 자금이 몰리고 있다.

실제 퇴직연금에서 TDF 유입자금도 해마다 증가하고 있다. 지난해 TDF 총 수탁고(5조2000억원) 중 61.6%(3조2000억원)가 퇴직연금에서 유입됐다. 지난 2018년 9월 퇴직연금의 TDF 투자규제가 완화돼 목표시점별, 시장상황별 자산배분이 한개의 펀드에서 가능해지면서 TDF시장은 해마다 커지고 있는 것이다.

자산운용사들도 '함박웃음'을 짓고 있다. 현재 미래에셋자산운용, 삼성자산운용 등 국내 자산운용사 14개사에서 총 118개 TDF를 운용 중인데, 자금증가와 함께 좋은 수익률을 자랑하고 있다.

미래에셋자산운용의 '미래에셋 TDF 시리즈'에는 올해 업계 최대 규모인 8300억원의 자금이 유입됐다. 올해 TDF에 전체 유입된 자금의 절반이상이 몰린 셈이다. 미래에셋자산운용은 "수명 증가에 따른 노후 준비의 중요성을 인식하고 TDF와 타깃인컴펀드(TIF) 등 연금 시장에 다양한 상품을 제공하고 있다"고 설명했다.

삼성자산운용의 '삼성 한국형 TDF 2045'은 출시 5년 만에 수익률 51.7%를 기록했다. 연평균 10% 이상의 수익률을 내고 있다. '삼성 ETF TDF 2050'의 경우 연초 후 수익률이 10.9%를 기록했다.

KB자산운용의 'KB 온국민 TDF 2055'는 올해 수익률이 13.92%에 달한다. KB자산운용이 운용하는 TDF 전체 설정액은 총 5800억원 가량으로 지난해 말(3039억원)보다 무려 2000억원 넘게 늘었다.

한국투자신탁운용의 '한국투자TDF알아서펀드' 시리즈(8개) 설정액도 지난해 말 5000억원을 달성한데 이어 지난 15일 기준 8000억원을 돌파했다.

홍원구 자본시장연구원 연구위원은 "요즘 투자자들의 펀드 선택이 어려워지고 있는데 TDF의 경우 일정한 시점에 되면 자산배분 변화 신호를 주면서 투자자들의 선택을 용이하게 해 주는 효과가 있다"며 "미국의 경우 이미 많이 선택하고 있고, 투자자 의사에 따라 시점을 선택할 수 있는게 큰 장점"이라고 말했다.

aza@newspim.com