전문가 인플레이션 통제가능 예측,스테그플레이션은 기우

[서울=뉴스핌] 이동현기자= G2 무역전쟁으로 중국 경제에 주름살이 깊어진 가운데 돼지 전염병, 임대료 폭등, 산둥성 수해와 같은 3대 ‘블랙스완’으로 하반기 중국 경제의 불확실성이 증폭되고 있다.

일각에서는 이런 '돌발 악재'로 인플레이션 압력이 가중되면서 중국 경제가 스태그플레이션(stagflation)에 직면할 수도 있다는 가능성마저 제기되고 있다. 특히 올 여름 돼지전염병 발생으로 중국인의 주식이자 '식탁 물가'를 좌우하는 돼지고기의 생산원가가 급등하면서 하반기 물가 상승의 도화선이 될 전망이다.

☞스태그플레이션: 거시경제에서 물가상승(인플레이션)과 경기 후퇴(스태그네이션)가 동시에 나타나는 경우를 가리킨다

중국 매체 제일재경(第一財經)은 이번 돼지 전염병 발생 후 올 여름 이상고온현상으로 바이러스가 중국 전역으로 확산되면서 지난 2006년 중국 양돈농가를 덮친 ‘돼지청이병(Blue-ear disease)’ 보다 훨씬 피해가 심각할 수도 있다는 관측을 내놓았다.

중국의 돼지 양돈업계는 중미 무역갈등에 따른 사료 원료 대두 가격 상승으로 적지 않은 타격을 받은 상황에서 엎친데 덮친격으로 아프리카돼지 열병까지 발생해 돼지고기 생산 원가 상승이 불가피 하게 됐다.

|

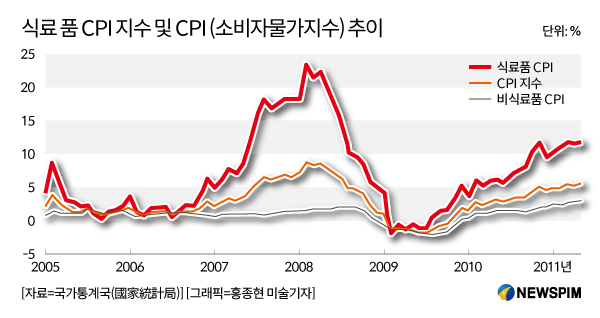

양돈업계 전문가인 핑융후이(馮永輝)는 “지난 2006년에도 돼지 전염병으로 대규모 피해가 발생했다. 당시 돼지고기 공급부족이 식음료 CPI를 끌어올리면서 다음해 대규모 인플레이션이 유발됐다”며 “이번 돼지 아프리카열병이 2006년만큼 확산된다면 양돈업계는 막대한 피해를 입게 될 것”으로 진단했다.

실제로 올해 들어 국제유가 상승이 물가를 자극한데다 위안화 환율 하락 및 돼지고기 가격 상승으로 오는 연말이면 인플레이션율이 위험수준에 도달할 것이라는 관측이 제기되기도 했다.

여기에다 태풍으로 인한 수해도 중국 장바구니 물가에 악영향을 주고 있다.

8월 중순 중국 3대 채소 재배지이자 베이징의 채소공급 기지인 산둥성 서우광(壽光)시에서 발생한 대형 수해로 채소농가들이 막심한 피해를 입으면서 단기적으로 채소 가격상승이 불가피할 전망이다.

업계 관계자는 “서우광 채소농가는 8월에 재배를 시작해 가을에 수확을 해왔다”며 “이번 수해로 대부분 비닐 하우스가 손상돼 하반기 채소 공급에 차질이 빚어질 전망이다”고 밝혔다.

이와 함께 중국 주요도시 주택 임대료의 가파른 상승에 따라 중국 서민 경제에 빨간불이 켜지는 모양새다.

중국 매체 신랑(新浪)에 따르면, 올해 7월 기준 베이징의 제곱미터(m²)당 임대료는 전년동기대비 약 20% 이상 상승했다.

부동산 관계자들은 최근 임대료 급등과 관련, “여름철 계절적 요인 외에 주택 수급 불균형 및 부동산 업체들이 경쟁적으로 대규모 임대 주택 사업을 추진하면서 임대료 상승을 부추겼다”고 분석했다.

‘기업형 임대 주택업’에 진출한 업계 1위 롄자즈루(链家自如)의 베이징, 상하이, 선전 등 지역에서 관리하는 아파트 규모가 지난 2016년 25만 세대에서 현재 60만 세대로 늘어나는 등 대형 자본들이 주택임대업에 뛰어들면서 영향력을 확대하고 있다.

하지만 대부분 전문가들은 이 같은 ‘블랙스완’ 요소에도 불구하고 중국경제가 직면한 하반기 인플레이션 압력이 통제가능할 것이라고 전망했다.

중위안(中原)은행의 수석 이코노미스트 왕쥔(王軍)은 “중국경제의 총수요가 여전히 위축된 상태에 놓여 있기 때문에 물가가 급격한 상승세를 보일 가능성은 적다”며 “중국 식탁물가를 좌우하는 돼지고기 상승세는 무시할 수 없지만 대규모 인플레이션을 걱정할 수준은 아니다”라고 분석했다.

그는 그러면서 “올 하반기 당국의 재정확대로 투자가 활성화되면서 GDP 성장률이 6.5%대 이상을 유지할 것으로 예상되는 만큼 일각에서 나오는 스태그플레이션에 대한 우려는 기우”라고 진단했다.

완보경제연구소(萬博新經濟研究所)의 류저(劉哲) 부소장은 “당국의 환경보호강화 조치로 일부 산업재 생산이 규제를 받으면서 단기적으로 물가상승 압력에 직면할 것이다”면서도 “올해 중국의 물가상승률은 약 2%대에 머물 것”이라고 내다봤다.

화신(華新)증권의 수석이코노미스트는 장쥔(張鈞)은 “이번 인플레이션 압력은 주로 계절적 요인에 따른 것”이라면서 “하반기 당국의 인프라 투자 확대로 중국 경제가 점차 경기하강 압력에서 벗어 날 것”이라고 전망했다.

dongxuan@newspim.com