고급 브랜드와 규모 확장 여력 잠재력

월가, 내년과 내후년 이익 급증 기대

이 기사는 8월 8일 오후 3시40분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

<부동산 털고 브랜드로 승부…하얏트의 수익률 추격 시나리오①>에서 이어짐

[서울=뉴스핌] 이홍규 기자 = 올해 6월 플라야호텔앤드리조트 거래가 경량화 가속화의 상징적인 예다. 하얏트는 6월17일 플라야호텔앤리조트의 인수를 26억달러에 완료한 뒤 불과 12일 후인 29일 리조트의 부동산을 20억달러에 매각했다. 사실상 매각과 인수가 동시에 일어난 셈이다.

관련 거래 구조의 핵심은 하얏트가 리조트 브랜드와 운영권은 확보하면서도 부동산 소유 리스크는 제거하는 것이다. 부동산은 매각하면서도 리조트에 대해서는 관리계약을 체결해 관리 수수료를 받을 수 있도록 했다. 조속한 거래 추진에서 경량화 의지를 엿볼 수 있다.

이 밖에 작년 8월 하얏트는 1641개 객실을 보유한 하얏트의 네 번쨰로 큰 호텔인 하얏트리젠시올랜도를 10억7000만달러에 팔아 2021년 당시 내세운 '2024년까지 매각 목표액' 20억달러를 초과 달성하기도 했다.

◆잠재력I: 고급 브랜드

하얏트가 주목되는 또다른 이유는 원래 프리미엄에 주력하는 브랜드라는 점이다. 객실당 수익이 다른 중급 브랜드보다 훨씬 높은 만큼 경량화가 완료되면 이러한 프리미엄이 마진에 그대로 반영돼 오히려 경쟁사보다 훨씬 더 높은 수익성을 달성할 가능성도 있다.

하얏트의 2분기 실적은 고급화 전략이 여전히 작동 중임을 시사하고 있다. 2분기 하얏트의 객실당매출액(RevPAR)은 전년동기 대비 1.6% 증가했는데 이 중 럭셔리 브랜드는 5%가 넘는 증가세를 보였다.

현재 하얏트의 전체 포트폴리오에서 럭셔리와 고급 호텔의 비중은 70%를 초과한다. 2017년 이후 럭셔리 체인 객실 비중을 10%포인트나 늘렸다. 같은 기간 경쟁사가 럭셔리 비중을 유지하거나 축소한 것과 대조적이다.

◆잠재력II: 확장 여력

하얏트의 규모 확장 여력이 아직 상당하다는 점도 주목되는 이유다. 하얏트는 주요 상장 호텔사 가운데 규모가 가장 작은 편이다. 메리어트 객실 수의 5분의 1에 불과하다. 멜리우스리서치의 코너 커닝햄 애널리스트에 따르면 경쟁사들은 시장(특정 도시나 지역)당 평균 14개 호텔이 있는 한편 하얏트는 4개에 그친다.

공급을 크게 초과하는 잠재 수요에서 하얏트의 성장 여력을 엿볼 수 있다는 게 애널리스트들의 설명이다. 하얏트의 전 세계 호텔 수는 약 1350곳인 한편 로열티 회원은 5400만명이다. 회원 4만명당 호텔이 1곳뿐인 상황에서 회원들은 원하는 도시에 하얏트가 없으면 타 브랜드를 이용해야 한다.

◆이익 성장 가속 기대

하얏트의 이익은 경량화 작업의 가속화 효과에 힘입어 내년부터 급증이 예상되고 있다. 올해는 부동산 매각 이익이 작년과 같은 수준으로 반복되지는 않았고 플라야호텔앤리조트 매매 순비용이 6억달러가량 발생해 작년 대비 감소가 전망되고 있다.

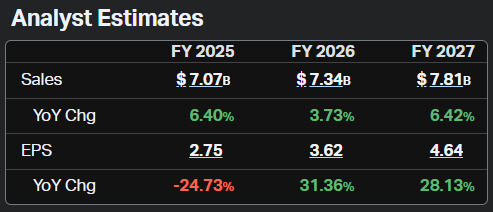

코이핀이 집계한 애널리스트 컨센서스에 따르면 하얏트의 올해 연간 순이익은 주당 2.47달러로 32% 감소가 전망되지만 내년과 내후년은 각각 3.62달러와 4.64달러로 46%와 28%의 증가율이 예상되고 있다. 연간 매출액은 5% 안팎에서 안정적인 성장이 전망된다.

메리어트나 힐튼의 이익 증가율은 하얏트보다 낮게 예상되고 있다. 컨센서스상에 반영된 메리어트의 내년과 내후년 주당순이익 예상 증가율은 각각 모두 13%인 한편 힐튼은 13%와 17%다.

현재 월가 애널리스트 사이에서는 앞으로 하얏트의 주가가 1년 안에 10%대 추가 상승할 것으로 예상되고 있다. 팁랭크스에 따르면 담당 애널리스트 13명(매수 의견 7명, 중립 6명)이 12개월 내 실현을 상정하고 제시한 목표가의 평균값은 154.55달러로 현재보다 11% 높다.

울프스프링 글로벌인베스트먼트의 마이크 스미스 포트폴리오 매니저는 "하얏트는 개선의 여지가 더 많다"며 "[경량화 전환] 실행에 성공하면 현재의 할인된 밸류에이션이 사라질 것"이라고 기대했다.

bernard0202@newspim.com