리제네론의 독점권 도전에 따른 M&A 기대

월가 KT-621 개발 낙관론에 목표주가 상향

다중 파이프라인 가치 평가와 플랫폼 신뢰성↑

이 기사는 6월 10일 오후 4시57분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

<① 키메라 테라퓨틱스, 혁신적 단백질 분해제로 피부염 시장 판도 변화 예고>에서 이어짐

[서울=뉴스핌] 김현영 기자 = 키메라 테라퓨틱스(종목코드: KYMR)의 경구용 치료제 'KT-621'이 글로벌 피부염 시장에서 기존 주사형 치료제들과 경쟁할 잠재력을 입증한 가운데 월가 주요 투자은행(IB)들이 앞다퉈 키메라 테라퓨틱스의 목표주가를 상향 조정하며 일제히 '매수'를 추천하고 있다.

모간스탠리는 KT-621이 피부염 치료제로 승인될 경우 2035년까지 연간 13억~23억 달러의 매출을 올릴 수 있을 것으로 전망했다. 이는 키메라 테라퓨틱스가 단일 약물로도 상당한 성장 잠재력을 가지고 있음을 시사한다.

9일(현지 시각) 종가인 47.16달러를 기준으로 시가총액이 30억7000만달러에 달하는 키메라의 주가는 올해 들어 17.23%, 최근 1년 사이 37.65% 각각 상승했다. 52주 최저가는 올해 4월 9일 기록한 19.45달러이고 52주 최고가는 지난해 9월 26일 기록한 53.27달러이다.

2020년 7월 기업공개(IPO) 이후 10월 92달러 근처의 고점에서 바이오테크 섹터 전반의 조정과 함께 하락했지만, 이번 임상시험 결과 발표 후 주가는 29.64달러에서 47달러 수준으로 급등했다. 그럼에도 애널리스트들은 주식이 여전히 저평가 상태라고 보고 있다.

◆ 다중 파이프라인으로 플랫폼 가치 재평가 임박

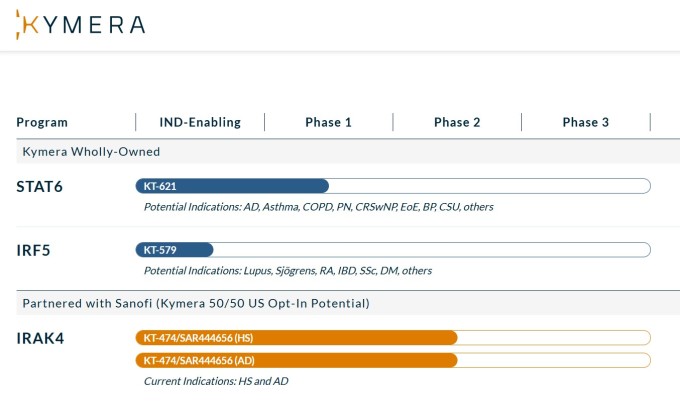

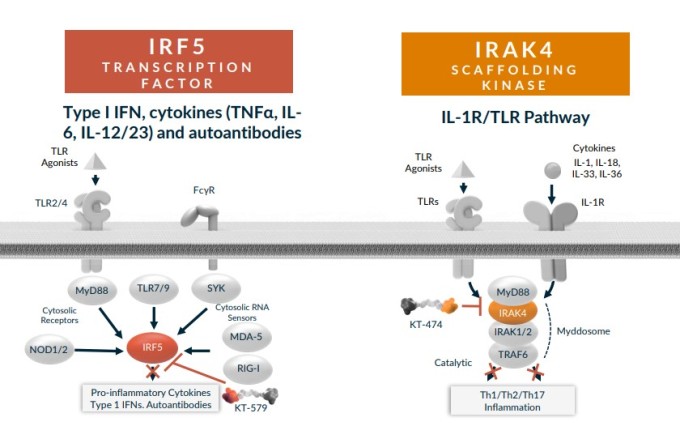

키메라의 가치는 단순히 KT-621 하나에 그치지 않는다. 회사는 염증을 유발하는 다른 두 가지 유전자(IRF5, IRAK4)에 대한 분해제도 개발 중이다. 이는 단백질 분해제 플랫폼 전체의 검증을 통해 다중 파이프라인의 가치가 재평가될 가능성을 높인다.

키메라는 사노피와 제휴하여 아토피성 피부염(AD)과 화농성 한선염(HS)이라는 피부 질환에 대해 1일 1회 경구용 IRAK4 분해제 KT-474를 개발 중이다. 지난해 7월 사노피는 안전성 및 유효성 데이터의 중간 결과를 확인한 후 두 가지 적응증에 대한 KT-474 임상시험을 2b상 시험으로 확장했다.

2015년 9월 설립되어 미국 매사추세츠주 워터타운에 본사를 두고 있는 키메라는 질병을 유발하는 단백질을 분해하는 소분자 치료제를 발견하고 개발하는 바이오 제약 회사다. 단백질 분해제는 특정 문제를 일으키는 유전자의 온 스위치 역할을 하는 단백질을 차단할 수 있어 암과 자가 면역 질환에 대한 좋은 치료제가 될 수 있다.

◆ 7억7천만달러 현금으로 2028년까지 안정 운영

키메라는 2025년 3월 기준 7억7500만 달러의 현금을 보유하고 있어 2028년까지 안정적인 사업 운영이 가능하다. 회사는 최근 일부 프로젝트를 중단하여 자금 효율성을 높였으며, 이는 투자자들에게 재무 안정성에 대한 확신을 주고 있다.

지난해 10월 31일 마이놀피 CEO는 "상당한 수요가 있고 상업적 기회가 분명한 대규모 환자 집단을 위한 프로그램에 우선순위를 두고 면역학 연구에 자원과 노력을 집중하기로 했다"며 종양학(암) 분야에서 자가면역 질환으로 초점을 전환하는 배경을 설명한 바 있다.

대부분의 상장 바이오테크 기업들이 현금 소진에 대한 우려를 받고 있는 가운데 키메라의 탄탄한 재무 기반과 현명한 자금 운용은 투자 위험도를 크게 낮추는 요소로 작용하고 있다. 씨티 애널리스트는 키메라의 재정에 주목하며 2028년 상반기까지 예상되는 건전한 현금 보유량은 회사의 지속적인 연구 개발 노력을 뒷받침한다고 진단했다.

◆ 4분기 환자 데이터 공개, 추가 모멘텀 기대

키메라의 다음 주요 이벤트는 오는 4분기 아토피 피부염(AD) 환자를 대상으로 한 KT-621의 1b상 연구 결과 발표다. 현재까지의 결과가 건강한 지원자(HV)를 대상으로 한 것이었다면, 실제 환자들에서의 효과와 안전성 데이터는 투자자들에게 더욱 구체적인 확신을 줄 것으로 예상된다.

키메라는 2025년 말과 2026년 초까지 아토피 피부염과 천식 환자를 대상으로 2b상 임상시험을 시작할 계획이다. 현재 진행 중인 별도의 연구는 KT-621의 개발을 가속화하고 여러 Th2 피부과, 위장병학 및 호흡기 적응증에 대한 후속 병행 3상 등록 연구를 위한 용량 선택을 가능하게 할 전망이다.

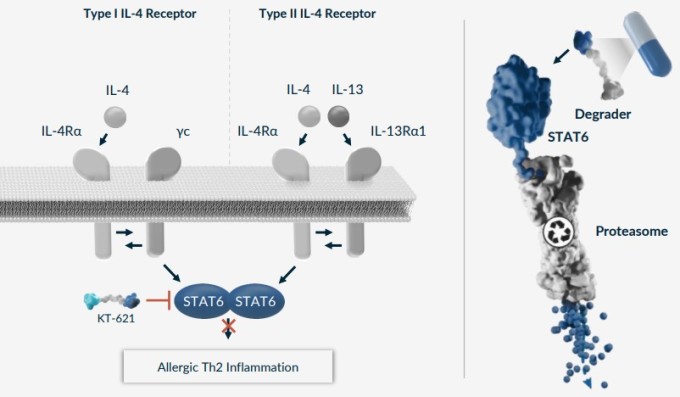

◆ 피부염·천식·COPD 동시 공략, 블록버스터 잠재력

KT-621의 작용 메커니즘은 피부염뿐만 아니라 천식과 만성 폐쇄성 폐질환(COPD) 등 다양한 Th2 염증 관련 질환에 적용될 수 있다. 이는 단일 약물로 여러 적응증을 동시에 공략할 수 있는 블록버스터 잠재력을 의미한다.

구겐하임의 슈미트 애널리스트는 키메라의 단백질 분해제 약물이 이 세 가지 주요 질환 영역 모두에서 가능성을 보여준다고 평가했다. 이는 KT-621의 상업적 가치를 크게 확대시킬 수 있는 요소다.

◆ 단백질 분해제 플랫폼 검증으로 선점 효과 확보

경구용 약물로 STAT6에 도달한 것은 업계에 이정표가 될 것이라고 마이놀피 CEO는 강조했다. 키메라는 단백질 분해제에 대한 베팅에서 위험을 제거할 수 있게 되었으며, 이는 플랫폼 전체의 신뢰성을 높이는 결과를 가져왔다.

단백질 분해제 기술 경쟁에서 1년 정도 앞서 나가는 키메라의 선점 효과는 시장 지배력 확보에 유리한 위치를 제공하고 있다. 특히 STAT6라는 어려운 타겟을 성공적으로 공략함으로써 기술력에 대한 검증을 받았다는 점이 중요하다.

◆ M&A 대상 부상 가능성, 리제네론 100억 달러 매출 위협

RBC 캐피털의 브라이언 에이브러햄스 애널리스트는 리제네론 파마슈티컬(REGN)에 대한 분석에서 흥미로운 시각을 제시했다. 리제네론이 결국 듀피젠트에 대한 독점권을 잃게 되면 연간 매출에 100억 달러의 구멍이 생길 수 있다는 것이다.

에이브러햄스는 리제네론이 보유한 180억 달러의 현금 중 일부가 키메라와의 사업 개발 계약에 사용될 수 있다고 언급했다. 이는 키메라가 향후 인수합병(M&A) 대상으로 부상할 가능성을 시사하는 대목이다.

듀피젠트의 아성에 도전할 수 있는 경구용 치료제를 보유한 키메라는 기존 빅파마들에게 매력적인 인수 대상이 될 수 있다. 특히 주사제의 한계를 극복하고 더 넓은 환자층에게 접근할 수 있는 경구용 제제의 가치는 상당하다.

◆ 차세대 단백질 분해제 혁신의 선두주자

키메라 테라퓨틱스는 수년간 실패했던 STAT6 타겟을 정복하고, 주사제 시대를 종료시킬 수 있는 경구용 치료제를 개발했으며, 안전성 우려까지 해결한 혁신적 치료제를 선보였다.

씨티의 애널리스트들은 KT-621의 성능이 Th2 매개 질환 치료 패러다임의 변화로 이어져 주사형 생물학적 제제에 대한 편리한 경구 대안을 제공할 수 있다고 전망한다.

연간 150억 달러 규모의 피부염 시장에서 시작하여 천식, COPD 등으로 확대될 수 있는 성장 잠재력, 월가의 만장일치 '매수' 투자의견과 목표주가 상향 조정, 탄탄한 재무 기반, 그리고 M&A 가능성까지 고려할 때 키메라는 장기 투자 가치가 높은 기업으로 평가받고 있다.