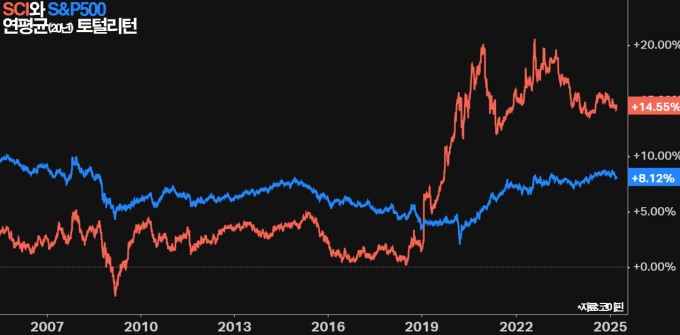

주가 연평균 수익률 15%, S&P500 8% 2배가량

북미 최대 상조회사, 성숙 산업에서 높은 이익률

이 기사는 3월 20일 오후 4시31분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 이홍규 기자 = 미국 상조회사 서비스코퍼레이션 인터내셔널(SCI, 종목코드 동일)이 주식시장의 극심한 시세 변동성 속에서 도피처가 될 이른바 '전천후' 주식으로 불리고 있다. 과거 20년 동안 주가가 연간으로 하락한 경우는 딱 3번으로 이 중 금융위기 당시를 제외하면 최대 낙폭이 1%에 불과했다. 최근까지 10년 연속 배당금을 증액한 가운데 월가에서는 1년 안에 20%대 상승폭의 실현을 점친다.

1. 연간 수익률 S&P500 2배

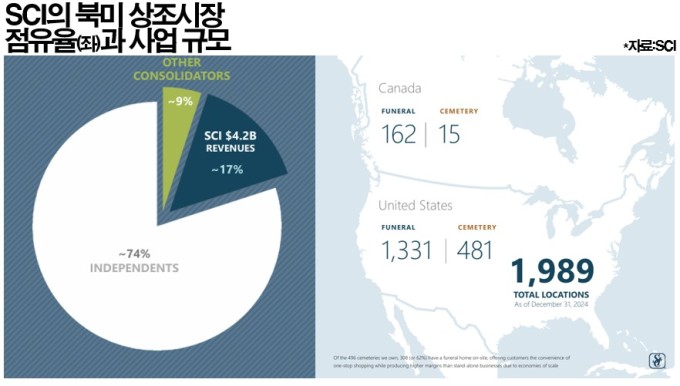

SCI는 미국과 캐나다 통틀어 북미 최대 상조 회사로 불린다. 북미 점유율이 약 17%로 2위 업체 매출액의 10배가량이다. ①장례(작년 연간 매출액의 56%)와 ②묘지(44%) 등 2가지 사업을 경영의 축으로 삼는다. ①에서는 시신 안치나 운구를 비롯한 전통 장례 의식이나 추모 및 화장 서비스를 제공하고 ②에서는 묘지부지 판매나 묘지 관리, 추모공원 운영 등의 활동을 전개한다.

|

|

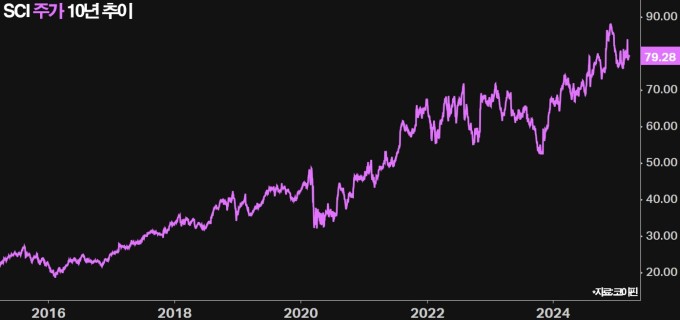

SCI 주가는 현재 79.28달러로 올해 들어 약보합권이다. SCI와 함께 전천후 주식으로 불리며 연초 이후 12% 상승 중인 폐기물 관리업체 웨이스트매니지먼트(WM)와 비교하면 실망을 살 법도 하지만 장기적으로 보면 이야기가 다르다. 지난 20년 동안 연간 하락 횟수가 단 3번에 그치고 2008년 금융위기 당시를 빼면 2번 중 최고 낙폭이 2022년 1%에 그친다. 차트상 장기적인 상승 추세의 유지가 읽힌다.

☞금융위기 때도 흔들림 없었다…웨이스트, 월가의 급락장 도피처①

☞금융위기 때도 흔들림 없었다…웨이스트, 월가의 급락장 도피처②

과거 20년 동안의 수익률은 더욱 고무적이다. SCI의 지난 20년 누적 총수익률(토털리턴)은 1416%(원래 투자액의 15배)로 주가지수 S&P500의 377%의 4배가량이다. 연평균으로 따지면 SCI의 수익률은 약 15%로 S&P500 8%의 2배가량이다. 연평균 수익률이 15%라는 것은 투자금이 약 5년마다 2배가 됐다는 이야기다. 상조라는 안정적인 사업 특성과 관련 산업에서 1위를 가능하게 한 근본적인 강점이 수치에서 드러나는 셈이다.

2. "높은 이익률"

상조 산업의 특성은 SCI가 전천후 주식으로 불리는 배경이다. 사망자의 발생은 경제 상황과 상관없이 계속 일어나는 불가피한 현실이고 경기가 좋지 않아 사람들이 지출을 줄이는 불황기에도 고인을 위한 장례는 필수 서비스로 간주된다. 고급 옵션이나 추가 서비스 지출은 줄일 수 있어도 기본 절차를 생략하는 경우는 드물다. 이런 까닭에 SCI는 비교적 안정적인 실적 유지가 가능하다.

|

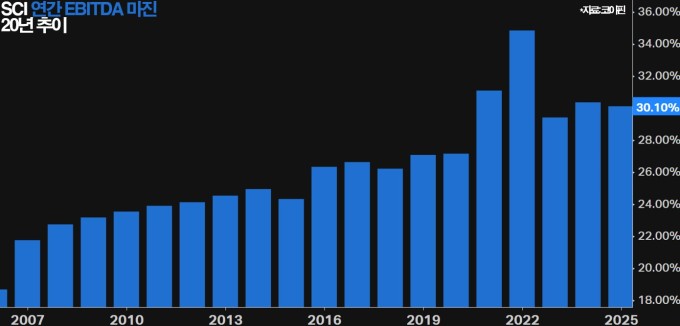

상조 산업은 성숙 분야이고 사망률이 주가지수처럼 급격하게 상승하는 게 아닌 만큼 성장성은 제한적이지만 SCI는 이 중에서도 비교적 견고한 성장세와 높은 이익률을 자랑한다. 작년까지 5년 동안 SCI의 연평균 매출액 증가율은 5%대로 S&P500의 약 6%와 대동소이하면서도 이익 지표인 EBITDA(영업이익에다가 감가상각비를 더한 값)의 연평균 증가율은 약 8%를 기록했다.

또 매출액 대비 EBITDA로 본 이익률은 작년 30%를 기록해 S&P500 기업들의 평균 20%대를 크게 앞섰다. 또 5년 연평균 잉여현금흐름 증가율은 7%를 기록했다. 성숙 산업인 상조 산업에서 잉여현금흐름 증가율 7%는 상당히 견실한 성과라는 평가가 나온다. 부지와 장례식장, 화장시설 등 고정자산 비중이 커 유지보수와 현대화에 지속적인 자금 투입이 필요한 까닭이다.

|

3. 규모의 경제성

SCI가 성숙한 산업에 종사하면서도 경쟁사가 많은 상조 시장에서 높은 이익률을 유지할 수 있는 가장 큰 이유는 규모의 경제성이다. SCI는 미국 45개주와 캐나다 8개주에 걸쳐 1493곳의 장례식장과 496개의 묘지를 운영하는 대형 기업이자 1위 업체이기 때문에 여러 지점들과 운송이나 인력 같은 자원 공유가 가능하고 장례용품 조달 등에서 비용 절감이 가능하다.

▶②편에서 계속

bernard0202@newspim.com