양자 칩 '획기적 돌파구'

이익 전망 '장밋빛'

이 기사는 3월 13일 오후 1시44분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 월가는 마이크로소프트(MSFT)가 개발 중인 인공지능(AI) 모델이 강력한 성장 동력으로 부상할 것으로 기대한다.

업체의 주가가 52주 최저치에 거래되는 틈을 타 비중을 늘리는 전략을 추천하는 배경에도 중장기 성장 가능성이 자리잡고 있다.

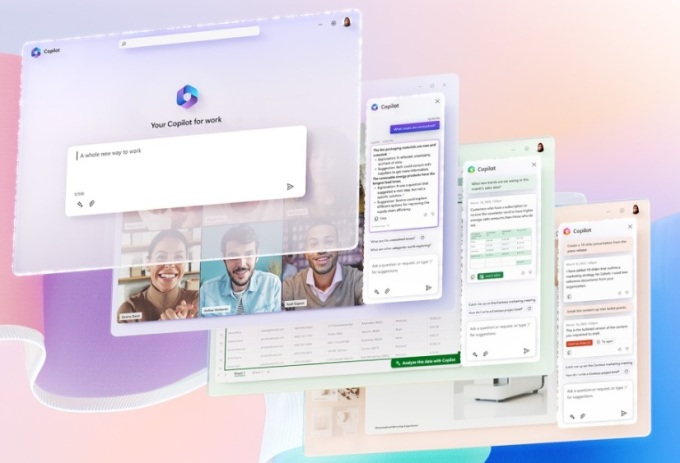

주요 외신에 따르면 마이크로소프트는 내부적으로 개발 중인 인공지능(AI) 모델 MAI를 다양한 작업과 환경 속에서 시험하고 있다. 성능 테스트에는 코파일럿 브랜드 인공지능(AI) 비서의 기능을 구동하는 것까지 포함됐다. 코파일럿은 다양한 사용자들의 광범위한 질의를 처리하는 한편 문서 작업 중이거나 화상 회의중인 이용자들에게 구체적인 의견을 제공하도록 설계됐다.

업체는 이와 별도로 '추론 모델'을 개발 중인데, 한층 더 복잡한 질문에 대응하고 인간과 같은 문제 해결 능력을 보여주도록 설계됐다고 소식통은 전했다.

오픈AI와 앤트로픽, 알파벳 등 빅테크의 각축전에 뛰어든 동시에 오픈AI의 o1 추론 모델을 자사의 코파일럿 제품에 통합했다.

주요 외신들은 MAI 모델 개발을 통해 마이크로소프트가 오픈AI에 대한 의존도를 줄일 수 있을 것으로 예상한다.

양측의 관계가 IT 업계에서 논란의 대상이 된 가운데 마이크로소프트는 130억달러를 투자한 오픈AI와 거래 조건을 최근 재협상 했고, 이에 따라 일부 비즈니스에 대해 다른 클라우드 컴퓨팅 경쟁사의 서버를 사용해 서비스를 구동할 수 있게 됐다. 이 같은 내용의 계약은 2030년까지 유효하다.

골드만 삭스는 보고서를 내고 "마이크로소프트가 인공지능(AI) 시장 성장에 반사이익을 얻을 수 있는 유리한 입지를 점하고 있다"며 "IT 섹터에서 가장 유망한 종목 가운데 하나"라고 강조했다.

번스타인은 보고서에서 "클라우드 사업 분야에서 경쟁력을 입증한 마이크로소프트가 고성능 생성형 인공지능(AI) 추론과 앱의 접목을 통해 인공지능(AI) 부문에서도 두각을 나타내는 모습"이라고 전했다.

인공지능(AI)에 대한 대규모 투자가 충분한 이익을 창출하지 못한다는 지적이 최근 주가 하락의 결정적인 변수로 작용했지만 투자은행(IB) 업계는 여전히 낙관론을 유지하는 모습이다.

스티펠은 보고서를 내고 마이크로소프트의 투자 의견을 '매수'로 유지한 한편 목표주가를 515달러에서 475달러로 낮춰 잡았다.

보고서는 "애저 사업 부문이 30%에 달하는 성장을 보이는 한편 생성형 인공지능(AI) 사업 부문도 두 자릿수의 매출 및 이익 성장을 달성할 전망"이라며 "다만, 자본 지출이 250억~300억달러 늘어날 가능성을 반영해 목표주가를 내렸다"고 설명했다.

미국 온라인 투자 매체 식킹알파는 마이크로소프트가 거대한 경제적 해자를 구축한 동시에 새로운 성장 모멘텀을 확보했다고 판단, 적극적인 매수를 추천했다.

글로벌 기업들은 이미 마이크로소프트의 인공지능(AI) 솔루션을 도입, 경영 혁신을 추진하고 있다. 투자자들은 도입 속도가 느리다고 불평하지만 애저 AI 서비스부터 마이크로소프트 365 코파일럿까지 관련 솔루션으로 경영 성과를 낸 성공 사례가 꼬리를 물고 있다.

독일의 에너지 인프라 업체 E.ON이 마이크로소프트의 인공지능(AI) 시스템을 통해 복잡한 그리드를 실시간으로 관리하는 한편 생산성과 효율성을 높였다고 밝혔다.

KPMG 호주와 맥도날드 차이나, 어도비, 액센추어 등 수 백개의 국내외 기업들이 업체의 인공지능(AI) 사업 부문 고객들이다.

업체가 2월 공개한 양자 컴퓨터 칩에 대해서는 월가와 IT 업계의 의견이 엇갈린다. 소위 '꿈의 기술'로 통하는 양자 컴퓨팅 기술의 진일보라는 자체 평가에 기대와 회의론이 혼재한다.

마이크로소프트는 양자 컴퓨팅 칩 마요라나 원(Majorana 1)이 업계 최초로 위상(topological) 큐비트(qubit, 양자를 의미하는 quantum과 bit의 합성어)를 탑재했기 때문에 우월한 칩이라고 주장한다. 위상 큐비트는 보다 안정적이고, 전통적인 큐비트에 비해 오류가 적은 것으로 알려져 있다.

마요라나 원은 구글이나 아마존의 양자 칩과 달리 초전도 큐피트를 사용하지 않고, 마요라나 제로 모드로 불리는 독특한 양자 상태를 사용해 보다 안정적인 시스템을 목표로 큐비트를 설계했다.

보다 안정적인 큐비트란 하나의 논리 큐비트 당 필요한 물리 큐비트의 수가 더 적다는 의미다. 마이크로소프트는 마요라나 원에 불과 8개의 큐비트를 탑재했지만 100만개로 확장 가능하도록 설계됐다고 전했다. 다만, 회의론자들은 이 같은 확장성이 실제로 입증되지 않았다고 지적한다.

미국 반도체 업체 램버스는 마요라나 원 칩이 양자 컴퓨팅에서 주목할 만한 혁신이지만 마이크로소프트가 추구하는 소위 '큐비트 확장성'을 실현할 경로를 발견했는지 여부는 시간이 말해 줄 것이라고 말했다.

비즈니스 인사이더에 따르면 아마존의 양자 테크놀로지 사업 책임자 사이먼 세베리니도 마이크로소프트의 마요나라 원을 깎아 내렸다.

앤디 제시 최고경영자(CEO)에게 보낸 이메일에서 마요라나 원을 양자 컴퓨팅 기술의 획기적인 돌파구로 보기는 어렵다고 주장한 것.

논란이 뜨겁지만 마이크로소프트가 마요라나 원을 공개하면서 월가에 양자 컴퓨팅을 둘러싼 기대가 재점화됐고, 관련 종목들이 상승 탄력을 받았다.

관련 기술 개발이 아직 초기 단계에 머무는 실정이지만 장기적인 성장과 경제적 파급 효과에 대한 기대는 작지 않다.

보스턴 컨설팅 그룹은 보고서를 내고 양자 컴퓨팅이 전세계에 4500억~8500억달러에 달하는 경제적 가치를 창출할 것이라고 내다봤다. 다른 한편에서는 10년 뒤인 2035년까지 양자 컴퓨팅의 경제적 가치 창출이 1조달러에 이르는 시나리오를 제기했다.

구글을 필두로 관련 기술 개발에 뛰어들 빅테크 가운데 최종 승자를 정확히 예측하기는 어렵지만 마이크로소프트가 시장을 선점하기 위해 공격적인 행보를 취하는 데 월가는 의미를 둔다. 장기적인 시장 전망이 적중할 경우 마이크로소프트가 주요 빅테크와 함께 새로운 성장 동력을 확보할 수 있다는 설명이다.

월가는 2025 회계연도 마이크로소프트의 주당순이익(EPS)이 13.15달러를 기록, 전년 대비 11% 늘어날 것으로 예상한다. 2026 회계연도에는 이익 성장이 14%로 상승하며 주당 14.95달러의 이익을 낼 전망이다.

미국 금융 매체 포브스는 380달러 선까지 떨어진 마이크로소프트의 주가가 밸류에이션 측면에서 매력적인 수준이라고 판단했다. 다만, 단기적으로 변동성이 높을 것이라는 전망이다.

shhwang@newspim.com