"인플레·연준 정점 가능성 보여주는 결과"

금리 선물 시장 12월 0.50%p 인상 가능성 50%→80%

[휴스턴=뉴스핌] 고인원 특파원= 지난달 미국의 물가 상승세가 예상보다 둔화되며 8% 아래로 내려섰다. 전년대비 상승률은 올해 1월 이후 최저로 떨어졌다.

마침내 미국에서 인플레이션이 정점을 찍었을 가능성을 보여주는 수치가 발표됨에 따라 미 연방준비제도(Fed·연준)의 속도 조절론에도 무게가 실릴 것으로 보인다.

미 노동부는 10일(현지시간) 10월 헤드라인 소비자물가지수(CPI)가 전년 동월 대비 7.7%, 전월 대비로는 0.4% 올랐다고 밝혔다. 전년비 7.9%, 전월비 0.6% 상승을 예상한 시장 전망치(월스트리트저널, 다우존스)도 모두 밑돌았다.

9월 CPI가 전년 대비 8.2% 올랐던 것이나 6월 9%를 찍었던 데 비하면 확연하게 둔화된 것이다. 전년비 상승률(7.7%)은 올해 1월 이후 9개월 만에 최저치기도 하다. 마침내 미국에서 인플레이션이 정점을 찍었을 것이란 기대에 힘을 실어주는 결과다.

10월 CPI는 전월 대비로도 0.4% 오르는 데 그쳤다. 9월과는 동일한 상승률이다.

변동성 높은 식품과 에너지를 제외한 근원 CPI 수치 역시 모두 시장 전망치를 밑돌아 인플레 정점 기대감을 키웠다.

지난달 근원 CPI는 전년 대비 6.3%, 전월에 비해서는 0.3% 올랐다. 9월의 수치(전년비 6.6%, 전월비 0.6%)나 시장 전망치(6.5%, 0.5%)를 모두 밑돌았다.

넷워스트의 존 브릭스 애널리스트는 CNBC에 "(이날의 수치는) 인플레이션 정점, 연준 (긴축) 정점 가능성을 보여준다"면서 "연준이 한번에 0.75%포인트 올리는 공격적인 금리 인상을 단행하기보다는 속도 조절에 나설 것"이라고 평가했다.

에너지와 식품지수(food at home index) 물가 오름세가 다소 누그러졌으나, 주거비는 여전히 가파른 오름세를 이어가며 전체 수치를 견인했다.

지난달 에너지 물가(휘발유, 천연가스, 전기세 등 포함)는 전년 동월보다 17.6% 올랐다. 9월 19.8% 오른데 비하면 상승세가 다소 둔화했다.

식품지수 역시 전년 동월보다 12.4% 오르며 40년만의 최고치를 기록했던 8월(13.5%)에서 상승세가 한풀 꺾였다.

다만 주거비는 여전히 가파른 오름세를 이어가며 전체 수치를 견인했다. 주거 비용은 전월보다 0.8% 올라 1990년 8월 이후 최대폭 상승을 기록했고, 전년 동월 대비로도 6.9%로 여전히 높은 상승률을 기록했다.

◆ 미 주가지수 선물·대형 기술주 급등...국채금리는 속락

예상보다도 둔화한 인플레이션 수치에 시장도 환호했다.

미 증시 개장 전 0.1~0.3% 소폭 오르던 주가지수 선물도 일제히 상승폭을 확대했으며, 장기 금리에 민감하게 움직이는 대형 기술주도 급등하고 있다.

미 동부시간 오전 9시 10분 기준 다우존스지수 선물은 760포인트 이상 급등하며 2% 넘게 상승폭을 확대했고, S&P500과 나스닥100 선물 역시 각각 3~4%대 급등 중이다.

금리 인상 정점 기대에 대형 기술주가 두드러진 상승세를 보이고 있다. 엔비디아(NVDA)와 테슬라(TSLA)는 각각 5% 이상, 세일즈포스(CRM)와 애플(AAPL)은 각 3~4% 오르고 있다.

미 국채 10년물 금리는 CPI 발표 직후 18bp(1bp=0.01%포인트) 급락한 3.946%까지 풀썩 떨어지며 4% 아래로 밀렸다. 연준의 금리에 보다 민감한 2년물 금리 역시 23bp 이상 하락하며 4.395%를 가리켰다.

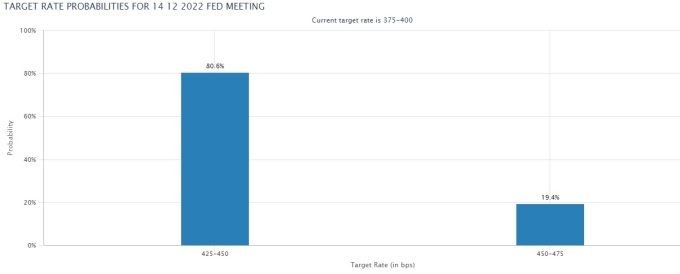

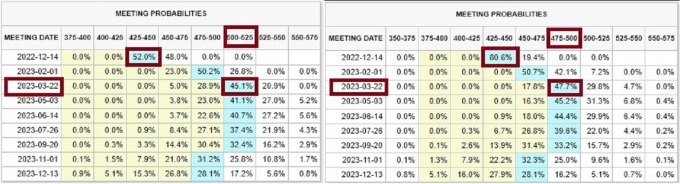

◆ 금리 선물 시장 12월 0.50%p 인상 가능성 80.6%, 내년 3월 금리 전망치 4.75~5%

시장에서도 연준의 속도 조절 가능성을 빠르게 반영하고 나섰다.

현재 연방기금(FF) 금리 선물 시장에서 연준이 12월 기준금리를 50bp(0.75%) 인상할 가능성을 80.6%로 반영하고 있다. 발표 전 52%이었던 데서 급등한 것이다.

또 이제 선물시장 트레이더들은 연준이 내년 3월까지 기준금리를 4.75~500%로 끌어올릴 것으로 반영(47.7%)하고 있는데, 발표 전 5.00~5.25%(45.1%)까지 인상이 유력했던 되서 25bp 낮아진 것이다.

koinwon@newspim.com