예년보다 적지 않다는 정부...실제로는 최근 5년중 가장 적어

주택 유형·매물 부족 시장 상황 검토해야

[서울=뉴스핌] 박우진 기자 = "올해 입주 물량이 전국 46만호, 서울 8만3000호로 각각 평년 수준을 유지하고 있다"

홍남기 부총리가 지난 28일 '부동산 관계부처 합동브리핑'에서 이같이 밝히면서 공급부족이 아니다라고 주장했다.

하지만 입주물량 통계를 놓고 정부가 실제적인 실수요자들의 상황을 고려치 않은채 잘못된 판단을 내리고 있다는 지적이 나온다.

정부는 올해 전국 입주물량이 예년에 비해 적지 않음을 내세워 수요와 공급 요인에 따른 가격불안은 없다고 내다봤다.

입주 물량에는 수요자들의 선호가 적은 비아파트도 포함된데다 기존 주택의 매물이 적은 시장 상황을 볼 때 입주 물량이 충분하고 시장이 안정됐다 보기는 어렵다는 의견이 나온다.

◆ 수요자의 질적 요건·시장 상황 고려없이 공급 충분하다는 정부

29일 정부와 부동산업계에 따르면 실수요자와 시장 상황을 외면한채 정부가 수급 요인에 따른 집값 불안은 없다는 판단을 내린 것으로 나타났다.

홍남기 부총리는 올해 전국 입주물량이 46만가구이며 서울은 8만3000가구로 예상했다. 전국 단위 물량은 지난해 47만가구보다는 소폭 줄어들었지만 과거 10년 평균 주택입주물량(46만9000가구)과 비교했을 때 비슷한 수준으로 진단했다.

|

여기에 수요 측면에서도 지난해 수도권 가구수가 33만가구 늘었던 것에 비해 올해는 5월까지 지난해 같은기간의 절반인 7만가구 증가에 그쳐 수급불안에 따른 집값 불안은 없다고 평가했다.

하지만 정부의 입주물량 통계에는 실수요자들의 주택 선호도등이 반영되지 않아 통계 자체로 시장 상황이 낫다는 판단을 내리기에는 무리가 있어 보인다.

입주물량은 아파트 외에도 공공분양·사전청약과 오피스텔·도시형생활주택 등 비아파트 및 임대물량과 30가구 미만 일반공급 물량까지 포함된다. 전체 입주물량 중 올해 아파트의 입주물량은 32만2000가구(70%)로 나머지 13만8000가구(30%)는 비아파트다.

실수요자의 대다수가 대단지 아파트를 선호하는만큼 입주물량이 많다는 이유로 시장 안정과 주거질 향상을 내세우기에는 한계가 있다.

윤지해 부동산114 수석연구원은 "정부가 예상한 입주물량에는 비아파트도 적지 않다"며 "입주물량이 많아 보이지만 아파트를 선호하는 수요자들의 요구를 감안하면 물량이 충분하다고 볼 수는 없다"고 말했다.

입주물량 외에 기존 주택들의 매물 상황을 볼 때 시장 전체의 수급이 안정됐다고 보기는 어렵다는 의견도 있다. 정부의 양도세 중과 규제와 임대차3법 도입의 영향으로 매매와 전세 시장에서 기존 주택에 대한 매물은 수요에 비해 부족한 상태다. 재고주택의 부족은 실수요자들이 더욱 신규 입주물량으로 더욱 몰려드는 현상을 낳게 된다.

송승현 도시와경제 대표는 "세금과 규제로 재고주택이 시장에 나오지 않으면서 신규 입주물량으로 수요가 쏠리는 현상이 심해지고 있다"며 "이러한 시장 상황을 볼 때 입주물량이 많다고 보기는 어렵다"고 말했다.

◆ 수급불안 없다고 했지만...입주물량도 최근 5년 중 가장 적어

입주물량이 예년보다 적지 않다는 정부의 판단도 최근 4~5년 간 통계와 비교했을 때 실제와는 다른 것으로 나타났다.

최근 4년간 입주물량을 살펴보면 2018년 63만가구를 기록한 후 ▲2019년 52만가구 ▲2020년 47만가구로 매년 입주 물량이 줄어들었다.

실수요자들이 선호하는 아파트 입주물량도 올해가 최근 5년새 가장 적은 것으로 나타났다. 부동산 정보업체 직방에 따르면 올해 임대주택을 제외한 30가구 이상 아파트 입주물량은 22만3078가구로 지난해(27만5850가구)보다 크게 줄었다. 2018년 38만6380가구를 기록한 이후 3년 연속 감소했다.

|

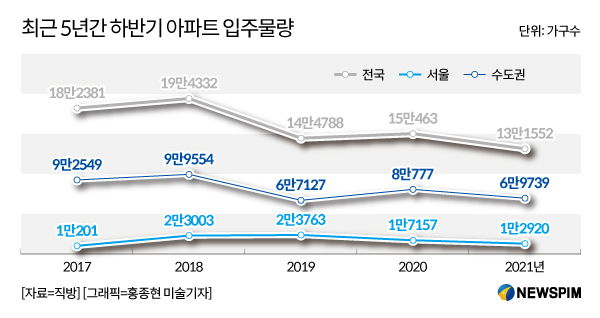

하반기 아파트 입주물량만 봤을 때도 올해는 예년에 비해 적었다. 올해 하반기 전국 아파트 입주물량은 13만1552가구로 지난해(15만463가구)보다 줄었고 5년간 물량 중에서 가장 적다.

입주물량 자체도 적은 상황으로 볼 때 올해 하반기 집값 역시 안정세를 보이기는 어려울 것으로 보인다. 금리나 가격 급등에 따른 피로감등이 변수가 될 수도 있으나 공급이 충분치 않은데다 수요 유입도 이어지는 추세여서 집값 안정으로 이어지기는 어렵다는 것이다.

함영진 직방 빅데이터 랩장은 "금리인상 전망과 가격 상승에 따른 피로감에 거래량은 줄겠지만 상승 흐름이 꺾이지는 않을 것"이라면서 "중저가 단지들과 교통망 확충 이슈가 있는 곳과 지방 주요도시를 중심으로 수요 유입이 이어지며 집값 상승세가 지속될 것"이라고 말했다.

krawjp@newspim.com