"조정 시 매수 보다 주식 비중 줄이는 걸 고려해야"

[서울=뉴스핌] 김형락 기자 = 코스피가 또 다시 2000포인트(P) 아래로 내리면서 빚을 내 주식을 산 개인 투자자들 손실이 불어나고 있다. 코스피와 코스닥은 연초 대비 마이너스(-) 성과를 내고 있지만, 신용거래 잔액은 여전히 높은 수준을 유지하고 있어서다.

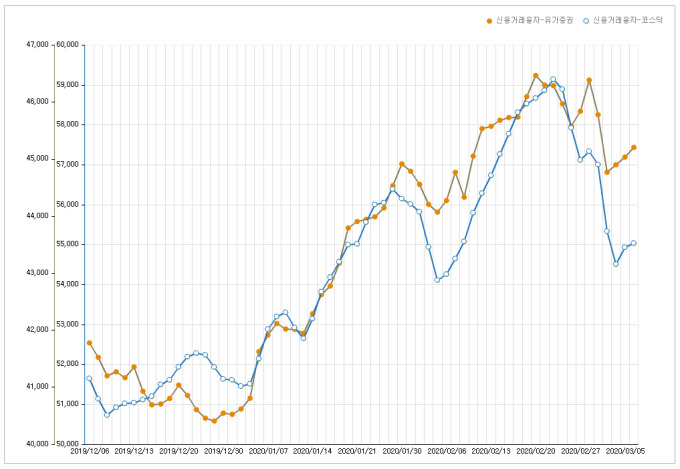

10일 금융투자협회에 따르면 지난 6일 기준 국내 주식시장 신용거래 융자 잔액은 10조247억원(코스피 4조5207억원, 코스닥 5조5039억원)으로 나타났다. 올 초 보다 8174억원(코스피 4589억원, 코스닥 3585억원) 증가한 금액이다.

연초 대비 증가한 신용 융자 잔액은 증시 하락 때마다 잠재 매물로 나올 수 있는 상황이다. 지난 6일 기준 코스피, 코스닥 신용 융자 잔액은 연초 대비 11.30%, 6.97% 증가했다.

앞서 지난달 28일 코스피가 올해 처음으로 2000선을 내줬을 때(1987.01P 마감), 주식 매매 결제일(D+2)인 지난 3일 기준 신용거래 융자 잔액은 전일 대비 2683억원(코스피 1009억원, 코스닥 1674억원) 줄었다. 올 들어 가장 큰 감소 폭이다.

전날 다시 한 번 코스피가 1954.77P까지 내리며 연초 대비 10% 넘게 떨어졌다. 같은 기간 코스닥도 연초보다 8% 떨어진 614.60P를 기록했다.

최석원 SK증권 센터장은 "남아있는 신용 융자 잔액은 주가가 내릴 때마다 해당 종목 매도를 압박하는 물량으로 나올 것"이라며 "전날 하락으로 일부 종목에서는 반대매매가 시작 됐을 것"이라고 말했다.

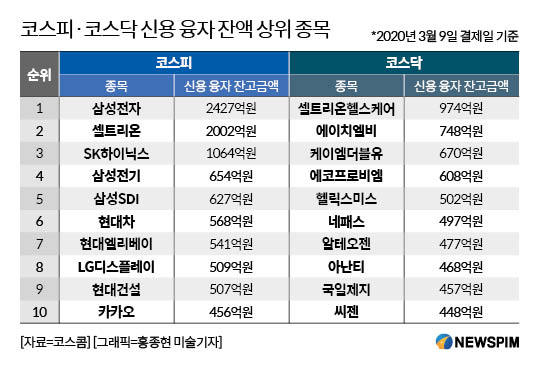

신용 융자 잔액 상위 종목은 올해 개인 매수세가 몰린 코스피, 코스닥 대형주로 나타났다. 지난 9일 기준 코스피 신용 융자 잔액 상위 종목은 삼성전자(2427억원), 셀트리온(2002억원), SK하이닉스(1064억원) 등이다. 코스닥은 셀트리온헬스케어(974억원), 에이치엘비(748억원), 케이엠더블유(670억원), 에코프로비엠(608억원) 등이다.

신용 융자 잔액은 투자자가 주식을 살 목적으로 증권사에서 신용으로 빌린 돈이다. 대개 투자자는 매수 금액의 40%를 보증금으로 내고, 나머지 60%는 증권사로부터 빌리는 구조다.

보통 주식시장이 활황일 때 신용공여가 는다. 투자자들이 돈을 빌려서라도 주식을 사고자 하기 때문이다. 반대로 개인이 빌린 투자금을 갚거나, 증권사가 담보로 잡은 주식을 파는 반대매매를 진행하면 신용 융자가 준다. 증권사는 담보로 잡은 주식 가치가 평균 대출금액의 140%를 밑돌면, 차액만큼 임의로 매도할 수 있다.

올해 개인 투자자들은 코스피 대형주들을 대거 사들이며 상승장에 베팅했다. 올 초부터 전날까지 총 16조3486억원 순매수를 기록했다. 개인 순매수 상위종목은 삼성전자(4조1584억원), 삼성전자우(1조1344억원), KODEX 레버리지 ETF(1조330억원)다. 반면 기관과 외국인은 각각 9조4106억원, 7조8350억원 순매도로 대응했다.

레버리지 ETF는 일반 ETF와 달리 투자자산(또는 기초자산)의 등락률 2배만큼 수익률이 움직인다. 투자자산 상승률의 2배 가량 수익을 낼 수 있는 상품이지만, 투자자산 가치가 하락하면 손실도 2배로 커진다.

코로나19(신종 코로나바이러스 감염증) 글로벌 확산에 따른 불안과 유가 급락 여파로 글로벌 증시와 함께 국내 주식시장도 조정장에 들어서며 개인 투자자들의 기대와 다른 시장 상황이 펼쳐지고 있다.

전문가들은 손실을 만회하기 위한 공격적인 저가매수에 신중해야 한다고도 조언했다.

최 센터장은 "올해 주가 떨어지면 나타나는 투자자 반응이 '떨어질 때 사면 수익을 낼 수 있다'는 생각"이라며 "이러한 투자심리가 신용 융자 잔액과 함께 개인 순매수 누적량을 늘렸다"고 진단했다.

이어 "정확히 저점을 찾아 매수하면 손실을 만회할 수 있다는 생각을 가질 수 있지만, 지금 주식시장은 조정 시 매수(Buy the Dips) 전략이 평소 때보다 더 큰 모험으로 작용할 수 있는 상황"이라며 "신용을 늘리기보다는 3월 주식시장을 지켜보며, 손실 폭을 줄이는 차원에서 주식 비중을 조금씩 줄이는 걸 생각해봐야 한다" 언급했다.

코로나19라는 전염병이 어디까지 퍼지고, 과연 각국 정부가 이를 통제할 수 있을지 예상하는 건 본질적으로 불확실성 클 수밖에 없다는 판단에서다.

rock@newspim.com