아리송 현대차·사각지대 태광은 2곳 늘어

금융보험사·공익법인·해외계열사 활용↑

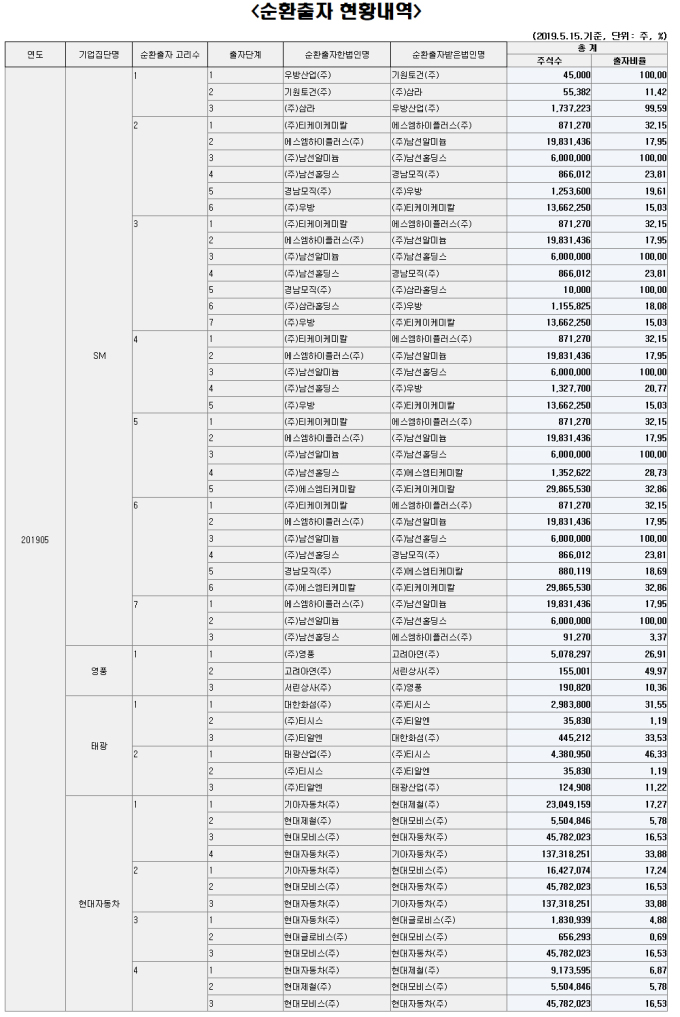

[세종=뉴스핌] 이규하 기자 = 순환출자금지제도 시행 이후 483개에 달하던 기존 순환출자 고리를 대다수 해소한 것으로 나타났다. 하지만 현대자동차, 태광, 삼라마이다스(SM그룹)가 여전히 13개 순환출자고리를 보유한데다, 출자사각지대 자산 9조원대의 태광은 오히려 신규 2곳을 늘렸다.

특히 금융보험사·공익법인·해외계열사를 활용한 우회적인 계열출자 사례가 두드러지는 등 또 다른 재벌 지배력 확대 가능성이 우려되고 있다.

5일 공정거래위원회가 발표한 ‘2019년 대기업집단 주식소유현황’에 따르면 올해 5월 15일 공시대상기업집단 지정 59개 기업집단(소속회사 2103개) 중 삼성(4개), 현대중공업(1개), 영풍(1개), HDC(4개) 등이 순환출자를 완전 해소하는 등 2014년 순환출자금지제도 시행 당시 483개에서 13개로 대폭 줄었다.

전년과 비교해서는 고리 수가 65.9%(27개) 감소한 14개다. 올 7월 고리를 완전 해소한 영풍을 포함할 경우 순환출자 고리수는 13개다. 이 중 10조원 이상의 상호출자제한집단은 2014년 483개에서 5개로 급감했다.

현재 순환출자를 보유한 집단은 현대자동차(4개), 태광(2개), SM그룹(7개) 등 3곳이다. 이 중 순환출자를 해소하지 못한 현대자동차로서는 지주회사 전환, 현대글로비스 지배구조 개편, 현대모비스 분할-글로비스 합병 등 다양한 시나리오가 제기되고 있다.

순환출자 고리를 20개 줄인 SM은 우방산업-기원토건-삼라 등의 고리를 포함해 7개를 보유 중이다. 태광의 경우는 지난해 8월 옛 티시스와 태광관광개발 간 합병으로 新(신)티시스 등 2개의 순환출자 고리를 형성하고 있다.

현행 신규순환출자 금지규정은 10조원 이상 집단의 상호출자제한기업집단에만 적용하고 있다. 지난 4년 간 7조원대를 유지해온 태광은 10조원 아래 턱걸이인 9조3000억원을 유지하는 등 대표적인 규제사각지대 회사로 통한다.

금융보험사·공익법인·해외계열사를 활용한 우회적 계열출자 사례도 뚜렷했다.

금융보험사 출자현황을 보면, 51개 총수있는 집단 중 28개 집단이 총 197개의 금융·보험사를 보유했다. 금융·보험사를 많이 보유한 기업은 미래에셋(33개), 한국투자금융(24개), 다우키움(22개), 삼성(17개), 유진(16개) 등의 순이다.

17개 집단소속에서는 79개 금융·보험사가 180개 계열회사(금융 139개, 비금융 41개)에 출자하고 있다. 피출자회사에 대한 평균지분율은 32.0%이다.

금융·보험사의 계열사 출자금(액면가 기준)은 7조9263억원으로 전년보다 10.5% 증가한 7564억원을 기록했다.

삼성, 롯데, 한화, 미래에셋, 한국투자금융, 교보생명보험, 하림, 다우키움, DB, HDC, 이랜드, 유진, 카카오, 세아 등 14개 집단 소속 36개 금융·보험사는 41개 비금융계열사(상장 11개, 비상장 30개)에 4840억원을 출자하고 있다.

이는 전년 대비 7개 집단에서 13개 비금융계열사에 대한 신규 출자(9개 순증)가 발생한 것으로 집계됐다.

해외계열사 출자현황에서는 18개 집단(총수있는 기업집단) 소속 49개 해외계열사가 47개 국내계열사에 출자하는 것으로 나타났다. 전년과 비교해 출자 해외계열사는 8개, 피출자 국내계열사는 3개 증가했다.

기업별로 보면 롯데가 15개, 네이버 5개, LG 4개 등의 순으로 많았다. 총수없는 기업집단 소속 해외계열사가 국내 계열회사의 지분을 가지고 있는 사례는 없었다.

해외계열사가 지분을 보유한 국내계열사 47개사 중 상장사는 8개, 비상장사는 39개다.

비영리법인(공익법인) 출자의 경우는 36개 공시대상기업집단 소속 69개 비영리법인이 124개 계열사에 대해 지분을 보유했다. 평균지분율은 1.39%다.

2015년~2019년 간 계열출자 비영리법인 수를 보면, 공익법인은 65개에서 69개로 늘어난 경우다. 피출자 계열회사수도 113개에서 124개로 늘었다.

69개 비영리법인 중 상속세 및 증여세법상 공익법인은 65개다. 공익법인이 지분을 보유한 피출자계열사 수는 전년대비 2개 증가한 124개다.

공익법인이 지분을 보유한 피출자계열사 수는 롯데 11개, 삼성·포스코·금호아시아나 8개, 현대중공업 7개 등의 순이다. 금호아시아나 소속 6개사 및 KT 소속 1개사는 공익법인 지분율이 100%다.

공익법인이 지분을 보유한 계열사(124개) 중 63.7%는 상장사였다. 36개 집단 중 80.6%인 29개 집단은 공익법인이 기업집단의 대표회사 지분을 보유한 경우다.

한편 총수일가 사익편취규제 대상회사(총수일가 보유지분 30%·비상장회사 20%)는 47개 집단 소속 219개사로 집계됐다. 총수일가 지분율은 평균 52.0%에 달한다.

중흥건설과 호반건설은 각각 22개, 12개를 제외했다. 한진, 하이트진로, 한국타이어는 각각 5개씩 증가했다. 올해 신규 지정된 다우키움, 애경은 각각 12개의 규제대상회사를 보유했다.

사익편취규제 사각지대(총수일가 보유지분이 20~30%미만인 상장사와 총수일가 보유지분이 20% 이상인 회사가 50% 초과해 지분을 보유하고 있는 자회사) 회사는 48개 집단 소속 376개사였다.

총수일가 지분율이 29~30% 미만 상장사인 현대자동차(글로비스), SK(SK), 영풍(영풍), KCC(KCC건설, 코리아오토글라스), 태영(태영건설)의 경우 평균 내부지분율이 55.9%에 달했다. 지난해 규제대상이던 SK의 경우는 올해 지분율 하락으로 규제대상에서 제외된 바 있다.

김성삼 공정위 기업집단정책 국장은 “총수일가가 4% 미만의 지분으로 계열사 출자 등을 활용해 대기업집단 전체를 지배하는 구조가 지속되고 있다”며 “대기업집단의 기존 순환출자가 상당부분 개선된 반면, 규제 전 신규 순환출자의 발생 등으로 제도 보완 필요성이 확인됐다”고 설명했다.

이어 “그간 순환출자가 없었던 집단에서 신규 순환출자가 발생하는 등 여전히 기존 제도의 보완이 필요하다는 점이 나타났다”면서 “총수일가 사익편취행위, 우회출자 등에 있어 규제 사각지대가 확인돼 제도개선이 시급한 것으로 판단된다”고 덧붙였다.

judi@newspim.com