'삼성J-REITs부동산1' 올해 수익률 8.31%로 1위

내년 올림픽 대비 인프라 투자·도쿄 핵심상업지구 오피스 시장 주목

[서울=뉴스핌] 김형락 기자 = 일본리츠(J-REITs)펀드가 불확실성이 커진 주식시장의 대안 투자처로 떠오르고 있다. 도쿄의 낮은 오피스 공실률과 함께, 2020년 도쿄 올림픽 준비로 일본 부동산 시장이 호황을 누릴 것이라는 전망이 투자자들을 사로잡는 모습이다.

|

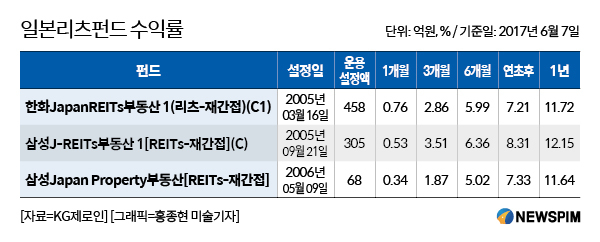

10일 펀드평가사 KG제로인에 따르면 올해 3개 일본리츠펀드에 투자금 501억원(지난 7일 기준)이 새로 들어왔다. 해외부동산펀드 신규자금(2447억원)의 5분의 1 수준이다.

'한화JapanREITs부동산1'과 '삼성J-REITs부동산1' 펀드에 자금이 몰렸다. '한화JapanREITs부동산1'은 286억원, '삼성J-REITs부동산1'엔 220억원이 흘러들어왔다. '삼성Japan Property부동산'에선 4억원이 빠져나갔다.

수익률도 상승세다. 연초 후 3개 일본리츠펀드 평균 수익률은 7.83%다. 개별펀드 중엔 '삼성J-REITs부동산1'이 올해 수익률 8.31%로 선두다. 그 뒤를 '삼성Japan Property부동산'(7.33%)과 '한화JapanREITs부동산1'(7.21%)이 바짝 쫓고 있다.

일본리츠펀드는 도쿄증시에 상장한 리츠에 투자해 수익을 낸다. 리츠는 여러 투자자에게서 자금을 모아 부동산을 매입 또는 개발한 뒤, 임대 수익과 매각 차익을 배당으로 나눠주는 부동산 투자회사다. 리츠에 투자하는 펀드는 재간접으로 분류된다. 리츠가 이미 다양한 부동산 자산을 담고 있는 펀드형태이기 때문이다.

일본리츠는 주로 도쿄·오사카 등 대도시 사무용 빌딩, 물류창고, 호텔 등 상업용 부동산에 투자한다. 지난 4월 말 기준 일본리츠 상장 종목은 총 63개, 시가총액은 약 14조3000억엔(약 150조원)이다. 미국리츠(시가총액 1230조)에 이어 세계 2위 규모다.

지난해 일본리츠는 11.04% 수익률을 보였다. 같은 기간 글로벌 리츠지수는 마이너스(-)4.94%로 마감했다.

일본리츠펀드의 인기비결은 올림픽 특수와 도쿄를 중심으로 한 상업용 부동산 활황세다.

김형근 NH투자증권 연구원은 "내년 도쿄 올림픽을 위한 일본 정부의 인프라 투자로 올림픽이 열릴 때까지 부동산 시장이 활기를 띌 것"이라며 "특히 올림픽 수혜를 직접적으로 누릴 도쿄 5개구(치요다, 츄오, 미나토, 신주쿠, 시부야)의 호텔 시장과 올림픽 주경기장 중심(츄오구)의 리테일 시장이 호황을 누릴 것"이라고 했다.

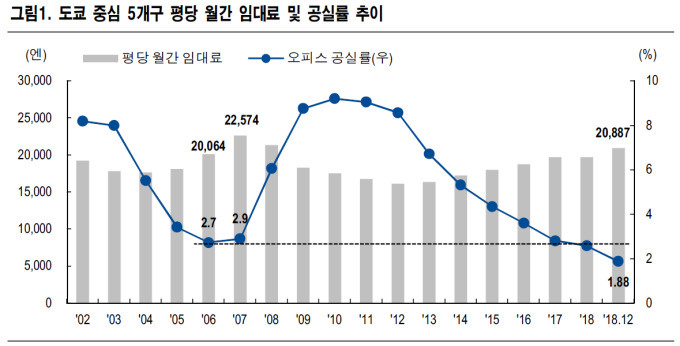

대기업이 밀집한 도쿄 핵심상업지구 오피스 시장도 눈여겨볼 곳이다. 작년 12월 기준 도쿄 오피스 공실률은 1.88%로 2008년 글로벌 금융위기 전보다 낮은 수준이다. 앞서 언급한 도쿄 5개 중심구의 월 임대료는 2014년 이후 매년 상승해 평당(3.3㎡) 평균 2만엔(약 22만원)을 웃돌고 있다.

다만 도쿄권과 비(非)도쿄권 부동산 양극화 현상은 심화할 전망이다. 박 연구원은 "도쿄, 나고야, 오사카 3대 대도시를 제외한 나머지 지역에서는 고령화와 저출산 영향으로 빈집 비중이 늘고 있다"며 "주거용보다는 상업용 부동산 비중이 높고, 도쿄 중심의 포트폴리오를 가진 리츠에 기회가 있을 것"이라고 분석했다.

박용식 삼성자산운용 글로벌주식운용팀 매니저는 "일본 장기 금리가 0%대에서 움직이는 가운데 일본리츠 시장의 예상배당금 수준이 4%를 웃돌며 투자금 유입이 이어지고 있다"며 "임대료 상승과 안정적인 분배금에 주목한 투자금이 들어오며 일본리츠 시장 상승을 견인할 것"이라고 말했다.

rock@newspim.com