하락장에 베팅한 인버스 수익률 급등

파생·차익거래로 수익 노리는 레버리지 거래도 ↑

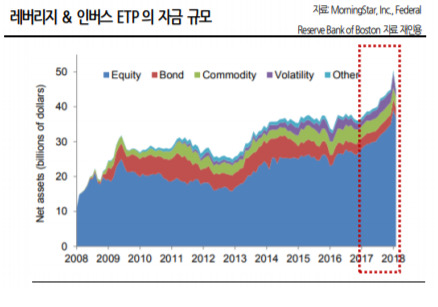

[서울=뉴스핌] 김민수 기자 = 코스피가 10월 한달간 극심한 조정을 겪으면서 위험자산 회피 심리가 최고조에 달한 가운데 하락장에 베팅하는 인버스ETF 상품이 인기다. 여기에 글로벌 증시 하락과 미국의 채권금리 인상과 맞물려 관련 파생상품과 차입을 통해 수익을 노리는 레버리지 수요도 꾸준히 느는 추세다.

1일 한국거래소 및 금융투자업계에 따르면 지난달 누적 등락률 상위 종목에는 인버스ETF가 다수 이름을 올린 것으로 나타났다. 인버스는 기초지수를 역방향으로 추적하는 ETF 상품이다.

가장 높은 수익률을 올린 종목은 코스피 200선물지수를 추종하는 ‘KBSTAR 200선물인버스2X’로 10월1일 6525원에서 31일 8740원을 찍으며 누적등락률 28.82%를 기록했다.

이어 ‘TIGER 200선물인버스2X’가 28.78%, ‘ARIRANG 200선물인버스2X’(28.72%), ‘KOSEF 200선물인버스2X’(28.64%), ‘KODEX 200선물인버스2X’(28.60%)가 나란히 28%대 상승률을 보였다. 해당 상품들에 붙은 ‘2X’란 추종하는 지수의 일별 움직임과 반대로 2배만큼 움직이도록 만들어진 것을 의미한다.

다른 인버스ETF 역시 투자자들의 관심을 끌며 높은 수익률을 달성했다.

코스닥150선물지수를 기초자산으로 하는 ‘KOSEF 코스닥150선물인버스’, ‘ARIRANG 코스닥150선물인버스’, ‘KBSTAR 코스닥150선물인버스’, ‘KODEX 코스닥150선물인버스’, ‘TIGER 코스닥150선물인버스’는 나란히 23%대 상승률을 기록했다. 이 밖에 ‘TIGER 인버스’, ‘HANARO 200선물인버스’, ‘KINDEX 인버스’, ‘KBSTAR 200선물인버스’, ‘KOSEF 200선물인버스’ 등도 해당 기간 약 13% 수익률을 달성한 것으로 집계됐다.

한 증권사 관계자는 “지수 낙폭이 워낙 컸던 만큼 그에 비례해 인버스 상품들의 수익률도 크게 상승했다”며 “여기에 반등을 염두에 두고 저가 매수에 나선 투자자들이 인버스를 통해 헤지에 나서면서 수요가 빠르게 늘어나는 상황”이라고 진단했다.

글로벌 증시 동반 하락에 편승해 해외 지수나 자원을 기초로 한 인버스 상품도 높은 상승률을 보였다.

‘KINDEX 일본TOPIX인버스(합성H)’가 9.45%의 수익을 올렸고, ‘KBSTAR 차이나H선물인버스(H)’, KODEX China H선물인버스(H)’는 각각 9.39%, 9.08%의 누적수익률을 기록했다. 이어 ‘TIGER 원유선물인버스(H)’, ‘TIGER 미국S&P500선물인버스(H)’, ‘KODEX WTI원유선물인버스(H)’가 7%대 상승률을 기록했다.

반면 인버스의 정반대 개념인 레버리지ETF 또한 태생적 한계에도 불구하고 여전히 투자자들의 꾸준한 관심을 끌고 있다. 지수 하락에 베팅하는 인버스와 달리 레버리지는 선물·옵션 등의 파생상품과 차입을 이용해 기초자산 지수가 상승할 경우 2배의 수익을 얻는 ETF 상품이다. 때문에 하락장에서는 손실 위험이 매우 크지만 운용 전략에 따라 헤지 및 수익 추구가 가능하다.

실제로 10월 단일 거래량 상위 10종목 가운데 인버스와 레버리지ETF는 나란히 2종목씩 이름을 올렸다. ‘KODEX 코스닥150선물인버스’가 4156만5474주가 거래돼 1위에 올랐지만 ‘KODEX 코스닥150 레버리지’와 ‘KODEX 레버리지’도 나란히 2위, 4위를 차지했다. 또 다른 인버스ETF인 ‘KODEX 200선물인버스2X’는 6위에 랭크됐다.

다만 이 같은 추세가 계속 이어질 가능성은 높지 않다는 게 증시전문가들의 공통된 반응이다. 시장이 크게 출렁이며 인버스나 레버리지ETF가 높은 수익을 올렸지만, 최근 정부의 구두개입 등으로 투매가 진정돼 변동성이 크게 완화될 것이라는 설명이다.

한 자산운용사 운용역은 “증시가 역사적 밸류에이션 하단에 접근하면서 당장 추가 조정이나 본격적인 반등이 나오긴 쉽지 않은 상황”이라며 “시장을 관망하는 차원에서 인버스나 레버리지로 이동했던 자금이 다시 유동자금으로 돌아올 여지도 충분하다”고 내다봤다.

mkim04@newspim.com