[뉴스핌=강소영 기자] 서방 사회의 잇따른 중국 부채 리스크 경고에 중국 정부 싱크탱크인 사회과학원이 부채 문제는 인정하지만 국가가 충분히 감당할수 있는 수준이라는 입장을 밝히고 나섰다.

사과원은 국가 전체 부채는 우려할 정도는 아니고 중국 정부가 충분히 제어할 수 있는 수준이라며 외부의 우려를 일축했지만, 기업 부채의 심각성은 인정했다.

이는 12일 국제통화기금(IMF)이 중국 기업의 과잉 부채 문제에 대해 강도 높은 경고를 내놓자 중국 정부가 '해명'에 나선 것으로 풀이된다.

◆ 중국 빚 많아도 '갚을 능력' 충분하다

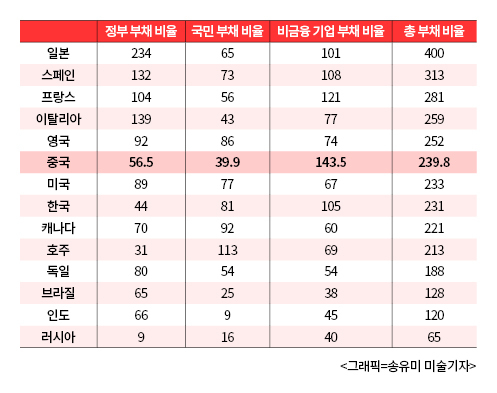

사회과학원 국가금융과발전실험실 연구보고서에 따르면, 2015년 말 기준 중국의 부채총액은 168조4800억위안에 달한다. 사회 전체의 레버리지 비율이 249%에 이른다. 이는 외국 기관과 매체의 추산치와 거의 비슷한 수준이다. 영국 일간 파이낸셜타임스(TF)는 2016년들어 신규 대출이 빠르게 늘면서 1분기 중국의 부채 총액이 국내총생산(GDP)의 237%에 달한다고 밝혔다.

2015년말 기준 중국이 예산으로 관리하는 정부의 부채 총액은 26조6600억위안, 이중 중앙정부의 부채가10조6600억위안, 지방 정부 부채는 16조위안이다. 예산 내 포함된 부채의 GDP대비 비중은 39.4%, 보다 포괄적인 기준으로 추산해도 유럽연합 60%에 못미치는 56.8%로 수준이다.

|

리양(李揚) 사과원 국가금융과발전실험실 이사장은 중국 정부 부문의 부채는 정부가 관리할 수 있는 수준으로 일부에서 지적하는 시스템적 리스크 발생 가능성은 극히 적다고 강조했다. 중국은 현수준의 부채 문제가 초래할 리스크를 충분히 방어할 수 있는 재력과 실력을 갖췄다는 것이 그 이유다.

2014년 중국의 국부는 227조3000억위안으로 이중 부채와 순자산은 각각 124조위안과 103조3000억위안이다. 행정사업 단위 국유자산(13조400억위안)을 제하고, 2014년 토지대여수입(4조위안)을 당해 국토 자원 자산(65조4000억위안)으로 대체하는 보수적인 계산 방식을 적용하면 중국의 국부는 152조5000억원, 순자산은 28조5000억위안 수준이다.

리양 이사장은 중국 정부 부문의 부채 발생 원인 측면에서 볼때도 부채를 과도하게 우려할 필요 없다는 견해를 내놨다.

중국 정부 부문의 부채는 투자 자금 조달 과정에서 발생한다. 중국은 저축률이 높은 반면 금융 시스템이 성숙하지 않아 은행권의 예금이 기업과 정부의 투자 항목에 차용되면서 부채 규모가 늘었다는 설명이다. 높은 저축율은 부채를 늘리는 간접적 요인이 되지만 또 다른 한편으로는 부채 리스크를 낮추는 이중적 역할을 하고 있다.

또한 중국 각 급 정부부처의 대출금이 투자에 사용되고 있어, 현재의 부채가 향후의 우량 자산으로 전환된다는 점도 강조했다.

◆ 부채 구조 왜곡, 기업 부문 부채 리스크 심각 '인정'

다만 기업 부문의 채무 위기의 심각성은 인정했다.

중국 전체 부채 구조를 보면, 국민 부채율은 40%, 금융부문의 부채율은 21%, 정부 부문의 부채율은 40% 수준이다. 반면 일반 기업으로 구성된 비금융기업 부문의 부채율은 131%로 다른 부문 보다 앞도적으로 높다. 만약 일부 자금 조달 창구의 부채까지 더하면 비금융 기업 부문의 부채율은 156%까지 올라간다.

리양 이사장은 "중국 기업의 부채 리스크는 주로 국유 기업에 집중돼있고, 이는 은행과 정부와도 밀접한 관련이 있다"면서 "일단 채무 리스크가 발생하면 시스템 적 리스크로 확산될 가능성이 매우 크다"고 밝혔다.

비금융 분야 기업에 치우친 부채 구조에 대한 심각성은 중국 내부에서도 이미 문제점으로 지적되온 사항이다.

우샤오링(吳曉靈) 재경위원회 부주임은 3월 열린 '중국발전 고위급 포럼'에서 중국의 부채 구조가 기업 사이드에 치중돼있다며, 채무 구조 조정에 나설 것을 촉구했다.

◆ 사과원 제시 솔루션, 근본적 해결 기대하기 힘들어

리양 이사장은 중국 기업의 부채 문제 해결을 위해 '6+2+1' 해결 솔루션을 제안했다.

경제성장, 인플레이션, 부채 감축, 부채 탕감, 자산누적, 기존의 금융자산 가치 재평가의 6가지 방안과, 통화당국과 재정당국의 시장 개입의 2가지 대응 전략 그리고 출자전환의 제도 개선을 통해 부채 리스크를 점진적으로 해결해나간다는 것이 주요 내용이다.

이 솔루션에 따르면 ▲ 경제성장으로 GDP 규모를 늘려 부채 비중을 낮추고 ▲ 인플레이션을 통해 부채를 희석하고 ▲ 자산매각을 통해 부채를 상환해 부채 규모를 감축하며 ▲ 조건별로 부채를 탕감하고 ▲ 자산을 축적해 부채 리스크에 대비하며 ▲ 주식시장 부양을 통해 금융자산의 가치를 높이는 방식으로 높은 부채율을 낮출 수 있다.

그러나 중국의 금융 뉴스 전문 매체 월스트릿견문은 중국의 경기하방 압력이 가중되고, 주식시장 침체가 장기화된 상태에서 이러한 해결방법이 근본적인 문제를 해결할 수 없다고 꼬집었다.

[뉴스핌 Newspim] 강소영 기자 (jsy@newspim.com)