한국경제의 주춧돌인 제조업의 뿌리가 흔들리고 있다. 글로벌 경기침체로 가뜩이나 힘겨워하는 기업인들은 상법개정안, 화학물질등록/평가법 등이 현실로 다가오자 아연실색하고 있다. 2013년 여름의 폭염이 따로 없는 격이다. '다시 제조업'을 외치는 오바마 대통령의 미국경제가 부러울 따름이다. 경제현상의 셈세한 터치없이 마구잡이로 그려진 법안들. 소비자가 빠진 정치권과 기업간의 위장도급 및 불법파견이슈. 어김없이 되풀이되는 자동차업계의 파업 줄다리기. 진정 우리 기업들이 절딴나야 정신들을 차릴 것인가.

뉴스핌은 우리기업들이 치열한 해외시장에서 마음놓고 외국기업들과 경쟁할수 있는 경영여건이 조성되길 바라는 뜻에서 기업의 발목을 잡고 있는 걸림돌들을 심층진단한다. <편집자주>

[뉴스핌=이강혁 강필성 기자] #. SK그룹의 적대적 세력이 지주회사 격인 (주)SK 지분을 3% 가량 인수했다. 이들은 이후 경영권 참여를 선언했다. 이들이 가진 자금은 SK의 3% 지분을 인수한 것과 함께 뜻을 같이하는 몇몇 세력을 규합해 만든 1조원 남짓이 전부다. 1조원의 자금으로 SK그룹을 먹어보겠다며 뛰어든 이들 세력을 두고 세간에서는 무모한 시도라고 혀를 찼다. 그러나 수개월 뒤, SK그룹의 경영권은 사실상 이들 세력의 손아귀에 들어갔다.

이런 시나리오는 가능할 수 있을까. 현재 SK그룹을 인수하기란 거의 불가능에 가까워 보인다. 무엇보다 경영권이 안정적이고 기업 가치도 천문학적이다.

SK그룹은 국내 재계 자산순위 3위다. 계열사 수만 81개(4월 기준)이고 자산총액은 102조6210억원에 달하는 초대형 그룹이다.

지난해 SK그룹의 매출규모는 155조원. SK그룹의 새 주인이 되기 위해 들여야 할 금액은 천문학적으로 높아질 수밖에 없다.

하지만 변수가 등장했다. 입법예고 중인 상법 개정안이 현실화되면 이런 상식은 여지없이 깨질 수 있다.

그럼 상법 개정안이 현재대로 입법화되면 SK그룹을 적대적 M&A로 빼앗는 시나리오는 어떻게 가능해 질까. 법안을 토대로 구성해 보면 이렇다.

◆대주주 지분 31% = 적대적 세력 3%

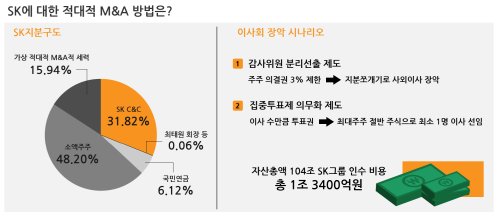

먼저 SK그룹을 지배하기 위해서 상장사이자 지주회사인 SK를 타깃으로 설정한다. SK의 시가총액은(23일 종가기준) 8조4061억원. 최대주주 지분은 오너인 최태원 SK 회장 친인척과 SK C&C의 지분을 합치면 31.88%에 달한다. 이는 시가로 2조6808억원의 주식이다.

통상적으로 적대적 M&A를 위해서는 최대주주와 동수인 31.88% 이상의 지분을 모아야만 한다.

하지만 상법 개정안이 통과된 이후에는 다르다. 굳이 2조6808억원을 투자해 지분 매입을 할 필요가 없어지기 때문이다.

가장 큰 이유는 상법 개정안의 감사위원회 위원인 이사의 분리선출 제도다. 상법개정안은 감사위원 선출시 주주의 의결권을 3% 이내로 제한하고 있다. 즉 지분 3%만 보유하고 있다면 대주주와 동률의 감사위원 선출권을 갖게 된다.

사외이사 독립성 확보를 위한 제도지만 편법적인 활용도 가능하다. SK 오너 측은 31.88%의 SK 지분에도 불구하고 3%의 의결권만을 갖게 되지만 적대적 M&A 세력은 굳이 3% 제한을 다 받을 필요가 없다.

펀드 나누기 등을 통해 1개 주주가 6%가 아닌 2개 주주가 각 3%씩 갖게 하는 방법이 더 이득이다.

반면 지주회사 SK는 최대주주 이외에 우호적 지분 확보가 불가능한 상황이다. 적대적 M&A세력이 지분 3%씩 2개의 펀드 혹은 기업을 통해 주식을 매입하게 된다면 의결권은 6%로 최대주주 3%의 두 배가 된다.

만약 3% 씩 3개의 지분쪼개기를 할 수 있다면 감사위원 선임 과정에서 9%의 의결권을 가질 수 있다.

SK의 6.12%의 지분을 보유한 국민연금이 반대를 하더라도 감사위원 3명을 적대적 M&A 세력의 사람으로 앉힐 수 있는 것이다.

감사위원은 이사회의 일원으로서 이사회의 의사결정 과정에서 다수결 과반수를 달성하느냐의 중요한 변수가 된다. 특히 SK그룹은 전체 이사 5명 중 감사위원을 맡은 사외이사가 3인인 탓에 사실상 감사위원 세 자리를 차지할 수 있다면 이사회를 좌지우지 할 수 있다.

감사위원 선임권을 모두 접수했다면 그 다음은 사내이사 선임을 목표로 둘 때다. 현재는 이사선임을 위해서는 최대주주 이상의 지분율을 확보해야만 가능했지만 개정상법이 통과된 이후에는 얘기가 달라진다.

여기에서는 집중투표제 의무화 규제를 적극 활용하는 것이 합리적이다. 상법 개정안에 담긴 이 제도는 일정 규모이상 2인 이상의 이사선임시에는 보통주 1주마다 선임할 수 있는 이사의 수만큼의 투표권을 주는 제도다.

예컨대 3인의 이사를 뽑을 때, 10주를 가진 대주주에게는 30표를, 3주를 가진 소액주주에게는 9표를 주게 된다. 소액주주는 이 9표를 한명의 후보에게 몰아줄 수 있다.

현재 SK그룹의 사내 이사 수는 2명. 이들을 새로 선출하게 될 때 최소 한명의 이사를 선임시키기 위해서는 최대주주 지분 31.88%의 절반인 15.94% 이상을 확보해야만 한다.

만약 SK가 3인의 이사를 뽑는다고 한다면 더욱 수월하다. 10.62% 이상의 지분만 확보하면 최소 한명 이상의 이사를 선임할 수 있는 것이다.

1명의 사내이사를 선임하고 3인의 감사위원을 내 사람으로 채워 넣었다면 사실상 SK그룹을 좌지우지 할 수 있게 됐다고 해도 과언이 아니다.

이사회 5명 중 4인을 차지했으니 모든 이사회 결의사항은 사실상 적대적 M&A 세력의 의도대로 가게 된다. 아울러 사내이사를 통해 SK그룹 내부 정보와 경영에도 직접적인 간섭이 가능해진다. SK그룹은 최대주주의 지분을 빼앗지 않고도 거의 적대적 세력의 M&A 시도에 당했다고 봐야한다.

이사회 장악 이후에는 상법 개정안에 담긴 집행임원 의무화 제도를 통해 경영권 전반을 활용할 수 있다.

집행임원 의무화 제도는 이사회가 의사결정과 감독권만 갖고 이사회에서 선임한 CEO, CTO, CFO 등의 집행임원이 경영 실무를 전담하게 되는 제도다. CFO 하나만 손에 넣어도 재무 전반은 적대적 세력이 주무를 수 있다.

◆지주사로 기업 투명성 확보했더니..

여기까지 적대적 M&A 세력이 필요로 하는 지분은 총 15.94%로 1조3399억원에 불과하다. SK 오너 일가가 2조6808억원 가치의 31.88%의 지분으로 그룹을 지배하고 있지만 그 절반 가격으로 SK를 빼앗아 올 수 있는 셈이다.

만약 우호세력이 확보되거나 SK그룹의 사내이사가 3명으로 늘어날 경우 등을 감안하면 이 가격은 더 낮아질 수도 있다.

물론 이 계산에 적대적 M&A 이슈에 따른 주식가격 상승 요인 등은 반영되지 않았다.

하지만 자산총액 104조원의 SK그룹이 단 1조여원에 넘어갈 수 있다는 점은 시사하는 바가 크다.

특히 SK그룹은 1999년 타이거펀드의 적대적 M&A 시도, 2003년 소버린의 경영권 장악 시도 등으로 인해 적대적 M&A에 수차례 시달린 경험이 있다.

이로 인해 SK그룹은 지주회사 체제 정비를 통해 지배구조 안정화를 꾀한 상황이다. 정부의 권유도 지주회사 체제 전환에 큰 몫을 했다.

하지만 상법 개정안 통과 이후에는 이 지주회사 체제 전환이 오히려 큰 약점이 될 수 있다. 정부가 기업 투명성 확보 차원에서 권장한 지주회사가 오히려 경영권 방어에 가장 취약해지는 모순이 생기는 것이다.

물론 SK의 적대적 M&A 시나리오는 어디까지나 가상에 불과하다.

그럼에도 국내 재계서열 3위의 SK그룹이 단 1조여원에 주인이 바뀔 수도 있다는 점은 향후 SK그룹 뿐만이 아닌 모든 기업들에게 경영권에 대한 위협 요인으로 작용할 것으로 보인다.

이 우려가 단순한 기우에 그칠지는 앞으로 정부와 정치권이 상법 개정안을 어떻게 바라볼 지에 달려있다.

[뉴스핌 Newspim] 이강혁 기자 (ikh@newspim.com)