우리나라 금융회사들이 해외에 진출할 호기를 맞았다. 선진금융회사들은 생존을 위해 자산매각, 시장철수 등 규모축소에 나서고 있는 반면 우리나라 금융회사들은 체력이 충분하다. 글로벌 신용평가회사들이 우리나라 금융회사들의 신용등급을 올려 글로벌 금융회사들과 어깨를 나란히 할 정도가 됐고, 경기 침체 속에서도 수익성을 유지해 나가고 있다.

실제로도 우리 금융회사들은 해외 금융회사 인수합병(M&A)이나 현지화에 좋은 상황이라며 호시탐탐 기회를 노리고 있다. 그러나 의욕과 달리 눈에 띄는 성과는 보이지 않아 금융회사들이 애를 태우고 있다. 해외에서 특히 우리 기업들이 노리는 아시아지역에서 M&A상황이 어떤지 현황과 과제를 살펴본다.<편집자 주>

- 유럽 미국 떠나며 아시아 자본에 우선 매각 제의

- 금융 중공업 등 업종도 다양, 인수 절호의 기회

- 중국이 45% 독식, 나머지를 한국 일본 호주가 경쟁

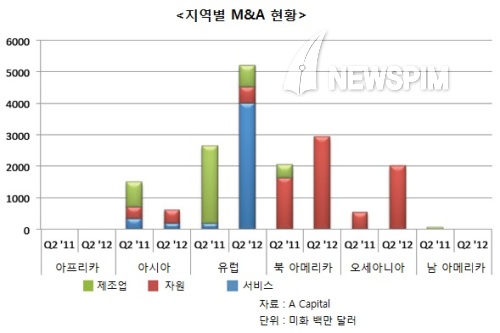

[뉴스핌=한기진 기자] 아시아태평양 지역이 전 세계 인수합병(M&A) 시장에서 가장 주목을 받고 있다.

지난 2011년 M&A 건수와 규모 기준으로 모두 21%를 차지했다. 건수는 1만479건으로 2010년 8617건에 비해 크게 늘었다. 건당 평균 규모가 5200만 달러로 16% 떨어졌지만 그만큼 다양한 가격대의 매물과 인수 경쟁이 치열하지 않았던 것으로 풀이된다.

글로벌 컨설팅사인 맥킨지는 최근 사모펀드 보고서에서 “아시아는 M&A 활동에서 더 큰 역할을 하고 있다”며 “이제는 대상(target)이 아니라 인수자(acquirer)”라고 평가했다.

이런 현상은 글로벌 경제위기 장기화로 유럽과 미국 기업들이 아시아지역에서 철수하면서 벌어졌다. 이들 기업들이 내놓은 매물을 아시아 기업들이 인수하는, 더는 피인수 대상이 아니다.

가깝게는 KB금융지주가 유럽의 ING가 내놓은 한국법인을 인수하는 것과 매각 진행중인 GE의 태국 아유다은행 지분 33%와 ING의 태국 TMB은행 지분 31% 매입에 말레이시아의 메이은행(Maybank)이 적극적인 사례가 있다.

우리나라도 관심은 많지만 중국의 왕성한 M&A 식욕에는 'M'자 꺼내기가 민망할 수준이다.

중국은 올해 6월까지 186억 달러 규모의 M&A를 중국을 벗어난 아시아 미국 유럽에서 성사시켰다. 1년 전보다 11% 증가한 규모다(홍콩중문대학, 중국 역외 M&A 리포트). 아시아 지역으로 좁혀도 45%나 된다. 나머지를 일본과 호주, 싱가포르 등 동남아시아 일부 국가들이 나눠 갖는 점을 고려하면 중국이 독식하고 있는 셈이다.

중국은 아시아를 넘어 미국과 유럽까지 M&A 손길을 뻗치고 있다. 딜로직에 따르면 올해 1~8월 중국이 M&A한 미국 기업 및 자산 규모는 78억 달러였다. 이는 89억 달러로 최고치를 기록했던 2007년 한 해 전체 수준에 근접하는 것이다.

올 들어 성사된 M&A 가운데 가장 덩치가 큰 것은 중국 부동산 대기업 다롄완다(大連萬達)가 미국 영화배급사 AMC엔터테인먼트를 26억 달러에 인수한 건이다. 이어 중국석화(中國石化ㆍ시노펙)가 데번에너지의 유전 개발 지분을 24억 달러에 인수했다.

이젠 유럽 기업 사냥에 나설 채비다. 유럽의 기술과 브랜드는 중국 기업들이 탐낼만한 것들인데다 경제위기로 인수가격도 낮아졌다.

올해에만 국영기업인 상동중공업그룹이 이탈리아 요트 제조사인 페페티를 4억9600만달러에 인수하며 물꼬를 텄다. 중국의 M&A를 산업별로 구분했을 때 중공업 22%, 금융 19%, 소비재 18%를 각각 차지하며 전분야에 골고루 걸쳐 있다.

우리은행 한 부행장은 “꾸준히 인수 제의가 해외 IB(투자은행)로부터 오고 있어 리스트를 따로 갖고 있다”면서 “가격대가 맞지 않거나 실사를 해보면 투자 제의 받은 내용과 달라 결정이 어렵다”고 말했다.

▶글로벌 투자시대의 프리미엄 마켓정보 “뉴스핌 골드 클럽”

[뉴스핌] 한기진 기자 (hkj77@hanmail.net)