4개월 상승장에 기관투자자가 꾸준한 매수 유입

"AI로 촉발된 메모리 업사이클 랠리는 시작 단계"

[서울=뉴스핌] 이나영 기자= 삼성전자가 '11만전자'를 찍으며 불과 4개월 만에 주가를 60% 넘게 끌어올렸다. 기대를 웃돈 실적 반등과 잇따른 호재가 상승세를 견인한 가운데, 증권사를 중심으로 한 기관투자자와 사모펀드가 주가 급등을 이끌었다. 외국인은 뒤늦게 매수에 나섰지만, 상승 초기 흐름의 주역은 아니었다.

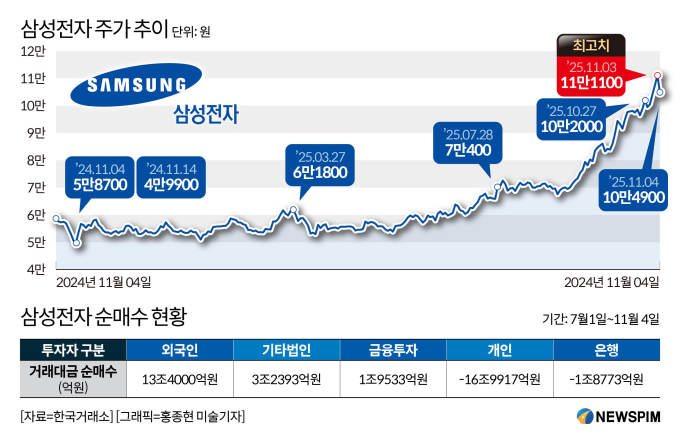

5일 한국거래소에 따르면 삼성전자는 전날 5.58% 하락한 10만4900원에 마감했다. 이틀 전인 3일 장중 기록한 사상 최고가 11만100원에서 다소 조정을 받았지만, 여전히 '10만전자' 지위를 유지했다. 삼성전자 주가는 7월 초 6만원대 후반에서 출발해 불과 4개월 만에 약 65% 급등했고, 같은 기간 시가총액은 400조원대에서 620조원대로 확대됐다.

주가 급등의 배경에는 뚜렷한 수급 흐름 변화가 있었다. 지난 7월부터 11월 4일까지 삼성전자 주식을 가장 많이 사들인 주체는 외국인으로, 총 13조4000억원어치를 순매수했다. 다만 외국인은 상승 초입이던 7~9월에는 관망세를 유지하다, 상승세가 확연해진 10월 들어 본격적으로 매수에 나섰다. 10월 중순까지 약 4조1100억원어치를 쓸어 담았고, 9월부터 11월 초까지 누적 순매수 규모는 11조원을 넘긴 것으로 나타났다. 외국인 보유 지분율도 지난 4일 기준, 52.6%까지 상승해 매수 전환 흐름을 뒷받침했다.

|

외국인보다 앞서 상승 초입부터 시장에 선제적으로 진입한 주체는 '기관투자자'와 '기타 법인'이었다. 특히 금융투자(증권사)는 해당 기간 동안 총 1조9533억원을 순매수하며 상승세 전반을 견인했다. 사모펀드도 2700억원가량을 사들이며 매수세에 동참했고, 연기금·투신 등 전통적 기관 투자자의 순매수는 약 4300억원 수준을 기록했다.

여기에 더해 기타 법인은 3조2393억원어치를 사들이며 전체 수급 판도에 강한 영향을 미쳤다. 법인과 기관의 적극적인 매수세는 개인투자자의 대규모 차익 실현 물량을 빠르게 흡수하는 데 결정적인 역할을 했다. 같은 기간, 개인은 총 16조9917억원, 은행은 1조8773억원어치를 순매도하며 매도 우위를 보였다.

주가를 끌어올린 대형 모멘텀도 연이어 터졌다. 지난 7월 말 삼성전자는 테슬라와 약 22조7000억원 규모의 2나노 파운드리 공급 계약을 체결했다. 일론 머스크 테슬라 CEO는 "165억 달러(약 24조원)는 최소 금액이며, 실제 계약 규모는 수배로 클 수 있다"고 밝히며 시장 기대감을 키웠다. 이 소식이 전해진 직후 삼성전자 주가는 6.8% 급등하며 7만원선을 회복했다.

이어 8월에는 차세대 아이폰 칩 공급 소식이, 이달 1일에는 오픈AI의 AI 인프라 '스타게이트' 프로젝트 메모리 공급 MOU 체결이 알려지며 기대감을 한층 끌어올렸다. 실제로 오픈AI 협약 발표 다음 날 삼성전자 주가는 장중 9만원대를 회복했고, 지난달 27일에는 사상 처음으로 종가 기준 '10만전자'를 돌파했다. 이어 이달 3일에는 종가 11만100원을 기록하며 '11만전자'를 터치했다.

또한, 삼성전자 올해 실적도 반등을 뒷받침했다. 삼성전자는 최근 3분기 실적에서 영업이익 12조1661억원을 기록하며 5분기 만에 영업이익 10조원대를 돌파했다. 메모리 수요 회복과 HBM 고부가 메모리 매출 증가가 반영된 결과다.

증권가에서는 이번 실적 회복과 수급 변화가 단기 반등에 그치지 않을 가능성에 주목하고 있다. 김동원 KB증권 연구원은 "삼성전자가 엔비디아와의 동맹을 강화하며 AI 반도체 경쟁력을 더욱 끌어올릴 것"이라며 목표주가 15만원을 제시했다.

채민숙·황준태 한국투자증권 연구원은 "AI로 촉발된 메모리 업사이클 랠리는 이제 시작 단계"라며 "2026년까지 공급 부족으로 평균판매가격(ASP)이 상승하고, HBM 매출 확대에 따라 수익성도 큰 폭으로 개선될 것"이라고 내다봤다.

nylee54@newspim.com