2023~2024년 2년간 부채 비율 600%↑

가스공사, 도시가스 미수금 14조 돌파

부채 비율도 592%…여전히 높은 수준

[세종=뉴스핌] 김기랑 기자 = 다가오는 10월 국정감사에서 대표적 에너지 공기업인 한국전력공사와 한국가스공사가 재무 구조 악화에 대한 집중 포화를 받을 것으로 전망된다.

두 기관 모두 2년 연속 부채 비율이 600%를 넘어서는 등 심각한 재무 리스크를 안고 있는 상황이다. 지난해 '반짝' 흑자에도 불구하고 만성적 재무 불안이 여전히 해소되지 않고 있다. 이렇듯 누적된 부채와 미수금 구조 등을 방치할 경우 장기적 지속 가능성을 담보하기 어렵다는 점에서 국감 질의가 더욱 매서워질 것으로 보인다.

◆ 한전, 영업 흑자에도 부채 고착화

18일 정부·국회 등에 따르면, 국회는 다음달 추석 이후 국감을 시작해 정부 부처를 비롯한 산하기관·공기업 등을 심사할 예정이다. 정부 산하 공기업 중에서도 덩치가 가장 큰 데다 구조적 재무 문제를 안고 있는 한전과 가스공사는 국감의 최대 이슈 중 하나로 지목된다.

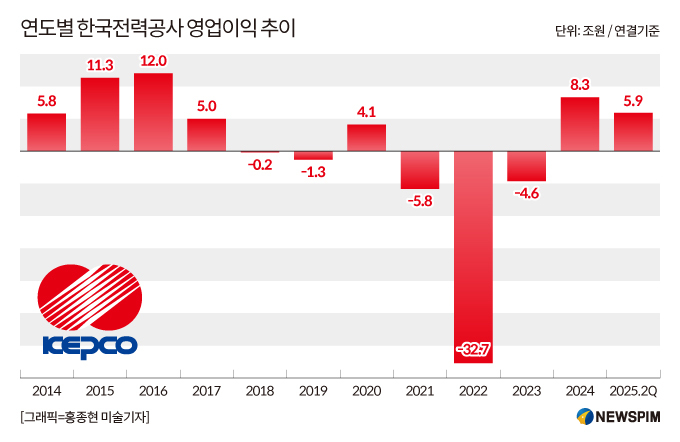

지난해 한전은 영업이익 3조1667억원, 당기순이익 8293억원을 기록하며 2020년 이후 3년 만에 흑자로 돌아섰다. 이는 전기 판매 단가와 구입 단가 차이가 2023년 킬로와트시(kWh)당 7.9원에서 지난해 kWh당 26.5원으로 크게 확대되며 수익성이 개선된 영향으로 분석된다.

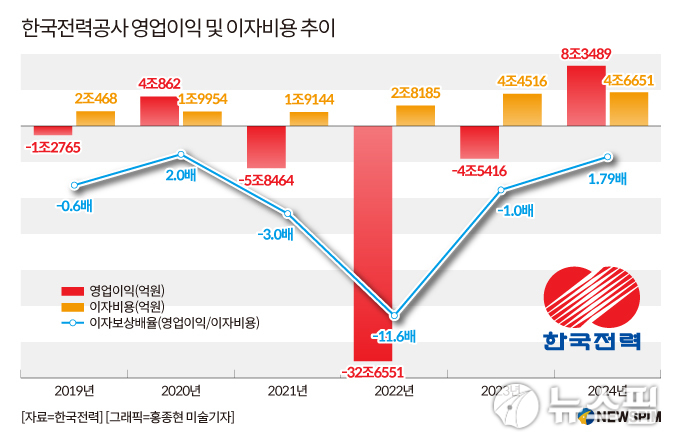

앞서 한전은 2021년부터 2023년까지 큰 폭의 적자를 기록한 바 있다. 영업이익은 ▲2021년 -7조4256억원 ▲2022년 -33조9086억원 ▲2023년 -6조5039억원 등으로 연신 마이너스를 나타냈다. 같은 기간 당기순손익도 5조6077억원, 25조2977억원, 3조2392억원 등으로 연신 적자를 냈다.

정부는 2023년부터 지난해까지 총 4차례에 걸쳐 전기요금을 인상했다. 여기에 더해 전기 구입 단가도 2022년 이후 연료 가격이 떨어지며 지속 하락했다. 이런 사실에 힘입어 한전은 지난해 흑자 창출에 성공했지만, 재무 구조는 여전히 불안한 상황이다.

|

지난해 기준 한전의 부채는 120조831억원으로, 전년에 이어 여전히 120조원대의 천문학적인 수준을 유지했다. 한전의 부채 규모는 2020년 59조7721억원에서 2021년 68조5319억원, 2022년 108조9630억원 등으로 꾸준히 상승해 2023년 120조1812억원으로 120조원대를 넘어섰다.

부채를 자본으로 나눈 값인 부채 비율은 619.3%에 육박했다. 자기 돈의 6배가 넘는 빚을 지고 있는 셈이다. 차입금 의존도는 63.0%로 자산의 절반 이상이 외부 차입에 기대고 있는 것으로 나타났다. 통상적으로 부채 비율 200% 이하, 차입금 의존도 30% 이하를 재무 건전성이 양호한 것으로 판단한다.

한전의 부채 비율은 2022년 493.9%에서 2023년 644.2%로 처음으로 600%대를 돌파했다. 이후 지난해(619.3%)까지 2년 연속으로 600%대에 머물렀다.

영업이익으로 이자 비용을 감당하는 능력을 보여주는 이자보상배율도 1.1배에 불과했다. 이는 100원을 벌면 이자를 갚는 데 91원을 쓰고, 겨우 9원 정도의 마진이 남는다는 의미다. 일반적으로 이자보상배율이 2배 이상은 돼야 안정적인 기업으로 평가된다.

국회예산정책처는 지난 17일 발간한 '국정감사 공공기관 현황과 이슈' 보고서를 통해 "한전은 지난해 흑자 전환해 당기순이익이 발생했음에도 불구하고 여전히 부채 비율 619.3%에 차입금 의존도 63.0% 등 재무 건전성이 취약하다"며 "향후 재무 현황을 지속 점검해 재무 건전성을 관리할 필요가 있다"고 평가했다.

|

◆ 가스공사, '미수금 폭증'이 뇌관

한전과 더불어 에너지 공기업의 양대 축인 가스공사도 상황은 크게 다르지 않다. 가스공사는 지난해 기준 영업이익 2조5598억원, 당기순이익 7934억원을 거두며 전년 대비 실적이 크게 개선됐다. 전년과 비교해 영업이익은 1조3595억원, 당기순이익은 1조6746억원 각각 증가했다.

하지만 부채 비율은 591.9%로 여전히 높은 수준에 머물렀다. 전년(648.3%)과 비교하면 56.4%포인트(p) 크게 감소했지만, 재무적으로 유의미한 수준까지 떨어뜨리지는 못했다는 평가다. 앞서 가스공사의 부채 비율은 2021년 452.6%에서 2022년 642.9%로 크게 뛰어오른 후 2023년(648.3%)까지 2년 연속 600%대를 기록했다.

지난해 기준 차입금 의존도는 73.2%로 전년보다 0.8%p 상승했다. 금융 부채가 39조813억원으로 전년 대비 975억원 증가하면서 차입금 의존도를 끌어올렸다. 차입금 의존도는 2021년 64.5%에서 2022년 72.6%로 뛰어오른 이후, 지난해까지 3년 연속 70%대를 유지 중이다.

특히 도시가스 요금 미수금이 가스공사의 핵심 리스크로 꼽힌다. 미수금은 가스공사가 먼저 해외에서 원료를 사들여 공급했지만, 요금 인상 지연으로 인해 제때 회수하지 못한 '외상값' 성격의 비용을 의미한다. 국민이 나중에 내야 할 요금 부담이 공사 재무에 고스란히 쌓여 있는 셈이다.

|

지난해 미수금 규모는 14조476억원으로, 2020년(6911억원) 대비 13조3565억원(1932.6%) 대폭 증가했다. 이렇듯 쌓인 미수금은 가스공사의 유동성을 저해하고 금융 비용을 유발해, 영업외 이익이 감소하고 추가 비용이 발생하는 등 재무 건전성을 악화시키고 있다.

이에 대해 예정처는 "미수금 증가는 유동성 부담과 재무 건전성 악화로 이어지고, 장기적으로 가스요금 인상에 영향을 미칠 우려가 있다"며 "미수금 회수를 위한 근본적인 해결방안 마련과 철저한 관리가 필요하다"고 지적했다.

이번 국감에서는 ▲부채비율 600%대 고착화 ▲차입금 의존 심화 ▲도시가스 미수금 누적 등이 주요 쟁점으로 다뤄질 것으로 예상된다. 국회는 두 기관의 단기 흑자 이면에 숨어 있는 구조적 위험을 짚으며, 요금 현실화와 공기업 재무 안정성의 균형을 추궁할 것으로 보인다.

향후 과제로는 요금을 단계적으로 현실화해 미수금 누적을 줄이고, 자산 매각과 투자 구조조정 등을 통해 불필요한 비용을 덜어내는 방안 등이 손꼽힌다. 동시에 재정 당국과의 협력을 강화해 차입 부담을 완화하는 제도적 장치도 마련해야 한다는 지적이다. 결국 공기업의 재무 건전성 문제는 단순히 내부 경영에 국한되지 않고 전기·가스 요금과 직결돼 국민 부담으로 이어질 수 있는 만큼, 장기적·정책적 해법이 불가피하다는 설명이다.

예정처는 "한전과 가스공사의 재무 구조는 단기간 성과 개선만으로는 근본적으로 해결되기 어렵다. 요금 현실화와 비용 절감, 차입 구조 개선 등 종합적 관리가 필요하다"며 "지속 가능한 관리 체계를 마련해야 한다"고 제언했다.

rang@newspim.com