2025년 홍콩증시 포트폴리오에 대한 컨센서스

이 기사는 12월 6일 오전 11시13분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 배상희 기자 = <[2025 자산시장 지형도] 홍콩증시 낙관론 vs 신중론① 향방의 관건은?>에서 이어짐.

◆ 국내외 기관의 진단 '낙관론보다 신중론'

중국 본토 A주의 2025년 전망에 대해 확신 있는 낙관론을 내놓고 있는 국내외 기관들은 홍콩증시에 대해서는 좀더 신중론에 가까운 입장을 견지하는 분위기다.

① 선호도는 A주 우위, 투자 적기는 1Q 이후

최근 골드만삭스는 2025년 주식시장 전망과 관련해 A주식과 홍콩 주식에 대한 높은 비중의 매수세를 유지할 것을 권고하면서, 단기적으로는 여전히 홍콩주(H주)보다 A주를 더 선호한다고 밝혔다.

JP모간 자산운용의 저우환퉁(周奐彤) 글로벌 마켓 책략가 또한 현 시점에서 A주식이 H주식보다 더 매력적이라는 진단을 내놔, 공감대를 형성했다.

A주 선호도가 높은 이유는 홍콩 주식에 비해 A주식이 중국 본토 정책 완화와 개인 투자 자금 흐름에 더 민감하게 반응하기 때문이다.

골드만삭스는 대외적 요인과 국내 정책 실행의 영향을 고려할 때 2025년 1분기 이후가 홍콩증시에 대한 투자가 더욱 적합할 것이라는 의견을 내놨다.

② 간헐적 상승세, 적극적 부양책 자극 필요

중국 대형 투자은행(IB)인 중금공사(CICC)는 2025년 중국 거시경제의 회복 가정 하에 홍콩증시의 성장과 수익성은 일정 수준 보장되지만 그 상승폭이 제한적이고, 시장은 여전히 완전한 변동성 패턴에서 벗어나지 못했다고 판단했다. 이어 내년 홍콩증시는 간헐적인 상승세를 보일 것이며, 투자전략과 관련해서는 구조적 기회(結構性機會) 포착에 주목할 것을 권고했다.

국태군안(國泰君安) 증권 또한 2025년 홍콩 주식시장은 횡보 후 상승할 것으로 내다보며, 구조적 기회에 주목해야 한다고 강조했다.

* '구조적 기회'란 특정 시장이나 산업에서 정책, 기술 발전, 시장 수요 등의 요인으로 인해 일부 섹터나 종목이 시장 전체에 비해 우수한 성과를 보이는 가운데, 그 속에서 발굴할 수 있는 투자기회를 의미한다.

2024년 말 홍콩증시의 큰 상승은 다시 한 번 투자자들의 시장에 대한 신뢰도를 키웠고, 그 상당한 상승폭은 일부 투자자들로 하여금 "이번에는 정말 다르다"는 생각을 갖게끔 했다. 하지만, 지난 3년 동안 유사한 패턴을 보여온 반등세는 길든 짧든 결국 하락으로 끝났다.

이는 반등의 지속성은 높은 기대감만으로는 확보될 수 없음을 방증하는 것이며, 더 큰 자극이 필요하다는 것을 뜻한다고 중금공사는 평했다.

중금공사는 홍콩증시의 2025년 수익성 성장률을 2024년과 비슷한 2~3% 수준으로 예상했다. 올해 밸류에이션과 리스크 프리미엄이 비교적 크게 회복된 만큼, 내년 지수 상승 폭은 제한적일 것으로 예상하며 홍콩항생지수는 약 22000 포인트 수준을 보일 것으로 예측했다. 12월 5일 최신 종가 기준 홍콩항셍지수는 19560.44포인트다.

* 리스크 프리미엄은 투자자가 위험부담을 감수하는데 따른 수익을 지칭하는 것으로, 리스크 프리미엄이 높으면 그만큼 기대수익률이 높다고 해석할 수 있다. 주식시장 전망이 낙관적일 때 리스크 프리미엄은 낮아진다.

낙관적 시나리오 하에서 2025년 홍콩증시의 수익성 성장률은 6~7% 정도로 확대될 수 있다고 진단했다. 이는 지수를 10~15% 상승시킬 수 있는 수준으로, 해당 수치 하에서 홍콩항셍지수는 24000 포인트까지 오를 수 있다는 진단이 나온다. 하지만, 이를 위해서는 앞서 언급한 더 큰 재정 부양책이 필요하다고 강조했다.

향후 홍콩증시의 균형을 깨뜨릴 수 있는 변수는 관세와 같은 새로운 외부 충격에서 비롯될 수 있는데, 미국이 시행할 60%의 대중국 포괄적 관세로 인한 수출 및 성장 둔화는 상당한 규모의 재정적 부양책 확대로 상쇄할 수 있으며, 이는 홍콩증시의 더 큰 상승 여력을 제공할 수 있는 경로라고 진단했다.

개원증권(開源證券)은 향후 6개월 내에 중국 경제 펀더멘털(기초체력)을 자극할 일련의 정책이 등장할 수 있고, 이는 홍콩 주식 시장에 지지대 역할을 할 것이라고 평했다. 거시경제와 기업 수익성 회복은 더 많은 장기 투자 자금의 유입을 유도할 수 있으며, 이를 통해 홍콩 주식 시장의 상승 잠재력 또한 커질 것으로 예상했다.

|

③ 홍콩주 지탱 주력군 '해외자금보다 남향자금'

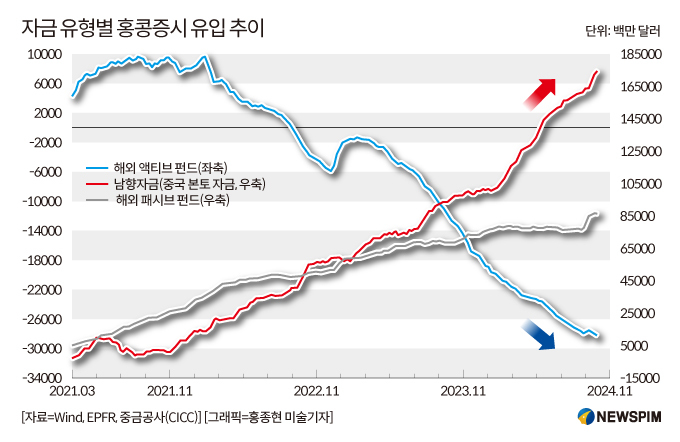

홍콩증시에 영향을 미칠 유동성 환경과 관련해서는 2025년에도 미국 중앙은행인 연준이 금리 인하를 지속하며 유동성 환경이 점진적인 개선세를 이어갈 것으로 예상하는 가운데, 특히 남향자금(南向資金∙남하자금으로도 불림, 중국 본토에서 홍콩증시로 유입되는 투자금)이 2024년과 마찬가지로 홍콩증시를 지탱하는 핵심 자금 역할을 지속할 것이라는 관측이 나온다.

남향자금의 유입을 기대할 수 있는 것은 홍콩증시가 보유한 확실한 비교우위 때문이다. 구체적으로 A주와 비교해 홍콩증시는 △낮은 밸류에이션 △높은 배당률 △전반적인 상장사 실적 향상 등에서 우위를 보인다.

해외자금의 유출 추세는 아직도 전환되지 않은 상태로, 액티브 자금보다는 패시브 자금이 시장의 반등을 뒷받침하고 있다.

중금공사(CICC)는 2025년 홍콩증시에서 해외자금의 유출 압박은 크지 않겠지만, 유입도 쉽지는 않을 것으로 예상한다.

미국 금융시장 조사업체 EPFR에 따르면 해외 액티브 펀드 자금은 홍콩증시에서 2022년 3월 이후 유출 추세를 지속했고, 연간 누적 유출 규모는 이미 109억5000만 달러를 기록했다.

올해 4~5월 및 9월 말~10월 초의 급속한 반등 과정에서 일부 해외자금의 유입이 있었지만, 자금의 원천은 주로 거래형 자금과 비기관 투자자 중심의 패시브 펀드 자금이었다. 9월 말 홍콩증시의 급등 장세 속에서 해외 액티브 자금이 14개월 만에 시장에 단기 유입되어 시장의 관심을 끌었지만, 단 2주만에 유출로 전환됐다.

해외자금은 중국 경제의 펀더멘털(기초체력) 특히 소비 회복에 주목하고 있는 만큼, 향후 중국 당국의 정책적 여력 확대로 소비가 어느 정도 회복될 지 여부가 해외자금 유입에 큰 영향을 미칠 것으로 중금공사는 예상했다.

◆ '구조적 기회' 주목, 2025년 포트폴리오는 '이렇게'

2025년 홍콩증시 투자전략과 관련해 중국 현지 다수 기관이 주목하는 구조적 기회(結構性機會)가 확대될 섹터에 주목해볼 필요가 있다.

국태군안(國泰君安) 증권은 현재 홍콩 주식시장의 밸류에이션 가격 책정과 자금 구조는 더욱 업그레이드 됐으며, 상대적 매력도가 높다고 판단하면서 2025년 투자방향과 관련해 △주당순이익(EPS) 개선이 예상되는 홍콩 인터넷 기업 대형주 △정책 지원, 경기 회복, 금리 변동에 민감하게 반응하는 섹터(소비전자와 자동차 등) △수익성이 안정적인 고배당 산업(공익사업∙금융∙통신) △중앙∙국유기업의 인수합병과 지방부채 개선에 수혜를 받는 기업군 등의 포인트에 주목할 것을 권고했다.

개원증권(開源證券) 또한 홍콩증시의 기술주를 대표하는 텐센트(0700.HK)와 알리바바(9988.HK) 등의 인터넷 기업 종목을 주목했다.

홍콩 주식 시장의 주요 기술주들은 주기적인 순환적 회복 특성을 띄고 있는 동시에, 인공지능(AI)이라는 장기 산업 트렌드의 혜택을 받아 장기 투자 가치를 가지고 있다고 판단하면서, 홍콩 기술주를 대표하는 인터넷 기업 종목들은 여전히 실적 성장성 및 종합적인 밸류에이션 우위가 두드러지며, 안정적인 포트폴리오 기본 구성에 적합하다고 판단했다.

여기에 광학, 반도체, 자동차 첨단 운전자 보조 시스템(ADAS), 전동 공구 등을 공격적 투자 종목으로 보완할 수 있다고 권고했다.

|

중금공사는 지속적으로 강조해온 '바벨 투자전략'이 2025년에도 유효할 것으로 예상하면서 △장기적인 수익 하락에 대응할 수 있는 고배당주와 △산업 호황 또는 정책 지원에 따른 수혜가 예상되는 기술 성장 양대 섹터에 균형을 둔 포트폴리오를 추천했다. 아울러 정책적 역량이 시장의 예상을 웃돌 정도로 확대될 경우 소비재와 부동산, 비은행금융 등 경기민감주(시클리컬) 섹터에서 알파 수익을 기대해볼 수 있다고 진단했다.

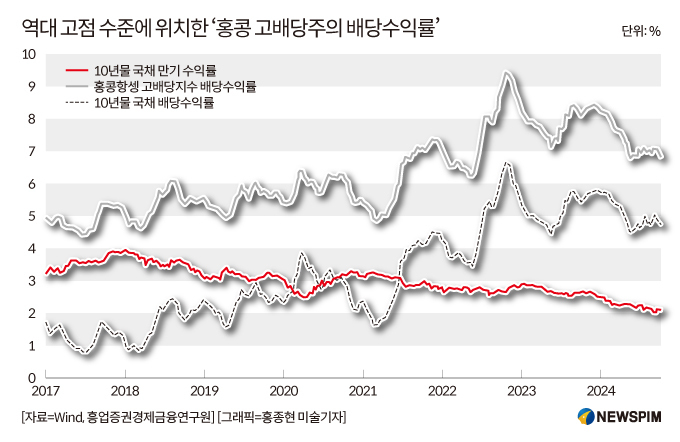

올해 들어 홍콩증시의 상승세를 견인한 투자 트렌드인 고배당주는 2025년에도 지속 주목을 받을 전망이다.

중국 금융정보 제공업체 윈드(Wind)에 따르면 '홍콩항셍 고배당지수(홍콩증권거래소 상장사 중 배당수익률이 높은 종목들로 구성된 지수)' 기준 홍콩증시 고배당자산의 최신 배당수익률(시가배당률, 주당 배당금/기준일 주가)은 6.6%를 상회하며 역대 높은 수준을 유지하고 있다. 10년물 국채 만기 수익률과의 차이도 4%포인트를 넘어서며 높은 자산분배 가치를 띄고 있다.

pxx17@newspim.com