'미매각' 등 발행 실패 해결하고 공모 발행 시 신용리스크 확대 차단

롯데지주 3월 이후 사모 사채만 발행…코리아세븐 10월 사채 '미매각'

[서울=뉴스핌] 온종훈 정책 전문기자 = 롯데그룹의 지주회사인 롯데지주가 최근 사모 회사채와 장기 기업어음(CP)을 통해 자금 조달을 하고 있다.

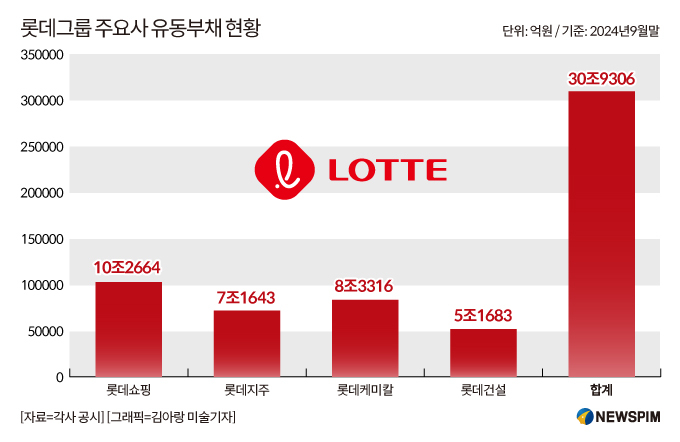

롯데케미칼, 롯데쇼핑 등 주력 계열사의 전반적 부진이 지속되는 가운데, 계열사 매각 등 자금난을 근본적으로 해결하는 방안보다 '우회' 방법으로 필요 자금을 해결하고 있다는 의미다. 롯데지주를 비롯한 계열사의 신용 등급 하향 리스크 등으로 공모 시장을 거칠 경우 발행 실패(미매각)를 피하고 공모에서 기업 정보 공개에 따른 신용 리스크가 확대되는 것을 사전 차단하기 위한 조치로 풀이된다.

다만 시장에서는 이 같은 방법이 장기화할 경우 부채 증가 등 자본 구조의 취약화와 새로운 자본 조달 방식에 따른 롤오버(만기 연장) 등 리파이낸싱 시에 문제점으로 작용할 수 있기 때문에 근본적인 처방이 필요하다는 지적이다.

19일 투자은행(IB) 업계에 따르면 롯데지주는 이달 중 1200억원 규모의 CP 발행을 준비하고 있다. 금리는 연 3.575~3.716%로 책정했다. CP 발행 자금의 용도는 오는 29일 돌아오는 1200억원 규모의 단기 CP 차환용이 주류다. 만기는 1년 6개월물(100억원), 2년 6개월물(1100억원)으로 만기 1년 이상의 장기 CP다. 차환용으로 발행하면서 만기를 늘려 차입 구조를 장기화하겠다는 것이 기본 구상이다.

롯데그룹의 유통 계열사인 롯데쇼핑, 코리아세븐도 앞서 장기 CP 발행 대열에 합류했다. 코리아세븐은 지난 8일 1000억원어치 2년물 장기 CP를 찍었다. 코리아세븐은 앞서 지난달 3년 만에 회사채 시장에 복귀했지만 수요 예측에서 미매각을 피하지 못하면서 증액 발행에 실패했다. 당시 500억원 모집에 370억원의 매수 주문을 받는 데 그쳤다. 이에 확보하지 못한 금액(130억원)을 CP 시장에서 추가 조달한 것으로 관측된다.

롯데쇼핑도 지난달 30일 2200억원 규모 장기 CP를 발행했다. 1년 6개월 만기로 금리는 연 3.55% 수준이다.

시장에서는 롯데그룹이 신용도 하향 이슈를 장기 CP 시장으로 우회하고 있다고 분석하고 있다. 롯데지주는 신용 등급이 'A+'로 강등될 우려를 안고 있다. 나이스신용평가는 지난 7월 롯데지주의 신용 등급 전망을 '부정적'으로 매겼다. 신용 등급이 기존 'AA-'에서 'A+'로 내릴 수 있다고도 경고했다.

코리아세븐도 국내 3대 신용평가사(한국신용평가, 한국기업평가, 나이스신용평가)는 신용 등급을 모두 'A+(부정적)'에서 'A(안정적)'로 내린 상태다. 한국미니스톱 인수로 시너지 효과를 꾀한 데 따른 역풍을 맞았다는 분석이다. 나이스신용평가에 따르면 코리아세븐의 부채비율은 2022년 말 기준 274.7%에서 지난 6월 478.7%로 뛰었다.

국내에서 AA급 이상은 우량 등급, A급 이하는 비우량 등급으로 취급된다. 우량과 비우량의 기준이 정해진 것은 아니지만 시장의 암묵적인 약속이 존재한다. 롯데지주는 현재 AA급 턱걸이에 위치해 있는 만큼 등급이 한 단계 강등되면 자금 조달 여건이 크게 악화될 수 있다.

자본 시장의 한 전문가는 "장기 CP의 가장 큰 문제점은 투명성 저해"라며 "사모 방식으로 발행되기에 금리를 비롯한 발행 조건이 드러나지 않아 투자자 보호 등의 사고가 발생할 수 있다"고 말했다.

이런 맥락에서 롯데지주는 사모 회사채 발행에도 적극적이다.

이날 채권 시장에 따르면 롯데지주는 지난 8일 선순위 신종 사모증권(회사채) 500억원어치를 발행했다. 표면금리는 4.06%이며 만기는 7년이다. 지난 9월 30일에는 1500억원 규모의 사모 신종 자본 증권 발행했다. 표면금리는 4.06%이며 만기 구조는 영구채다.

지난 3월 29일에도 사모 신종 자본 증권을 2000억원 찍었다. 이 중 500억원의 금리는 표면금리는 5.598%며 나머지는 1500억원의 금리는 5.710%다.

롯데지주는 올해 1월 25일 공모 사채 3000억원을 발행한 후 사모 채권만 발행하고 있다. 올해 첫 사모 채권을 발행하기 전까지 롯데지주가 발행한 채권 중에서 사모는 없었다.

금융투자업계 한 관계자는 "사모 사채를 발행하면 증권신고서를 제출하지 않고 수요 예측 절차도 거치지 않는다"며 "기업 내용 공개도 피할 수 있다"고 설명했다. 이 관계자는 또 "롯데지주가 화학 부문 등의 계열사 실적 부진과 재무 부담 등으로 수요 예측에서 수요를 제대로 이끌어 내지 못할 수 있다"며 "발행 금리가 높아질 수도 있다"고 진단했다. 그는 "이런 이유 등으로 사모 사채 발행을 택하고 있는 것으로 보인다"고 설명했다.

실제 별도재무제표 기준 롯데지주 차입금 의존도는 2020년 말 30.4%에서 올해 상반기 말 44.7%로 상승했다. 이에 따라 총자산에서 차입금이 차지하는 비중이 확대됐다.

같은 기간 이자·세금·상각 차감 전 이익(EBITDA) 대비 순차입금 지표도 9.8배에서 11.5배로 나빠졌다. 롯데지주가 이후에도 회사채를 발행했다는 점을 고려하면 실질 재무 부담은 더 큰 것으로 판단됐다.

이 같은 영향 등으로 이달부터 롯데지주와 롯데케미칼, 롯데정밀화학 등 화학군 계열사 임원은 책임경영 차원에서 이달부터 급여 일부를 반납했다.

ojh1111@newspim.com