NFC 단말기 적어 영향 미미…인프라 구축이 관건

저축은행 실적 발표…금리인상에 대형사 부진 우려

[서울=뉴스핌] 이은혜 기자=다음 주 금융시장의 관심은 현대카드와 애플의 '애플페이' 시범 서비스 개시에 집중될 전망이다. 아직 국내에 근거리무선통신(NFC) 기능을 지원하는 단말기가 적은 만큼 당장 카드업계에 끼칠 영향은 제한적이겠으나, 단말기가 확산되면서 국내 금융 플랫폼 시장의 변화를 가속화시킬 수 있다는 관측이다.

오는 30일에는 저축은행들의 3분기 실적이 발표된다. 5대 저축은행(SBI·OK·웰컴·페퍼·한국투자저축은행)은 지난 2분기 기준금리 상승으로 인한 이자비용 증가로 순이익이 급감한 바 있는데, 3분기에 금리 인상 기조가 지속된 만큼 더 악화됐을 것으로 우려된다.

27일 카드업계는 애플페이가 오는 30일부터 시범 서비스를 시작할 것으로 본다. 이는 '애플페이 결제 서비스' 관련 약관에서 '2022년 11월 30일부터 시행한다'는 문구가 적혀있었다는 이유다. 애플은 지난 2014년 애플페이를 출시하고 금융 사업을 확대해왔으나, 국내에는 애플이 채택하는 NFC 결제 표준인 비접촉 기술 기반(EMV)의 단말기가 적어 도입이 늦어졌다. 국내에 NFC 기능을 지원하는 단말기는 카드 가맹점 290만개의 10% 미만으로 추산되며, 그 중에서도 EMV는 더 적을 것으로 파악된다. 따라서 애플페이는 NFC가 보급된 온라인 혹은 대형 가맹점을 중심으로 우선 도입될 것이란 의견이 우세하다.

이로 인해 애플페이가 당장 카드업계와 간편결제 시장에 미칠 영향은 크지 않을 것으로 예상되고, 국내 시장에 안착하기 위한 1차 과제는 인프라의 확충이 될 전망이다. 김재우 삼성증권 연구원은 "단말기 설치 비용과 부담 주체, 애플페이가 가맹점에 부과할 수수료와 부담 방식도 관건"이라며 "현대 간편결제 시장 규모와 구도를 감안할 시 영향은 제한적일 것"이라고 분석했다.

향후 단말기가 점차 확산되면서 국내 간편결제 시장이 확산되고 경쟁이 점점 치열해질 전망이다. 김재우 연구원은 "애플페이의 진입이 글로벌 공룡의 시장 진입을 의미하는 만큼 향후 애플의 금융 플랫폼으로서의 발전 방안이 관건"이라고 강조했다. 삼성페이 서비스를 제공하고 있는 삼성전자는 '폰 하나로 심플하게'라는 주제의 광고를 유튜브와 TV에 송출했다. 삼성전자가 광고를 송출한 것은 3년 만이다. 광고에는 갤럭시 스마트폰에 탑재된 삼성페이가 신용카드, 모바일 운전 면허증, 디지털키, 국내선 탑승권 기능을 지원한다는 점이 포함됐다.

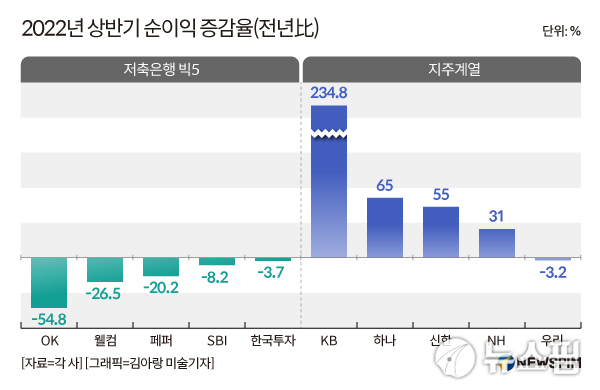

오는 30일에는 저축은행들이 3분기 실적을 발표한다. 앞서 상반기에는 5대 저축은행과 지주사 계열 저축은행들의 실적이 엇갈린 바 있다. OK저축은행의 상반기 순이익은 전년 동기 대비 54.8%, 웰컴저축은행은 26.5%, 페퍼저축은행은 20.2%, SBI저축은행은 8.2% 한국투자저축은행은 3.7% 줄었다. 이는 기준금리 상승으로 이자비용이 증가한 탓이다.

반면, 금융지주계열 저축은행 5곳(KB·신한·하나·우리·NH)의 상반기 순이익은 우리금융저축은행(3.2% 감소)을 제외하고 일제히 증가했다. KB저축은행의 순이익은 234%, 하나저축은행은 65%, 신한저축은행은 55%, NH저축은행은 31% 늘었다.

지주사들의 실적과 함께 먼저 공개된 이들의 3분기 누적 순이익은 1064억원으로 34.2% 증가하면서 상반기 성장세를 이어갔다. 그 중에서도 신한저축은행과 KB저축은행이 각각 42%, 52.5% 급증하면서 자산기준 저축은행 10위권에 나란히 이름을 올렸다. NH저축은행은 28.7%, 하나저축은행은 32.3%, 우리금융저축은행은 5.6% 늘었다. 저축은행 관계자는 "지주계열 저축은행은 계열사와 연계영업을 할 수 있기 때문에 여신 성장에 유리하다"고 설명했다.

5대 저축은행의 3분기 실적 전망은 대체로 부정적이다. 한국은행이 기준금리를 3분기 중 7월에 0.5%포인트(p), 8월에 0.25%p 추가로 인상한 만큼 3분기 이자비용은 2분기보다 더 늘었을 것으로 예상되기 때문이다.

곽수연 한국신용평가 연구원은 "저축은행의 개인대출은 차주 신용도가 낮고 다중채무자 비중이 높아 건전성에 미치는 부정적인 영향이 나타날 것"이라며 "시중금리 상승 등의 영향으로 차주의 이자비용 부담이 확대되고 채무상환능력이 저하될수 있어 재무건전성이 안정적으로 유지되는 지 감시해야 한다"고 강조했다.

chesed71@newspim.com