美(23.6%) EU(17.5%)에 비해 석탄비율 높은 韓(41.5%) 불리

탄소국경세, 국내 탄소세(연내도입), 기존 배출권거래제까지

[서울=뉴스핌] 김선엽 기자 = 앞으로 디지털세‧탄소국경세 등 다국적‧수출기업들을 대상으로 하는 국제조세 도입이 세계적으로 확대됨에 따라 우리 기업들의 부담 가중이 불가피하다는 전망이 나왔다.

전국경제인연합회는 3일 오전 9시 OECD 산하 경제자문기구 BIAC 한국위원회(위원장 김윤 삼양홀딩스 회장) 차원으로 '디지털세·탄소세 등 국제조세 동향과 한국의 대응' 세미나를 개최하고, 탄소국경세, 디지털세 등 국제조세 확대 동향을 기업들에게 공유하고 대응 방안을 모색했다.

◆ '디지털세·탄소국경세' 양대산맥 국제조세 규범 도입 올 여름 확정될 듯

김윤 BIAC 한국위 위원장은 인사말을 통해 "코로나19로 인해 2차 대전 당시보다 더 많은 재정을 지출할 정도로 미국·유럽 등 선진국의 GDP 대비 정부지출이 급격히 증가했고, 이를 메꿀 세원 마련을 위한 디지털세·탄소세 논의에 탄력이 붙고 있다"고 말했다.

또한 김 위원장은 "현재 국제동향을 공유하고 우리 기업의 대응방향을 논의하고자 마련했다"고 이번 세미나의 의미를 설명했다.

법무법인 율촌 이경근 박사는 주제발표에서, "디지털세와 탄소국경세 모두 자국 기업이 아닌 다국적·수출기업이 대상인 국제조세로, 수출주도 한국경제에 직격탄"이라고 설명했다.

또한 이 박사는 "현재 OECD, EU와 함께 다자무대로 돌아온 미국 등 주요 플레이어들이 참여하는 국제논의 동향을 볼 때, 올 여름 디지털세와 탄소국경세 등 글로벌 조세의 도입 규범(가이드라인)이 확정되어 우리 기업들의 부담이 가중될 것"으로 내다봤다.

실제로 작년 7월 디지털세 도입을 위한 OECD 차원의 규범 마련이 논의되었으나 코로나 사태로 인해 올해 여름까지 미뤄진 상황이다. EU가 2018년 처음 제시한 탄소국경세 도입과 관련해서도 올해 7월에 규범이 확립될 예정이다.

미국의 경우 그간 디지털세 협상에 소극적이었던 트럼프 정부와 달리 바이든 정부는 다자주의 선회 정책으로 디지털세 협상에 적극 참여할 것으로 보인다. 또한 바이든 정부는 2050년 탄소중립을 공언하고 미국식 탄소국경세 도입을 공약한 바 있다.

OECD는 디지털세 규범 확립시 세계적으로 연간 1000억달러(약 118조원)의 세수 확대 효과가 있을 것으로 분석했다. 또한 탄소국경세가 시행될 경우 EU집행위는 50억~140억유로(약 6.8조~19조원), 미국은 약 120억 달러(13.3조원)의 연간 세수 증대 효과가 있을 것으로 예상된다.

◆ 디지털세 대상은 글로벌 대기업, 탄소국경세는 중소기업까지도 적용

매출액을 기준으로 규모가 큰 기업을 대상으로 하는 디지털세는 도입시 글로벌 대기업들에게 부담이 될 것으로 예상된다. 반면 탄소국경세는 모든 탄소집약적 상품에 부과된다는 점에서 디지털세보다 과세 대상 기업의 범위가 넓다. 특히 주요 산업이 제조업 기반이고 주요국 대비 석탄발전 비중이 높은 한국에 더욱 광범위하게 적용될 가능성이 높다.

법무법인 화우 이성범 변호사는 주제발표에서 "탄소 배출량이 많은 기업의 상품이라면 유럽지역 수출시 탄소국경세 과세 대상이 될 수 있다"며, "한국의 경우 특히 자동차, 철강, 석유화학 등 탄소집약적 제조업에서 큰 타격이 있을 것으로 예상된다"고 밝혔다.

최근 EY한영 보고서는 탄소국경세 도입시 2023년 한국기업들이 미국, EU, 중국에 지급해야 할 탄소국경세를 약 6100억원으로 추산했다. 2030년에는 이보다 3배 이상 증가한 1조8700억원까지 증액될 것으로 전망된다.

◆ 한국기업, 3중규제 걱정해야

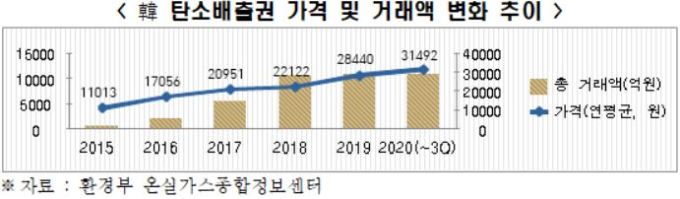

이어서 열린 토론에서는 법무법인 광장 윤영선 고문(前관세청장, BIAC 한국위 위원) 주재로 국내 탄소세 도입에 대한 논의가 이어졌다. 전문가들은 우리 기업들이 해외의 탄소국경세 도입 움직임과 함께, 2015년부터 시행중인 탄소배출권 거래제(ETS), 연내 국내 도입이 예상되는 탄소세까지 이중·삼중의 규제 부담앞에 놓이게 되었다고 지적했다.

지난해 12월 정부는 '2050 탄소중립 추진 전략'에 따라 탄소중립 생태계로의 전환 지원을 위한 '기후대응기금' 조성 방안을 발표한 바 있다. 기금 조성을 위한 재원마련 방안으로 탄소세 도입과 에너지세 개편을 제시해, 연내 탄소세 도입이 기정사실화 된 상태다.

이경근 박사는 토론에서 "기업들로서는 국내 탄소배출권 비용 증가에 따른 부담과 동시에 탄소세 도입, 이에 더해 수출기업은 곧 확정될 해외 탄소국경세까지 3중규제에 직면할 것"이라고 말했다. 또한 "탄소세 도입은 세제의 역진성 및 증세에 대한 조세저항을 초래할 가능성이 높아 정부가 신중하게 추진해야 한다"며, "조세저항을 극복하기 위해서 기후대응기금의 합리적 사용이 중요해 보인다"고 밝혔다.

sunup@newspim.com