설 명절 연휴 영향 및 신용등급 추가하향 기업 회사채 발행 미뤄

우량등급 SK텔레콤, 한화케미칼, LG헬로비전 등 1월 중 회사채 발행

[서울=뉴스핌] 김신정 기자 = 지난해 연말 북클로징(연말 회계결산, book closing) 등으로 잠시 주춤했던 회사채 시장이 연초들어 다시 활기를 띠고 있다. 신용등급이 우량한 대기업들이 잇따라 1월부터 공모채 조달에 나서고 있어서다.

다만 올해 회사채 발행 규모는 지난해 만큼 크지 않을 전망이다. 올해 한차례의 기준금리 인하가 예상되지만 지난해 회사채 발행 확대를 주도했던 CD금리(양도성예금증서)와 국고채 3년물 금리 역전현상이 일어나지 않을 것으로 예상되기 때문이다.

지난해 두차례 기준금리 인하로 은행자금조달 기준금리인 CD금리가 회사채 자금조달 기준금리인 국고채 3년물 금리보다 높게 나타나자, 기업들은 회사채 시장으로 눈을 돌렸고 지난해 회사채 시장은 역대 최고 호황을 누렸다.

6일 금융투자업계에 따르면 이달 집계된 발행 예정인 회사채 규모는 1조7000억원으로 예상된다. 최대 호황을 보였던 지난해 1월 발행된 회사채 7조6000억원과 비교하면 대폭 줄어든 규모다. 1월 평균적으로 4~5조원 가량의 회사채가 발행된 점을 감안하면 이달 발행 규모는 쪼그라든 모습이다.

이는 이달 설명절 연휴가 끼어있어 저조한 수요예측을 피하려는 기업들이 다음달로 발행 일정을 미룬데 따른 것으로 분석된다. 또 지난해 신용평가사들이 기업에 대한 신용등급 추가 하향 예고를 한 상황에서 '체력'이 약한 기업들이 회사채 발행을 미루고 있는 것으로 풀이된다.

|

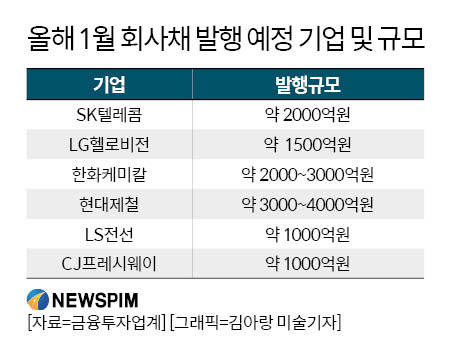

우선 이달 SK텔레콤(AAA)이 2000억원 규모의 회사채를 발행한다. 회사채는 3년물, 5년물, 10년물, 20년물을 발행할 예정이다.

LG유플러스와 CJ헬로비전이 인수합병된 LG헬로비전(AA-)도 회사채 발행에 나설 예정이다. 약 1500억원을 발행할 계획으로 이번주 수요예측을 진행한다. 자금은 공모채 만기 상환 목적으로 쓰일 예정이다.

한화케미칼은 이달 중 회사채 발행에 나설 예정이다. 한화케미칼은 한화큐셀앤드첨단소재와 합병 후 한화솔루션(AA-)으로 사명을 바꾸게 된다. 발행규모는 2000~3000억원 가량이다. 한화케미칼 관계자는 "이번 회사채 발행규모는 많게는 3000억 규모로 만기도래 차입금 상환 목적"이라고 설명했다.

현대제철(AA0)도 이달 중 차입금 상환용 공모채 발행에 나선다. 약 3000~ 4000억원 규모로 발행할 예정이다. LS전선(A+) CJ프레시웨이(A0) 등도 이달 중 1000억원대 규모 회사채 발행을 준비하고 있다.

신용등급이 높은 대기업들이 회사채 발행에 나서는 이유는 기관들이 연초 다시 자금 집행에 나서면서 회사채 시장이 반짝 호황을 띠기 때문이다. 특히 회사채는 우량등급과 장기채가 주를 이룬다.

김기명 한국투자증권 연구원은 "1월 회사채 시장은 상대적으로 강세를 보일 것으로 예상된다"며 "AA등급 이상의 우량 회사채가 A급 이하 회사채 보다 상대적 강세를 보일 것"이라고 전망했다.

일각에선 회사채 시장 연초효과에도 불구하고 올해 전반적으로 회사채 시장이 지난해 보다 대폭 위축될 것이라는 전망도 나온다. 지난해 회사채 발행 확대를 주도했던 CD금리와 국고채 3년물 금리 역전현상이 사라졌기 때문이다.

지난해는 기준금리 인하 기대감이 시장에 선반영되면서 국고채 3년물 금리가 CD금리보다 낮아지는 현상이 벌어졌다. 결국 은행자금조달 기준금리인 CD금리가 회사채 자금조달 기준금리인 국고채 3년물 금리보다 높게 나타났고, 이는 기업들이 회사채 시장으로 눈을 돌리게 했다.

실제 지난해 일반 회사채 발행 규모는 69조원으로 사상 최대를 기록했다. 앞서 지난 2018년 회사채 발행 규모는 60조였다.

하지만 올해는 한은이 기준금리를 한 차례 정도 내릴 것으로 전망되면서 이런 금리 역전현상 우려는 사라졌다.

김은기 삼성증권 연구원은 "올해 기업들의 회사채 발행은 CD금리와 국고채 3년물 금리 역전현상이 줄어들면서 지난해 보다 감소할 것으로 전망된다"며 "더욱이 기업 실적이 좋지 않아 수급적으로 회사채 발행 물량이 줄어들고, 오는 4월 신용평가사들에 의한 기업들의 신용등급 하락 우려감이 커 회사채 시장이 위축될 수 있다"고 말했다.

aza@newspim.com