홍콩거래소 차등의결권 인정 등 일대 개혁

샤오미 아이치이 앤트파이낸셜·텐센트뮤직 등 홍콩행 유력

[편집자] 이 기사는 1월 5일 오후 4시59분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=강소영 기자] 2018년 홍콩 증시에서 수많은 '대박 신화'의 향연이 펼쳐질 것으로 기대된다. 2009년 중국 본토에서 창업판이 설립된 후 IPO가 활발해지면서 많은 투자자들이 억만장자 반열에 진입한 것처럼, 2018년 홍콩에서 화려한 IPO 축제가 재현되며 적지 않은 투자자들이 투자 성공 신화를 써 내려 갈 것으로 기대하고 있다.

지난해 큰 폭의 주가지수 상승으로 활황의 기반을 다진 홍콩거래소가 24년 만의 대대적인 제도 개혁으로 중국 굴지의 유니콘 기업들에게 러브콜을 보내고 있기 때문이다. 이미 상당수 중국 기업들이 홍콩을 기업공개 1순위 시장으로 점쳐두고 있는 것으로 알려졌다. 홍콩증시에 대한 글로벌 투자은행들의 관심도 덩달아 달아오르고 있다.

변화하는 홍콩 시장 환경과 홍콩 시장 입성이 기대되는 중국의 유력 유니콘 기업을 소개한다.

◆ '차등의결권 수락', 철칙깬 과감한 개혁

홍콩항셍지수는 2017년 35%의 상승률을 기록하며 그간의 부진을 씻어내고 '부활'의 신호탄을 쐈다. 여기에 홍콩거래소가 24년 만에 대대적인 제도 개혁에 나서면서 홍콩이 세계 자본시장의 중심지의 지위를 회복하기 위한 의지를 다지고 있다.

지난해 12월 15일 홍콩거래소는 세상을 놀라게 할 획기적인 제도 개혁 방안을 발표했다. 그간 고집스럽게 지켜왔던 1주 1의결권 원칙을 포기하고, 차등의결권 기업의 상장을 허가하기로 한 것.

지난 2014년 차등의결권 불허 원칙으로 알리바바라는 대어(초대형 기업)를 미국 시장에 빼앗겼던 뼈아픈 경험을 되풀이하지 않기 위한 전략으로 풀이된다.

시대의 변화에 적절히 대응하지 못한 고집스러움에 세계 자본 시장에서 홍콩거래소의 입지는 갈수록 줄어들었다. 알리바바를 비롯해 중국에서 탄생한 유력 기업이 홍콩을 등지로 미국으로 향했다.

과거 10년 홍콩거래소에 상장한 신흥산업 기업의 비중은 홍콩 증권시장 전체의 3%에 불과하다. 반면 미국 나스닥, 뉴욕거래소 및 런던거래소의 신흥산업 기업의 비중은 각각 60%, 47%와 14%에 달한다.

홍콩거래소는 이 같은 문제점을 직시하고 홍콩 시장 생태 개혁에 나섰다. 차등의결권 허가 외에도 영업이익을 실현하지 못했거나 실질적 영업수입이 없는 유망 바이오테크기업의 홍콩 상장을 허가했고, 스타트업과 수익이 없는 신흥산업 기업의 유치를 위한 창업판 설립도 검토하고 있다.

홍콩의 적극적인 개혁에 힙입어, 중국을 넘어 세계 투자자들이 주목하고 있는 샤오미, 앤트 파이낸셜, 텐센트 뮤직 등 중국 굴지의 유니콘 기업들이 홍콩행이 유력하다.

◆ 홍콩거래소 상장 유력 유니콘 기업1: 샤오미커지(小米科技)

|

2010년 설립돼 중국 스마트폰 업계의 판도 변화를 불러일으켰던 샤오미가 상장 로드맵의 윤곽을 조금씩 드러내고 있다. 샤오미는 빠르면 2018년 최소 500억 달러 규모의 기업공개를 추진할 방침이다. 계획이 실현되면 올해 최대 규모의 IT 기업 기업공개가 될 전망이다.

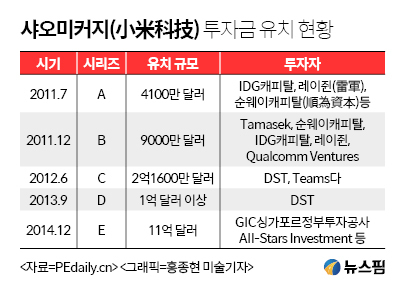

샤오미의 상장은 이 회사에 투자한 VC/PE의 오랜 '소망'이었다. 2010에서 2014년 사이 샤오미는 6차례에 걸쳐 투자금을 유치했다. 싱가포르 테마섹, 싱가포르 정부투자공사, 퀄컴벤처스, 올스사인베스트먼스, IDG캐피탈, 순웨이캐피털 등 중국과 외국의 유명 자본이 샤오미에 투자금을 제공했다. 연이은 투자금 유치로 샤오미의 가치는 450억 달러에 달하게 됐다.

샤오미의 전성기라고 할 수 있는 2014년 레이쥔(雷軍) 대표는 샤오미의 상장에 부정적이었다. 그는 "좋은 기업이 되기 위해서는 10년 내외의 성장기가 필요하다. 샤오미는 5년 내 상장 계획이 없다"고 선을 그었다.

그러나 1년 뒤 레이쥔은 "투자자와 직원을 위해 IPO 추진을 배제하지 않겠다"며 상장에 대해 유보적인 태도를 보였다.

2017년 12월 홍콩 매체는 샤오미가 베이징에서 상장의 주간사를 섭외하고 있다고 보도했다. 이 매체에 따르면, 샤오미는 홍콩 상장을 우선 고려하고 있는 것으로 알려졌다.

샤오미가 홍콩에 입성하면 홍콩증시에서 처음으로 차등의결권을 인정받아 상장을 실현하는 회사가 될 것으로 전망된다.

◆ 홍콩거래소 상장 유력 유니콘 기업2: 앤트 파이낸셜(螞蟻金服)

|

중국 최대 온라인 결제대행 서비스인 알리페이의 모회사인 앤트파이낸셜의 상장은 시장이 학수고대하는 자본시장 최대 이벤트다.

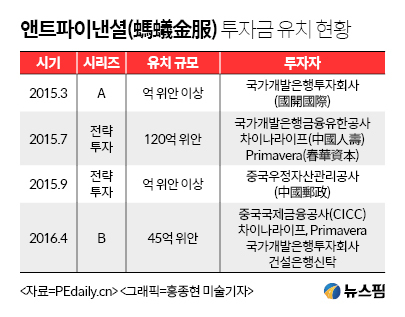

2014년 설립된 앤트 파이낸셜은 B시리즈 투자금 유치를 완료했다. 기업 가치는 적어도 750억 달러로 추산된다.

특히 앤트 파이낸셜의 투자자에는 중국 건설은행의 자회사 건신신탁, 중국 대표 보험사 차이나 라이프, 중국우정그룹, 국가개발은행 금융 등 전통 금융사와 정부 자금이 상당히 포진해 있다.

최근 몇 년 앤트 파이낸셜의 상장 소문은 끊임없이 흘러나왔다. 2017년 11월 1일 앤트 파이낸셜이 홍콩에서 글로벌 전략 회의를 개최했을 당시 마윈 알리바바 창업자는 홍콩거래소의 제도 개혁을 강하게 요구했다. 차등의결권이 인정돼야만 앤트 파이낸셜을 홍콩에 상장하겠다는 의견을 분명히 했다.

한 달 뒤 홍콩거래소는 24년만의 최대 개혁에 나섰고, 차등의결권을 인정하겠다고 밝히면서 앤트 파이낸셜의 홍콩 상장 장애물이 일소에 해결됐다. 4년 전 차등의결권 불인정으로 알리바바라는 '대어'를 놓쳤던 뼈아픈 경험을 가진 홍콩거래소가 이번에는 앤트 파이낸셜을 '결코' 다른 시장에 뺏기지 않을 것으로 시장은 예상하고 있다.

◆ 홍콩거래소 상장 유력 유니콘 기업3: 루팍스(陸金所)

|

중국 최대의 온라인 자산관리 플랫폼인 루팍스 역시 자본시장이 주목하고 있는 거물이다. 2011년 상하이에 설립된 루팍스는 상하이시 정부의 자금을 지원받고, 중국 평안보험그룹이 최대 주주로 있는 대표적 핀테크 기업이다.

회사 설립 7년 만에 가입자 수가 3100만 명을 넘어선 루팍스는 규모로나 시장 영향력으로나 중국의 많은 유니콘 기업 중 독보적인 지위를 가진 것으로 평가받는다.

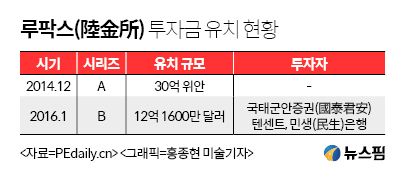

투자자 진용도 화려하다. 2015년 3월 시리즈 A라운드 투자에서 블랙파인 프라이빗 에쿼티 파트너스, 중국국제금융공사, 딩후이터우쯔 등이 참여했고, 2016년 1월에도 텐센트, 국태군안증권(홍콩), 민생상업은행국제홀딩스 등으로부터 12억 1600만 달러의 자금을 유치했다고 발표했다.

루팍스는 외국 시장 보다는 상하이 혹은 홍콩 증시 상장을 타진 중인 것으로 알려졌다. 루팍스는 상하이에 설립이 예정됐던 전략신흥판에 상장을 우선 염두에 두고 있었지만, 상하이의 전략신흥판 개설이 늦어지면서 홍콩행에 무게가 실리고 있다. 로이터 산하의 IFR은 지난해 12월 루팍스가 2018년 홍콩에서 30~50억 달러 규모의 IPO를 추진할 것이라고 보도했다.

◆ 홍콩거래소 상장 유력 유니콘 기업4: 텐센트 뮤직

|

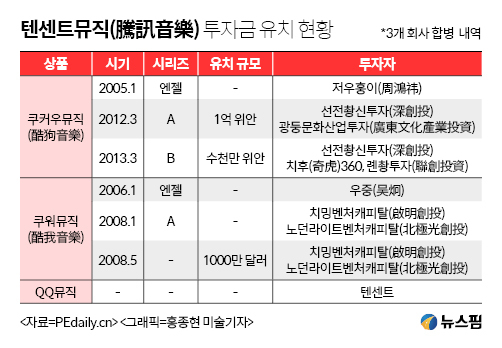

텐센트 뮤직 역시 2018년도 시장이 기대하는 상장 기대주로 꼽힌다. 텐센트 뮤직의 상장 계획 소식은 지난 2016년부터 전해졌다. 관계자에 따르면, 상장 지역을 확정 짓지 못했을 뿐 상장 계획은 여전히 추진 중인 것으로 알려졌다. 상장을 통해 적어도 10억 달러의 자금을 조달할 것으로 전해진다. 텐센트 뮤직의 브랜드 가치는 100억 달러에 달하는 것으로 평가받는다. 시장은 2018년을 텐센트 뮤직의 상장 시기로 점치고 있다.

현재 중국 온라인 음악시장에서 텐센트 뮤직의 지위는 독보적이다. QQ뮤직과 인수한 쿠워(酷我), 쿠어우(酷狗)의 세 플랫폼을 통해 중국 음원 스트리밍 트래픽의 70%를 장악하고 있다.

최신 자료에 따르면, 텐센트 뮤직의 활성 이용자 수는 7억 명, 이중 유료 가입자 수는 1억 2000만 명에 달한다. 제공하는 음악도 1700만 개에 이른다. 세계 최대 음원 스트리밍 서비스 업체 스포티파이(Spotify)의 유료 가입자 수는 6000만 명에 그친다.

텐센트 뮤직은 미국보다는 홍콩 시장을 우선 고려하고 있는 것으로 알려졌다. 모그룹인 텐센트홀딩스가 홍콩거래소 대표 주식으로 우뚝 섰고, 2017년 11월 8일 성다문학과 텐센트문학이 합병, 상장한 차이나리터레처(CHINA LITERATURE 閱文集團)의 시총도 1000억 홍콩달러에 육박한다.

텐센트 뮤직이 홍콩에 상륙한다면 중국 문화 엔터테인먼트 업계에 미칠 영향력과 발언권은 더욱 확대될 것으로 전망된다.

◆ 홍콩거래소 상장 유력 유니콘 기업5: 먀오옌뎬잉(貓眼電影)

|

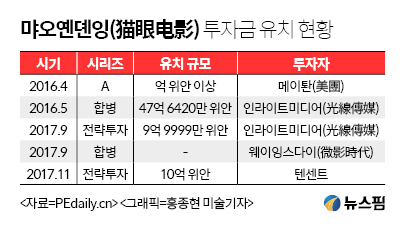

먀오옌뎬잉은 중국 공동구매와 음식 배달 최강자로 꼽히는 메이퇀(美團) 산하의 온라인 영화 예매 사이트다. 동종 업계 경쟁자인 타오퍄오퍄오(淘票票)와 시장을 양분하고 있다.

2016년 8월 말 웨이잉스다이와 합병할 당시 시장에선 '新마오옌뎬잉'이 2018년 홍콩에 상장할 것이라는 소식이 전해졌다. 마오옌 측은 상장 여부를 확실히 밝히지 않고 있으나, 2017년 6월 대주주인 인라이트미디어가 보유하고 또 다른 영화 티멧 예매 사이트 TJPIAO.COM의 지분 68.55%를 넘기면서, 상장 가능성이 다시 제기되고 있다.

시장은 인라이트미디어가 먀오옌뎬잉의 독립상장을 돕기 위해 자산을 양도한 것으로 분석했다.

◆ 홍콩거래소 상장 유력 유니콘 기업6: 더우위(斗魚)

|

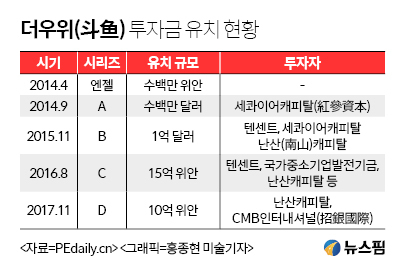

2017년 말 인터넷 생방송 플랫폼 더우위의 D시리즈 투자금 유치 소식은 업계에서 큰 화제가 됐다. 인터넷 생방송 플랫폼으로는 D시리즈 투자금 유치에 성공한 첫 사례이기 때문. 더우위는 투자금 유치 성공 소식와 함께 회사가 완전한 수익 실현 단계에 진입했다는 희소식을 전했다.

시리즈 D 라운드에 참여한 투자자는 은행과 국유기업 자금이 주를 이룬다. 특히 CMB인터내셔날은 초상은행 계열 자본으로 탄력적인 융자방식과 우수한 고객 자원을 확보하고 있어, 더우위의 성장에 큰 도움을 줄 것으로 기대된다. 중국 첫 번째 국가급 모기금으로 불리는 오리자홀딩스(ORIZA HOLDINGS 元禾控股)도 투자에 참여했다. 정부 차원 자본의 투자로 더우위는 '신경제' 전략 기업으로 주목을 받게 됐다.

D시리즈 투자금 유치와 흑자전환은 더우위의 증싱 상장에 상당한 호재가 될 전망이다. 심사가 엄격하고 대기 시간이 긴 A주보다는 더우위가 홍콩 시장을 선택할 가능성이 큰 것으로 보고 있다.

◆ 홍콩거래소 상장 유력 유니콘 기업7: 아이치이(愛奇藝)

|

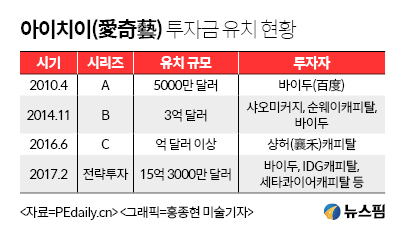

온라인 동영상 플랫폼으로 우리에게도 잘 알려진 아이치이도 상장이 임박해 보인다. 2017년 2월 아이치이는 모그룹이 바이두, IDG캐피털, 세타콰이어캐피털 등 여러 투자자로부터 15억 3000만 달러의 자금을 조달했다. 중국 온라인 동영상 업계 투자 유치사상 가장 큰 규모다.

아이치이의 기업공개 소식은 몇 년 전부터 끊임없이 이어져오고 있다. 2014년 미국 상장설, 2015년 상항히 전략신흥판 상륙설, 2016년 A주 우회상장설까지 여러 차례 상장 가능성이 제기됐다.

아이치이는 2016년 2월 주주들로부터 주식을 사들이는 사유화에 착수했는데, 28억 달러로 책정된 아이치이의 가치가 실제보다 낮다는 이유로 미국 주주들이 반대해 무산됐다.

업계는 아이치이가 미국과 홍콩 시장을 두고 상장을 고심 중인 것으로 보고있다. 현 상황으로는 미국보다 홍콩이 더욱 유리하다는 것이 중론이다.

미국 시장을 먼저 두드렸던 동영상 플랫폼 유커우투더우(優酷土豆)가 미국 투자자들에게 주목을 받지 못하고 있는 점도 아이치이의 미국 행을 망설이게 하는 요인이다.

반면 중국 시장에 밝은 홍콩 시장에선 아이치이를 주목하는 투자자가 더욱 많을 수 있다. 게다가 홍콩거래소가 과감한 제도개혁에 나서며 기업 상장 유치에 나서고 있는 점도 매력적인 요인으로 꼽힌다.

◆ 기타: 콰이서우, 핑안하오이성,잉커

|

이 밖에 쇼트클립 플랫폼 콰이서우(快手), 인터넷 생방송 플랫폼 잉커(映客), 중국 평안그룹 산하 인터넷 의료플랫폼 핑안하오이성(平安好醫生)도 올해 홍콩거래소 상장이 기대되는 유니콘 기업들이다.

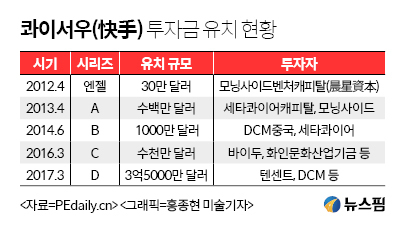

콰이서우는 지난해 3월 시리즈 D라운드에서 3억 5000만 달러의 자금을 조달하는 데 성공했데. 현지 매체의 보도에 따르면, 콰이서우 측은 기업공개를 위해 150억 달러의 마지막 투자금 유치를 추진 중이다.

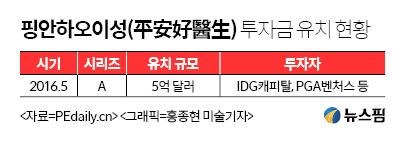

한편 복수의 홍콩 매체는 핑안하오이성이 시티, JP모건 등과 2018년 상반기 홍콩거래소 기업공개를 위한 협상을 타진 중이라고 보도했다. 기업공개 규모는 10억 달러 수준으로 알려졌다. 이에 대해 핑안하오이성은 언급을 회피했다.

홍콩거래소는 이번 제도 개혁에서 흑자전환에 성공하지 못했거나 영업수입이 없는 바이오테크 기업의 홍콩 상장을 허가하기로 결정했다. 이는 핑안하오이성의 홍콩 상장에 매우 유리한 조건이다.

우회상장 실패의 쓴잔을 마셨던 인터넷 동영상 플랫폼 잉커도 홍콩 상륙이 유력한 것으로 보인다. 2017년 12월 15일 쉬안아궈지(宣亞國際)가 잉커 인수 포기를 밝히면서 잉커의 우회상장은 물거품으로 돌아갔다.

이후 잉커의 투자자인 쿤룬게임의 CEO가 "홍콩에서 만나요"라는 문구를 SNS에 남기면서 잉커가 홍콩 단독 상장을 타진 중인 것으로 시장은 추측하고 있다.

|

[뉴스핌 Newspim] 강소영 기자 (jsy@newspim.com)