고배당주 대명사, 가성비 매력도 최고 수준

실적 개선, 투자가치 리레이팅의 최대 관건

미래 성장성 긍정적 평가 나오는 '3대 포인트'

이 기사는 10월 30일 오전 11시37분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 배상희 기자 = <철강 고배당 대장주 '바오스틸'① 다수 호재에 잠재력 재평가>에서 이어짐.

◆ 상장 후 28회 배당, 철강 고배당주 선두주자

보산철강(寶鋼股份∙BAOSTEEL∙바오스틸 600019.SH)은 2000년 12월 12일 상장 이래 28회 배당을 시행했다. 누적 배당액은 1217억7600만 위안에 달한다. 구체적으로 2000년부터 매년 연간 배당을 시행했고, 2021년부터 올해까지 4년 연속 중간배당도 시행했다.

2024년 바오스틸의 중간배당 시행안에 따르면 주당 배당액은 0.11위안, 배당금 총액은 23억6600만 위안, 배당성향은 52.38%다.

중간배당이란 기업이 회계연도 중간에 이사회의 결의를 거쳐 주주들에게 영업연도 중 1회에 한해 배당금을 지급하는 것을 말한다. 보통 6월 말에 시행하는 기업이 많아 '여름 보너스'라고도 불린다.

투자자 입장에서는 정기적인 배당 외에 추가적인 수익을 얻을 수 있고 일부 손실도 만회할 수 있는 만큼, 주식시장의 불확실성이 여전히 높은 상황에서 안정적인 수익을 보장해주는 중간배당을 시행하는 기업에 대한 투자매력이 커질 수밖에 없다.

중국 관영 증권정보 전문 매체 증권시보(證券時報) 산하의 데이터 산출 플랫폼 수쥐바오(數據寶)는 ① 2014~2023년까지 10년 연속 현금 배당 시행 ② 해당 연도 연말 종가 기준으로 2021~2023년 3% 이상의 배당수익률(시가배당률, 주당 배당금/기준일 주가) 기록 ③ 해당 종목에 대한 평가를 진행한 기관이 5곳 이상 등 3대 기준에 의거해 A주를 대표하는 고배당주 50개 종목을 선별했다.

보산철강은 2023년 배당수익률 기준으로 5.23%를 기록해 TOP50개 종목 중 44위를 기록했다. 상장 이래 평균 배당성향은 49.19%로 이 또한 높은 수준을 기록했다.

철강 업계 불황의 지속에 따른 부정적인 업황 전망 속에서도 바오스틸이 보유한 고배당 매력이 투자심리를 자극, 10월 29일 최신 종가 기준 올해 들어 바오스틸의 주가는 20% 이상 올랐다.

특히, 중국 당국이 공격적인 경기부양 의지를 드러내면서 부동산을 필두로 한 중국경제의 회복 기대감이 확대된 9월 말부터 주가 상승폭은 23% 이상으로 확대됐다.

현재 바오스틸의 낮은 밸류에이션(실적대비 주가수준)에 따른 가성비 매력 또한 크게 높아져 있는 상태다.

10월 29일 최신 종가 기준 12개월 선행 주가수익비율(PER, 시가총액/순이익)은 12.47배로 철강 섹터 평균치(63.14배)에 비해 월등히 낮은 수준을 기록 중이다.

|

◆ 가격∙수요 하방압력, 실적 개선 과제 여전

올해 들어서도 중국 철강업계는 국내 강재 수요 침체, 예상에 못 미치는 다운스트림 업계의 수요 회복세, 철강 섹터의 전반적인 공급과잉 현상과 높은 원가비용 부담, 철강 제품 가격의 하락세 등의 영향이 지속되면서 여전히 큰 실적 하방압력에 직면해 있다.

철강 업계 리더기업인 바오스틸도 이러한 실적압박은 피해가지 못했다.

올해 상반기 바오스틸의 영업수익(매출)과 순이익은 1632억5100만 위안과 45억4500만 위안으로 전년 동기 대비 각각 4.1%와 0.2% 줄었다. 하지만, 비경상 손익(경영 업무와 직접 관련이 없는 기타 특별거래를 통해 발행하는 손익)을 제외한 순이익은 42억3500만 위안으로 지난해 같은 기간 대비 12.8% 늘었다.

상반기 제품 판매량은 2551만 톤(t)으로 전년 동기대비 0.2% 줄었다. 그 중 철강 판재 소재 판매량은 1.54% 증가한 반면, 강관 판매량은 전년 동기 대비 5.21% 감소했고, 기타 철강소재 판매량은 17.53% 줄었다.

제품 평균 가격은 t당 4702위안으로 지난해 같은 기간 대비 4.97% 낮아졌다. 반면, 매출총이익률(GPR, 매출액에서 매출원가를 뺀 마진율)은 상반기 기준 5.73%로 전년 동기 대비 0.63%포인트 올랐다.

상반기 실적 둔화는 지속되는 철강 가격 하락과 철강 수요의 부진에 따른 것이다.

올해 들어 철강 가격은 저점 구간에서 전반적인 하락세를 보이고 있다. 9월 중상순은 철강 업계의 성수기로 평가되지만 올해는 성수기의 면모를 전혀 보이지 못했다.

다만, 하반기에 중국 당국이 초강력 지원정책을 발표하면서 철강 가격이 바닥을 찍고 반등하는 조짐을 보였고, 전달과 비교해 낙폭은 소폭 축소됐다.

|

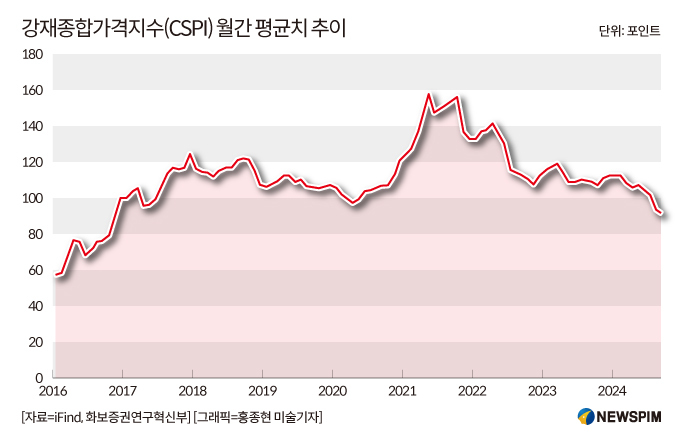

iFinD와 화보증권(華寶證券)에 따르면 9월 강재종합가격지수(CSPI)는 91.26포인트로 전달 대비 2.6%, 전년 동기 대비 16.3% 하락했다. 지난해 같은 기간과 비교해서 낙폭은 1.7%포인트 확대됐으나, 전달과 비교해서는 낙폭이 4.9%포인트 줄었다.

10월 25일 기준 일반강(보통강) 가격은 t당 3697.2위안으로 전 주간 대비 1.24%, 전년 동기 대비 8.25% 하락했다. 같은 기간 특수강 가격은 t당 6832.9위안으로 전 주간 대비 0.34%, 전년 동기 대비 2.71% 내렸다.

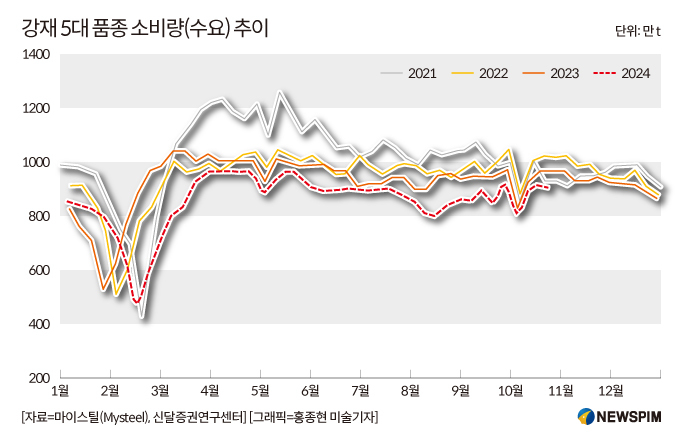

중국 철강정보 제공업체 마이스틸(Mysteel)에 따르면 10월 25일 기준 강재 5대 품종의 생산량은 783만 t으로 전 주간 대비 1.02%(7만9400t) 늘었고, 소비량(수요)은 893만8000 t으로 전 주간 대비 1.88%(17만1600t) 줄었다.

다만, 건축용 철강 거래량은 10월 25일 기준 12만 t으로 전 주간 대비 3%(3500t) 늘었다. 이는 중국 당국의 강력한 경기부양책 영향으로 부동산 시장 거래가 늘어난 데 따른 것이다.

10월 20일 기준 30개 중대형 상품방(商品房, 분양주택과 상업용 점포 등 매매 가능한 모든 형태의 건물을 총칭) 거래면적은 235만6000 평방미터(㎡)로 전 주간 대비 36만㎡ 증가했다.

<철강 고배당 대장주 '바오스틸'③ 성장성 긍정평가 '3대 배경'>으로 이어짐.

pxx17@newspim.com