정책호재+신차출시+스마트화 가속 '3대 배경'

이 기사는 4월 12일 오전 10시07분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 배상희 기자 = 중국 자동차 업계 경기는 '정책적 호재+신차 출시 주기 도래+스마트화 가속화' 등의 3대 배경 하에서 상승 단계로 진입한 상태다. 이와 함께 올해 1분기 중국 자동차는 내수와 수출 모두에서 안정적인 성장세를 기록했다.

이 같은 흐름 속에서 3월 이후 중국 자동차 섹터를 둘러싼 다양한 호재성 재료들이 등장, 자동차 섹터의 상승모멘텀 또한 확대되고 있다<구체적인 내용은 '기관 추천 봇물 '자동차株'①~③ 3대 호재 속 커지는 투자기회' 기사 참고>.

지난 3월 중국 당국이 마련한 '설비 업데이트 및 소비품 교체 추진' 정책 하에서 신차로의 교체 수요가 확대되고, 샤오미 전기차 출시 등 매력적인 이슈의 등장으로 신에너지차 테마에 시장의 이목이 또 한번 집중되면서 2월 이후 신에너지차 섹터 지수가 20% 이상의 주가 상승폭을 기록하는 결과로 이어졌다.

자동차(특히, 신에너지차) 섹터를 둘러싸고 △호경기·주가상승세의 지속 여부 △업계 수익성 펀더멘털(기초체력) 현황 △신에너지차 산업 현주소와 발전 여력 △투자가치가 높은 세부섹터 영역 △신에너지차 산업이 직면한 도전과제 등의 궁금증이 생겨나는 가운데, 현지 펀드매니저 6인의 진단을 통해 이에 대한 해답을 찾아보고자 한다.

|

◆ 1~2월 부진 탈피, 3월 생산∙판매∙수출 개선

지난 수년간 중국 기업은 다양한 산업 영역에서 영향력을 확대하며 '메이드인 차이나' 기술 굴기를 입증해왔다.

자동차도 그 중 하나다. 지난해 1분기 처음으로 일본을 제치고 전세계 자동차 수출 1위국으로 올라선 중국은 올해 들어서도 높은 수출 증가율을 이어가며 전세계 자동차 산업체인에서의 영향력을 확대하고 있다.

중국자동차공업협회(CAAM)에 따르면 1분기 중국 자동차 수출량은 132만4000대로 전년동기대비 33.2% 증가했다. 특히, 3월 한달 간 수출량은 50만2000대로 전달 대비 33%, 전년동기대비 37.9% 늘었다.

차량 유형별로는 1분기 승용차 수출량이 111만대로 전년동기대비 34.3%의 증가율을 기록했고, 상용차가 27.5% 늘어난 21만4000대, 내연기관 자동차가 36.3% 늘어난 101만7000대, 신에너지차가 23.8% 증가한 30만7000대를 수출한 것으로 집계됐다.

중국 자동차 수출량은 2022년 전년동기대비 54.4% 증가한 311만1000대, 2023년 57.8% 늘어난 491만대를 기록, 두 자릿수의 안정적 성장세를 이어가고 있다.

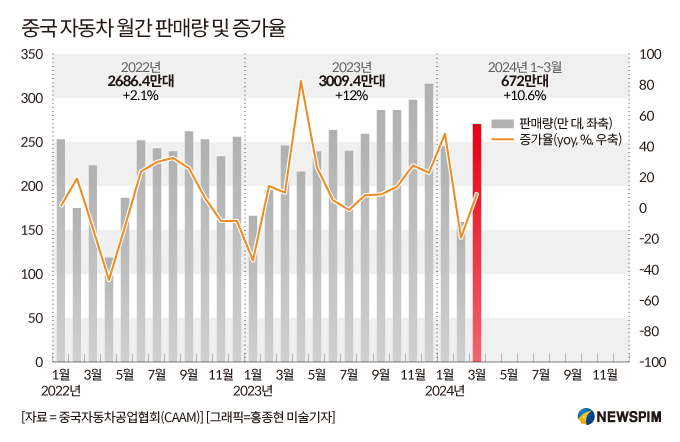

중국 당국의 자동차 소비진작 및 신차로의 교체 촉진을 위한 지원책 마련, 화웨이와 샤오미 등 기타 산업 영역 대표 기업들의 전기차 시장 진출, 완성차 제조사들의 활발한 신모델 출시에 따른 구매욕구 자극 등 중국 자동차 업계를 둘러싼 다양한 호재 속에 생산판매량 또한 안정적으로 증가하고 있다.

1분기 자동차 생산량과 판매량은 660만6000대와 672만대로 전년동기대비 각각 6.4%와 10.6% 증가, 2019년 1분기 이래 최고치를 기록했다. 3월 한달 간 생산량과 판매량은 268만7000대와 269만4000대로 지난해 같은 기간 대비 4%와 9.9% 증가했다.

|

◆ 6인 펀드매니저에게 듣는다 '5문 5답'

1. 신에너지차 호경기∙주가상승세 지속여부

3월부터 뚜렷해진 업계 호경기 흐름과 신에너지차 섹터의 상승세가 지속될 수 있을 지에 대해서는 의견이 다소 엇갈린다.

대다수 전문가들은 신에너지차를 필두로 자동차 업계를 둘러싼 호재성 재료가 지속적으로 등장하면서 당분간 호경기 흐름이 지속되고, 그 속에서 저지 않은 투자기회를 포착할 수 있을 것으로 예상한다.

트루밸류 애셋 매니지먼트(創金合信基金∙TruValue Asset Management) 춘쓰민(寸思敏) 매니저는 △신차로의 교체를 장려하는 소비재 업데이트 정책 △산업 구조의 최적화 속 3월 신에너지차 침투율의 뚜렷한 상승, 내연차와 전기차의 가격 동일화 △미드스트림 세부 영역의 재고 보충 주기 도래 등을 최근 신에너지차 섹터의 상승세를 이끌고 있는 3대 배경으로 꼽았다.

이러한 배경 속에서 다운스트림 완성차 제조 영역과 배터리로 대변되는 미드스트림 영역의 수익이 확대되면서 양호한 흐름을 지속해갈 것으로 예상했다.

창청글로벌신에너지차(長城全球新能源車) QDII펀드 취샤오제(曲少傑) 매니저는 올해 1~2월은 판매량 감소와 국내 업계의 가격경쟁으로 인해 신에너지차 생산과 판매가 부진했으나 3월 들어 △생산과 판매 회복에 따른 시장의 신뢰 회복 △가격경쟁 완화 △소비재 업데이트 정책에 따른 신차 수요 확대 등의 3대 호재가 등장, 업계 경기와 주가 흐름이 눈에 띄게 개선됐다고 설명했다.

특히, 3월 들어 샤오미(小米 1810.HK)가 자체 개발한 최초의 세단형 순수 전기차(EV) 모델 'SU7'이 출시되는 등 이슈성 재료가 지속 등장하고 나날이 강화되는 중국 신에너지 자동차의 글로벌 경쟁력이 부각되며 투자기회 또한 지속적으로 등장할 것으로 진단했다.

신다아오야펀드(信達澳亞基金) 리보(李博) 매니저는 △신차 수요 확대하는 정책적 지원 △자동차 제조사의 기술적 진보 및 제품 혁신 △환경보호 의식 강화 및 모빌리티(이동) 소비수요 확대, 신에너지차의 스마트화 및 개성화에 따른 판매량 증가 △업계 펀더멘털(기초체력) 개선을 통한 고속발전 기반 마련 등 4대 배경 하에서 업계 호경기가 지속될 것으로 예상했다.

섹터의 상승 장세 지속 가능성에 관련해서는 기술 진보와 시장 규모 확장으로 업계가 지속적인 성장세를 이어가는 가운데, 심화되는 경쟁국면 속 기술혁신과 제품의 차별화는 향후 신에너지차 섹터 장세의 지속 여부를 가를 관건이 될 것으로 예상했다.

보세라펀드(博時基金∙BOSERA) 궈샤오린(郭曉林) 매니저는 최근 신에너지차 섹터의 상승 장세는 △3월 전기차 판매량이 전년동기대비 및 전달대비 모두 눈에 띄게 늘어나고 증가 속도 또한 비교적 높았던 것 △전기차 신차 모델이 속속 출시되고 물량이 많은 차종을 중심으로 가격인하 판촉이 이뤄지며 판매량 증가에 기여한 데 따른 영향으로 풀이했다.

이 같은 흐름은 2분기 자동차 판매 성수기에 진입해서도 지속될 수 있고, 이와 함께 신에너지차 섹터 또한 유사한 상승 흐름을 이어갈 수 있다고 진단했다.

다청신에너지펀드(大成新能源基金) 왕징징(王晶晶) 매니저는 △신차 교체 지원책 마련 △신에너지차 저가형 모델의 가성비 상승 △중고가 프리미엄 신차의 집중적 출시에 따른 시장 분위기 개선 등이 3월 업계 호경기와 섹터 상승 장세를 이끈 배경이 됐다고 판단했다.

투자적 관점에서는 향후 자동차 업계의 경쟁이 더욱 치열해지는 가운데, 자동차 제조사들이 내놓는 차별화된 전략을 주시하며 이에 따라 투자방향을 결정할 필요가 있다고 평했다.

핑안펀드(平安基金) 모자오(莫艽) 매니저는 최근 신에너지차 섹터의 상승 장세는 △현재 업계가 전반적으로 절대적인 수익 확장 단계에 위치해 있고 △펀더멘털(기초체력)의 변화가 이뤄지고 있으며 △3월 들어 자동차 제조사의 전반적인 가격인하 추세 속 신에너지차의 침투율이 기대 이상으로 높아지며 2024년 20% 이상에 달할 것이라는 전망이 나오고 있는 데 따른 것으로 진단했다.

다만, 상승 장세의 지속 여부에 대해서는 중립적인 의견을 보였다. 여전히 공급과잉 현상이 지속되는 가운데, 업계가 섣불리 가격 인상에 나서지 않을 것으로 예상되는 만큼 수요가 한층 더 늘어나지 않는 한 상승 장세가 지속되지 않을 가능성이 더욱 크다는 의견을 내놨다.

pxx17@newspim.com