양극화 현상은 불가피..고가 낙찰보단 보수적 투자 필요

[서울=뉴스핌] 이동훈 기자 = 주택시장이 불안정해지자 부동산 유동자금이 수익형부동산으로 흘러들고 있다.

경매시장에서 감정평가액 대비 낙찰가 비율인 낙찰가율이 아파트의 경우 약보합을 기록하고 있지만 수익형부동산은 반등하는 분위기다. 수익형부동산은 안정적인 임대수익이 가능할 뿐 아니라 주변 개발이 이뤄지면 시세차익도 기대할 수 있는 장점이 있다. 지하철 개통과 도로 확장, 쇼핑몰 신축과 같은 개발 호재가 있는 매물에 투자자 유입이 더 늘어날 것으로 전망된다.

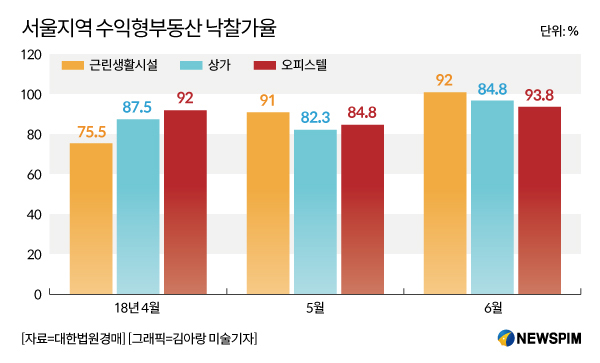

5일 경매업계 및 대한경매법원에 따르면 서울지역 상가와 오피스텔, 근린생활시설을 비롯한 수익형부동산의 낙찰가율이 전달대비 최고 10%포인트(p) 넘게 상승했다.

|

상가 경매 낙찰가율은 최근 3~4개월간 50~70% 수준을 맴돌다 지난달 이후 100%에 근접한 상태다.

근린생활시설은 지난 5월 경매 낙찰가율이 91.0%를 기록했으나 지난달에는 101.1%를 나타냈다. 감정평가액 10억원짜리 매물이 평균 9억1000만원에 낙찰됐다가 10억1000만원으로 높아졌다는 얘기다.

낙찰가율은 연초 100% 안팎에서 3월 78.8%, 4월 75.5%로 급락했다. 4개월 만에 평균 수치를 회복한 것이다. 근린생활은 1·2종으로 나뉜다. 1종에는 주민의 필수 시설인 슈퍼와 목욕탕, 이용원, 의원, 체육도장이 2종에는 일반음식점, 공연장, 금융업소이 대표적이다.

지난 5월 상가 경매 낙찰가율은 82.3%이다. 6월에는 96.9%로 반등했다. 같은 기간 대표적 수익형부동산으로 꼽히는 오피스텔은 84.8%에서 93.8%로 뛰었다.

이에 반해 아파트의 낙찰가율은 약보합을 나타내고 있다. 지난 5월 서울 아파트의 평균 낙찰가율은 101.5%로 지난달 103.2%보다 소폭 낮아졌다. 낙찰률은 54.6%에서 51.4%로 줄었다.

부동산 투자수요가 가장 많이 찾는 강남구3구(강남·서초·송파구)의 상황도 크게 다르지 않다. 강남구는 아파트 낙찰률이 지난 5월 110.7%를 기록했으나 지난달에는 92.2%로 내려앉았다. 낙찰률은 66.7%에서 50.0%로 빠졌다.

같은 기간 한강변 재건축 단지가 몰려 있는 서초구는 낙찰가율이 130.4%에서 103.5%로 급락했다. 낙찰률은 100%에서 50.0%로 하락했다. 송파구도 낙찰가율이 114.8%에서 107.4%로 낮아졌다.

경매 낙찰가율이 아파트는 낮아지는 상황에서 수익형부동산은 반등한 것은 주택경기 불안이 가중될 것이란 분위기가 짙어서다. 집값이 더 오를 것이란 기대감이 떨어지자 아파트에 대한 투자심리가 위축됐다. 과감한 ‘배팅’보단 보수적으로 투자하는 수요가 늘어난 셈이다. 게다가 정부가 보유세 인상을 추진하고 있고, 기준금리 인상도 검토되고 있다는 점에서 이 같은 현상은 당분간 이어질 공산이 크다.

수익형부동산은 시세차익보단 임대수익이 가치를 가르는 투자 상품이다. 안정적인 임대수익이 가능해 상대적으로 보수적인 투자자 및 고령층이 많이 찾는다. 공실 위험이 거의 없는 역세권 주변으로 인기가 높다.

경매리츠컨설팅 이주영 실장은 “주택경기가 안갯속에 빠지자 고가 아파트보단 10억원 미만의 수익형부동산이 주목을 받고 있다”며 “전반적으로 투자심리가 낮아졌기 때문에 수익형부동산이라도 고가 낙찰은 주의하고 공실 가능성, 적정 임대료, 주변 개발이슈와 같은 변동성은 잘 살펴야 투자에 성공할 수 있을 것”이라고 말했다.

leedh@newspim.com