ROTCE 14%에서 16~18%로 향상 목표 제시

주가 상승률 대형은행 중 꼴찌, 추격전 발판

이 기사는 11월 20일 오후 4시21분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 이홍규 기자 = 약 15년 만에 '투자자의 날' 행사를 열고 성장과 수익성 개선의 청사진을 제시한 뱅크오브아메리카(BofA, 종목코드: BAC)를 둘러싸고 월가에서 주가 재평가 기대와 함께 매수론이 이어지고 있다.

매수론의 요지는 BofA가 그동안 보수적인 경영으로 놓친 성장을 적극적으로 만회하겠다고 선언한 만큼 저평가된 주가가 경쟁사를 따라잡을 때가 됐다는 거다. BofA는 '우량 대형 은행'이라는 간판에도 불구하고 경쟁사와 비교해 별다른 조명을 받지 못했다.

◆보수 경영 탈피

이달 5일 개최된 투자자의 날 행사는 BofA의 경영 방침 전환점으로 평가받는다. 기존의 '책임 성장' 기조는 유지한다면서도 재무 목표치를 상향하는 적극적인 모습을 보였다. 그동안의 보수 경영 기조를 일부 내려놓고 성장과 수익성 향상에 집중하겠다고 선언한 셈이다. 2011년 3월 이후 약 15년 만의 개최다.

BofA는 관련 행사에서 수익성 목표치를 구체적으로 제시했다. 유형자기자본이익률(ROTCE) 목표치(중기)를 현재 14%(연초 이후)에서 16~18%에서 끌어올리는 한편 동시에 주당순이익의 연간 증가율을 12%로 끌어올리겠다고 했다. 그러면서 매출액 대비 비용 비율도 낮추겠다고 해 경영 효율성 의지도 드러냈다.

*ROTC는 은행이 실제로 보유한 자본으로 얼마나 효율적으로 이익을 창출하는지 측정하는 수익성 지표다. 순이익을 유형보통주자본으로 나눈 값이다. 유형보통주자본은 보통주로 조달한 자본금에서 영업권 등 무형자산을 뺸 금액을 말한다. 실질적으로 사업에 투입된 유형자본을 기준으로 수익성을 평가하기 위함이다.

성장률 정체와 경쟁력 상실의 비판을 받았던 사업부의 '성장'도 끌어올리겠다고 했다. 그동안 1% 안팎에 머물던 신용카드 대출(아직 갚지 않은 카드 이용 잔액 전체를 말함, 이하 '잔액') 증가율을 연간 5% 수준으로 만들겠다고 선언한 한편 경쟁력 상실 우려가 제기됐던 자산관리에서는 순유입 자산 증가율 목표치를 4~5%로 제시했다.

◆뒤처지는 성과

BofA는 미국 2위 소비자 은행이자 투자은행 3위의 대형사다. 은행기술 분야에서도 하루 200만건의 고객 응대를 처리하는 가상 금융비서 '에리카'를 앞세워 선도적 위치에 있다. 또 대출 포트폴리오의 신용 품질은 중앙은행의 '스트레스 테스트'에서 주요 은행 대비 가장 낮은 손실률을 기록할 만큼 우수하다.

하지만 BofA의 성장세나 수익성은 우량 은행이라는 평판과 다르게 경쟁사에 뒤처졌다는 해석이 나온다. 예로 올해 3분기까지 최근 5년 동안 BofA의 연간(12개월 실현분) 주당순이익은 82% 증가했지만 골드만삭스와 JP모간은 186%와 163% 늘어 큰 격차가 났다.

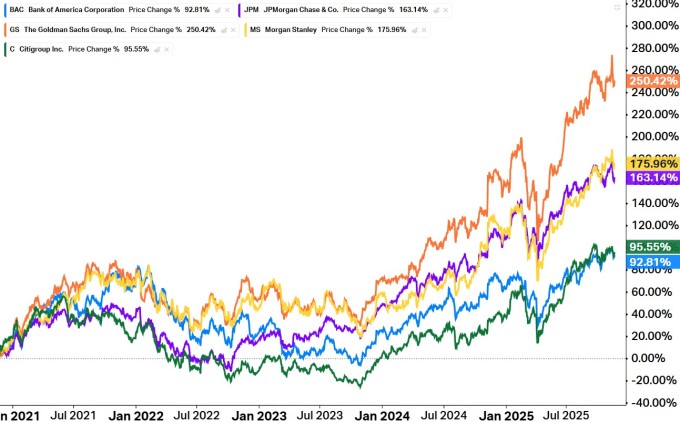

주가 성적은 대형 은행 중 꼴찌다. BofA의 19일(현지시간)까지 5년 주가 상승률은 93%로 제법 높아보이지만 골드만삭스와 JP모간은 각각 250%와 163%, 모간스탠리는 176%다. 규제 숙제와 미완의 구조조정 부담이 장기간 발목을 잡았던 씨티그룹의 96%보다도 낮다.

신용카드 잔액 규모는 지난 10년 동안 거의 변동이 없었다. JP모간체이스와 캐피털원이 거의 2배가 된 것과 대조적이다. 자산관리 부문도 지난 5년 매출액이 연평균 4% 성장에 그쳐 모간스탠리의 8%와 대조를 이뤘다. 올해 들어 자산관리 사업부의 성장률이 회복세나 마진 측면에서는 아직 열위다.

▶②편에서 계속

bernard0202@newspim.com