한투 21개 기업 증시 상장...IPO 건수 최다

[서울=뉴스핌] 김형락 기자 = NH투자증권이 2년 만에 기업공개(IPO) 실적 1위 자리를 탈환했다. 공모규모 2000억원 이상 중대형 종목과 NH프라임리츠 상장을 주관하면서다. 한국투자증권도 롯데리츠 상장을 필두로 코스닥 기업 IPO를 주도하며 공모총액 순위가 지난해보다 1계단 오른 2위를 기록했다.

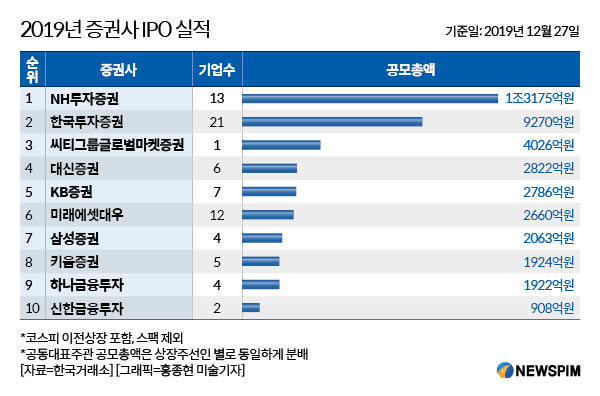

27일 한국거래소에 따르면 NH투자증권은 올해 공모총액 1조3175억원(총 공모기업 13곳)으로 IPO 규모 기준 실적 1위를 기록했다.

|

한국투자증권이 공모총액 9270억원(21건)으로 2위, NH투자증권과 한화시스템 상장을 공동대표주관한 씨티그룹글로벌마켓증권이 공모총액 4026억원(1건)으로 3위에 올랐다.

올해 IPO 시장은 총 75개 기업이 신규 상장해 약 3조8000억원의 공모금액을 기록하며 마무리됐다. 공모규모는 작년보다 약 1조원 늘었다. 롯데리츠(공모규모 4299억원), 한화시스템(4026억원) 등 중대형급 기업들이 신규 상장하며 전체 시장 확대를 주도했다.

NH투자증권은 코스피에 상장하는 중대형급 IPO를 담당하며 공모실적을 늘렸다. 올해 작년보다 공모총액을 약 6배 늘리며, 2017년 이후 2년 만에 실적 1위 자리를 되찾았다.

NH투자증권은 올해 국내증시에서 공모규모 2위 한화시스템, 3위 지누스(2115억원) 상장을 도맡았다. 리츠 열풍을 불러온 NH프라임리츠(688억원) 흥행도 이끌었다. 이밖에 공모규모 1000억원 이상 기업인 SNK(1697억원)와 현대오토에버(1685억원)의 코스닥·코스피 상장을 도왔다.

한국투자증권은 올해 가장 많은 기업을 증시에 상장했다. 코스피 4개, 코스닥 17개 등 총 21개 종목이다. 펌텍코리아(1216억원), 세틀뱅크(796억원), 플리토(383억원) 등 코스닥 기업이 다수다.

올해 최고 청약 경쟁률을 기록한 메탈라이프(91억원) 상장도 단독 주관했다. 소재·부품·장비 전문기업의 상장 예비심사 기간을 단축해주는 소부장 특례상장 제도를 적용한 1호 기업이다. 메탈라이프는 기관투자자를 상대로 한 수요예측에서 경쟁률 1288.21대 1, 일반 투자자 대상 청약경쟁률은 1397.97대 1을 기록했다.

한국투자증권은 공모총액 기준 순위도 지난해 전체 3위에서 올해 2위로 상승했다. 올해 상장기업 중 공모규모가 가장 큰 롯데리츠 코스피 IPO를 주관하면서다.

지난해 공모총액과 건수 모두 1위였던 미래에셋대우는 6위(공모총액 기준)로 떨어졌다. 공모기업 수는 12건으로 작년과 같았지만, 공모규모는 2660억원으로 절반 넘게 줄었다. 올해 공모규모 1000억원 이하 기업 11개를 코스닥에 상장하는데 그치면서다.

지난해부터 IPO 시장에서 두각을 나타내던 대신증권도 4위로 2계단 내려왔다. 대신증권의 올해 공모총액은 2822억원(6건)으로 작년보다 42% 감소했다.

내년에도 NH투자증권과 한국투자증권 등 대형 증권사들이 IPO 실적 선두권 경쟁을 예고하고 있다. 조단위 IPO 기대주들이 순차적으로 상장절차에 돌입하면서다.

NH투자증권은 카카오페이지와 SK바이오팜의 대표주관사(공동대표주관 포함) 자격을 꿰찼다. 한국투자증권은 삼성증권·JP모건과 함께 조 단위 IPO 기대종목인 CJ헬스케어 대표주관사 자격을 따낸 상태다.

소부장 기업, 제약·바이오기업 상장 실적 경쟁도 한층 치열해질 전망이다.

이소중 SK증권 연구원은 "올 9월 소재·부품·장비 전문업체의 상장 요건을 완화해주는 IPO 패스트트랙이 도입되면서 내년 '소부장' 기업들의 IPO 비중이 전보다 높아질 것"이라며 "제약·바이오 기업 IPO는 업계 내에서 특정 변화가 일어나지 않는 이상 내년에도 올해와 비슷한 수준의 비중을 차지할 것"이라고 말했다.

올해 신규 상장 기업 중 바이오 관련 기업(의료기기 포함)이 차지하는 비중은 25%(19곳)다.

rock@newspim.com