[편집자] 이 기사는 05월 23일 오후 5시23분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

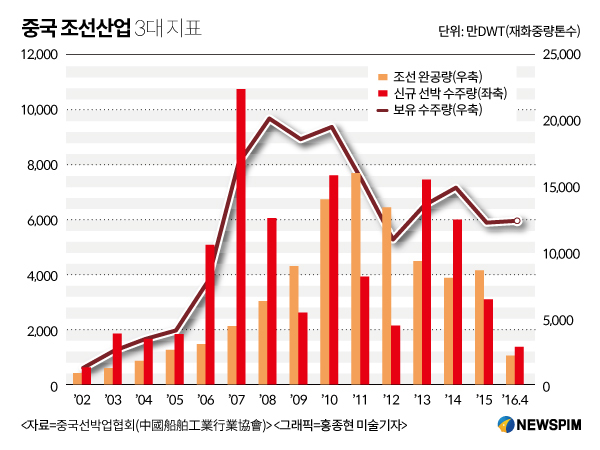

중국 조선산업이 글로벌 수주 1위라는 명성과는 달리 과잉생산과 시장침체 장기화로 인해 업체 줄도산이 우려 되는 등 내부적으로 큰 진통을 겪고 있다. 중국 당국과 조선 업계는 과감한 통폐합 구조조정을 통해 생존 방안을 적극 모색하고 나섰다. 중국은 위기가 기회라는 인식아래 구조조정을 성공리에 끝내고 업계 체질개선과 경쟁력을 강화해 오는 2025년까지는 세계 1위 조선국이 되겠다는 '조선산업 발전 플랜'을 발표했다.

중국 조선업계가 직면한 위기의 실체와 생존을 위한 해법은 극심한 불황과 구조조정 압력에 처한 한국 조선업계의 운명과도 직결된다는 점에서 결코 강건너 불보 듯 넘길 일이 아니다. 구조조정 태풍의 한가운데 놓인 중국 조선산업의 현주소와 함께 위기를 넘어 조선 최강국을 지향하는 중국 조선산업의 비전을 상 중 하 3회에 걸쳐 짚어본다.<편집자주>

(上) 중국 조선의 두 얼굴, '수주王' vs '줄도산'

(中) 5년내 한국 추월, 10년 뒤 세계 조선 최강국

(下) 중국 조선산업 도약의 기수들

[뉴스핌=강소영 기자] 23일 중국 최대 규모 국유 조선사인 중국선박중공(CSIC)이 6개 주요 조선 자회사를 3개로 합병하는 구조조정안을 발표했다. 국유 조선사로는 최대 규모 합병안이다. 구조조정 대상 6개 자회사는 다롄(大連), 톈진(天津), 보하이(渤海), 칭다오(青島) 등 북방 조선 기지에 위치한 조선사들이다.

중국 선박중공은 이번 구조조정을 통해 북방 조선 자원을 통합 관리해 비용을 절감하고, 조선 산업의 전문화를 더욱 제고한다는 방침이다.

중국선박중공이 대규모 구조조정을 단행하게 된 것은 급격한 실적 악화때문이다.2015년 중국선박중공의 영업수입은 598억1100만위안으로 전년 동기 대비 2.03% 줄었다. 수입은 소폭는데 반해 순이익은 급감했다. 지난해 순손실 26억2100만위안을 기록, 순이익 규모가 전년 대비 223.46%나 급감했다.

시장 관계자는 중국선박중공의 구조조정이 중국 조선 업계 전반으로 확산될 것으로 전망하고 있다.

중국선박중공의 '오늘'은 현재 중국 조선업계의 거울이라 할 수 있다. 올해 1~4월 신규 선박 수주량 급증에도 중국 조선 업계가 마냥 웃을 수 없는 이유다.

올해 1월 국유 조선사로는 처음으로 우저우(五洲)선박이 부도를 낸 후 올해 중국 조선업계가 극심한 침체에 시달릴 것으로 우려했던 것보단 나은 상황이지만, 중국 조선업계의 불황도 다른 나라와 마찬가지로 '현재진행형'이다.

이탈리아 선박 중개 업체인 반케로코스타(Banchero Costa)의 자료에 따르면, 2015년 중국 조선업계의 주력 선박인 벌크선의 수주량은 102척으로 2014년 377척보다 73%가까이 줄었다. 2013년 620척과 비교하면 감소폭이 83.5%에 달한다. 같은해 중국 조선사가 수주한 신규 선박 수주량은 389척으로 2014년과 2013년 대비 각각 26%와 52%가 줄었다.

|

수주량 감소와 생산과잉의 영향은 중소형 조선사의 줄도산으로 연결되고 있다. 연초부터 중국 주요 매체들도 잇따라 조선업계의 부도 확산을 우려하는 내용의 보도를 내보냈다.

중국 조선업계의 불황은 2014년부터 본격화했다. 특히 2014년부터 2015년까지 대규모 민영 조선사의 부도가 이어졌다. 이 기간 STX다롄조선, 둥방중공(東方重工), 좡지촨예(莊吉船業), 정허조선(正和造船), 밍더중공(明德重工), 순톈선박(舜天船舶) 등 다수의 조선사가 부도 혹은 파산에 따른 구조조정을 신청했다. 급기야 2016년 1월에는 국유 조선사로는 처음으로 우저우선박이 파산을 신청하면서 조선업계 위기감이 더욱 고조되고 있다.

중국 공업과정보화부 관계자는 "생산과잉 문제 해결과 좀비기업 퇴치에 총력을 기울 일 것"이라고 밝혀 향후 경영부실 조선사의 시장퇴출은 더욱 빨라질 전망이다.

◆ 양적 성장의 후유증 수면화, 공급과잉과 낮은 부가가치

중국 조선업계의 문제는 생산과잉에 그치지 않는다. 수주량은 경쟁 국가 조선사에 비해 많지만 수주 선박 대부분이 이익이 많이 남지 않는 벌크선에 집중돼있다. 중국은 최근 10년 낮은 인건비를 바탕으로 기술 함량이 낮은 벌크선을 집중 수주해 조선 산업을 키웠다.

한때 중국 조선 산업 인건비는 일본의 1/5에 불과했다. 여기에 조선산업 육성을 위한 정부의 세제혜택과 융자지원이 더해져 조선 업계가 빠른 성장을 실현할 수 있었다.

중국 조선업계가 2014년 이후 불황을 맞게 된 것도 전세계 벌크선 수요 급감과 관련이 깊다. 선박 수주 구조가 낮은 수익의 벌크선에 집중돼있는 상황에서 주문량이 줄자 조선사의 경영 상황이 급격하게 악화된 것이다.

조선업계의 낮은 시장 집중도 역시 개선해야 할 과제로 꼽힌다. 2005~2007년 전세계 조선 경기 호황에 힘입어 중국의 조선 산업은 본격적인 부흥기를 맞았다. 이때 중국에선 조선사 설립 열풍이 불었고, 한때 조선사가 수 천개에 달할 정도로 난립했고, 이는 조선산업의 과잉생산 문제를 유발했다.

2015년 공신부 자료를 보면, 중국 10대 조선사의 조선 완공량 비중은 중국 전체 조선사의 53.4%를 기록했다. 예년보다 높아진 수치지만 한국,일본 등 조선 선진국과 비교하면 산업 집중도가 여전히 낮은 수준이다. 2015년 7월 기준, 선박 제조 주문을 보유한 기업의 개수를 보면 한국과 일본은 각각 20개와 57개에 그친다. 반면 중국은 146개에 달한다.

|

◆ 위기를 기회로, 5년 내 한국 따라잡는다는 목표 설정

각종 위기에 직면해 있지만 방대한 내수 시장을 가진 중국 조선업계는 '보릿고개'를 넘길만한 시간적 여유가 있는 편이다. 중국은 경쟁 상대인 한국과 일본 조선업계가 침체한 틈을 이용, 강력한 구조조정과 발빠른 개혁 조치로 중국을 세계 최강의 조선 강국으로 성장시킨다는 계획을 세웠다.

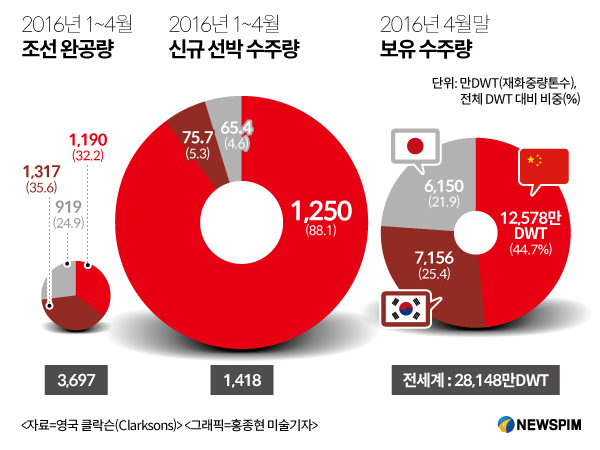

중국선박공업협회에 따르면, 올해 1~4월 중국의 신규 선박 수주량은 1380만DWT(재화중량톤수)으로 전년 동기 대비 108%가 늘었다. 조선해운 분석기관인 영국 클락슨의 집계도 이와 비슷하다. 클락슨에 따르면, 이 기간 중국의 신규 선박 수주량은 1250만DWT에 달했다.

같은 기간 한국(75.7만DWT)과 일본(65.4만DWT)보다 압도적으로 많은 물량이다. 전세계 총 선박 수주량이 1418만DWT인 점을 감안하면, 중국이 전세계 신규 선박 수주량의 88%를 가져갔다는 계산이 나온다. 중국이 이토록 많은 신규 선박 수주량을 기록할 수 있었던 것은 국내 선박 수요 증가때문으로 분석된다.

중국은 앞으로도 글로벌 시장의 수요 감소를 국내 수요로 전환해 자국 조선업계 떠받치기에 나설 방침이다. 군함 연구개발 강화가 대표적 수요 보장 정책이다. 공급과잉으로 줄어든 수요를 군함 연구개발로 보충한다는 복안이다.

이밖에 LNG선, 호화 크루즈 등 고부가 가치 선박 연구와 제조에 박차를 가하고, 선박 관련 산업도 함께 육성할 계획이다. 로봇 자동화 제조 설비 도입에도 박차를 가하는 등 조선산업 스마트화에도 속도를 내고 있다.

중국 공신부는 최근 '선박제조 스마트화에 관한 의견' 초안을 마련하고, 2020년까지 조선산업의 효율과 기술력을 한국,일본과 비슷한 수준으로 끌어올린다는 계획을 수립했다.

|

[뉴스핌 Newspim] 강소영 기자 (jsy@newspim.com)